原标题:“印尼版携程”借壳上市在即,50亿美元OTA是怎样炼成的?

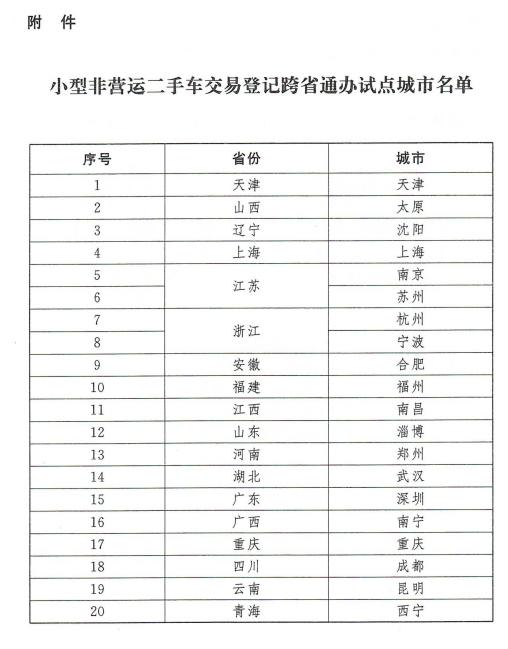

知情人士透露,有“印尼版携程”之称的在线旅游平台Traveloka或将与Bridgetown Holdings Ltd.合并借壳上市,后者是一家特殊目的收购公司(SPAC),届时Traveloka的估值可能达到50亿美元。

如若上市成功,这家印尼最大的在线旅游公司将成为首家成功上市的东南亚独角兽。对于在疫情中受挫的东南亚在线旅游市场来说也是利好和提振。

创立于2012年的Traveloka,如今已经走过了九个年头。当初因创始人深感来往于美国与印尼之间种种不便,而诞生的一家机票查询网站,用九年的时间,通过在东南亚地区的业务扩张,变身为区域OTA霸主。

目前,Traveloka的基地已从东南亚六大主要经济体飘洋过海到澳大利亚,业务触角覆盖机票住宿预订、本地生活方式、旅行规划、金融,先后获得Expedia、京东、红杉等巨头和当红资本的青睐。

Traveloka是如何一步步成长为东南亚OTA优等生的?

东南亚独角兽变身史

将Traveloka对标为“印尼版携程”,除二者皆是所属地内无可争议的OTA霸主外,也因为二者在业务类型上的类同:交通、住宿、度假、商旅,可满足一站式旅游预定,且核心业务都是住宿预订和交通票务。

公开数据显示,Traveloka 应用下载量已超过6000万次,平台月活跃用户约4000万,和全球超过150家航空公司合作,掌握了20万条印尼国内和国际航线,来自100多个国家的80万家酒店及度假村都已入驻 Traveloka 平台,Traveloka俨然成为了东南亚旅游行业的超级应用。

2012年,Traveloka成立,最初只有机票查询与比价功能。

2012年11月,Traveloka在成立几个月后就获得了East Ventures的种子资金。

2013年年中,Traveloka转型为在线机票预订网站,用户可以在其官方网站上下订单。

2013年8月,Traveloka获得了来自Global Founders Capital的A轮投资。

2014年7月,酒店预订服务首次在Traveloka网站上销售。

2015年,Traveloka开始进入东南亚其它国家,先后在马来西亚、泰国、新加坡、菲律宾和越南开设区域办事处,员工过千。

2015年11月,Traveloka在桌面端用户数达到370 万。

2016年1至10月,Traveloka网站访问量达到9338万次。

2017年1月,East Ventures、京东、红杉(海外)、高瓴资本投资Traveloka 约1.5亿美元。

2017年5月,Traveloka推出了租车、Traveloka eat餐饮和PayLater借贷功能。

2017年7月,Expedia宣布投资3.5亿美元入股,Traveloka成为独角兽。

2018年12月,以6680万美元收购了其竞争对手PegiPegi和东南亚的两家OTA,分别为Mytour和TravelBook。

2019年,Traveloka上线了 Xexperience 子品牌,收录了全球60多个国家的各种课程和活动,包括工作坊、精品课程和影评会等等,Xexperice 的受众不仅是游客,也有希望从繁重的工作中暂时脱身的本地用户。

2019年2月,Traveloka正式宣布将其业务拓展至澳大利亚。这是其首次开拓东南亚以外的市场。

2019年4月,Traveloka获GIC投资的4.2亿美元,并成为印尼的超级旅游App,市值达到41亿美元,仅仅排在出行巨头 Go-Jek 之后。

2020年7月,Traveloka完成2.5亿美元的战略融资,卡塔尔投资局领投,京东数科参投。估值缩水至27.5亿美元。

Traveloka成立的原因很简单,十年前,创始人Ferry Unardi 还是哈佛商学院的学生,经常需要往返于美国与印尼考察市场。在印尼,Ferry深刻体会到了机票预订的困难,同时也看到了市场的空白与巨大商机。于是一家名字意为“旅行的世界”的OTA在印尼雅加达诞生了。

最初的Traveloka只有机票查询与比价功能,仅做为一个流量入口。不久后,创始人们走出了关键的正确一步——流量转化变现。他们开始意识到,用户想要的不仅仅是机票搜索结果,而是一个方便的购票网站。

2013年,机票在线预定和酒店预订功能上线了,并推出了Android和iOS版本的App。印尼人更倾向于跳过PC端使用移动互联网设备,Traveloka的出现使用户感受到前所未有的便利,大获成功。

盘点Traveloka一路顺风顺水的融资经历,其成立以来六轮融资共筹集12亿美元,背后不乏Expedia、京东、红杉、Hillhouse Capital 等企业巨头和国际当红捕手的身影。

尤在2019年获GIC投资的4.2亿美元后,其市值从27亿美元升至41亿美元,仅次于东南亚出行巨头 Go-Jek 的50亿美元估值。而此次SPAC上市的预计估值可能达到50亿美元。

目前,公司的多元化经营证明其价值是合理的。

Traveloka对附属业务的拓展与市场份额的攻占一直颇为积极,除基础的机票酒店预定之外,先后推出包括景点门票、数字保险、按摩水疗、美容服务、电影门票、音乐和体育门票在内的本地生活方式服务;其在东南亚六大主要经济体——印尼、马来西亚、泰国、新加坡、菲律宾和越南都开设了区域办事处,甚至“出海”至澳大利亚。

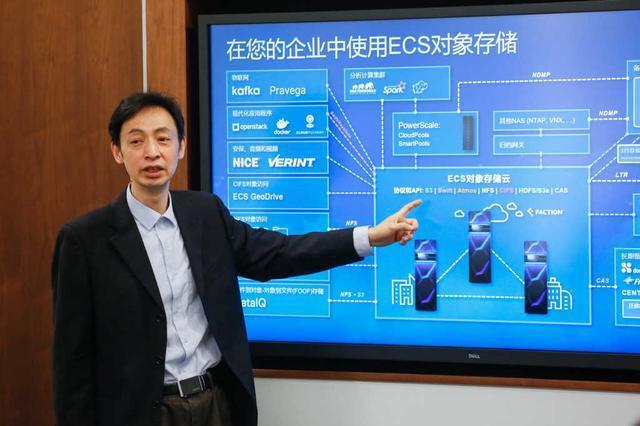

在东南亚旅游市场上覆盖业态愈加全面之后,Traveloka将触手又伸向了金融领域,希望带来进阶的用户消费规模。

据披露,Traveloka 曾在2018年收购了印尼一家金融科技公司 Dimo Pay;同年开发了“先买后付”的服务。

在印尼,仍有一大部分群体没有信用卡,或没有一次性支付全款的能力,高效的支付和金融工具给Traveloka带来了更多的用户消费,其已通过旗下金融服务达成了600多万笔贷款业务,这个数字还在不断攀升。

不过,硬币的另一面是,随着其进入金融科技的新领域,Traveloka也迎来了更多竞争对手。Traveloka并不是唯一一个试图抓住东南亚金融科技的红利的公司,因为市场潜力巨大,每个科技巨头和传统金融服务公司都在认真对待他们的金融科技战略,而Traveloka在该东南亚的这一领域还处于起步阶段。

作为一家对旅游出行高度依赖的公司,Traveloka在疫情中的恢复速度和抗风险能力本身也是对估值的一种证明。

得益于疫情期间推出的Xexperience本地活动和“先买后住”服务,尽管在疫情期间裁员百余人、处理总额近1亿美元的机票退款申请,Traveloka旅游业务已经在2020年底恢复盈利,实现收支平衡。泰国和越南两大市场的交易额恢复至疫情前水平,印尼恢复至疫情前的70%。

东南亚在线旅游市场战局

2020年,东南亚数字经济逆势增长。谷歌、淡马锡和贝恩去年12月联合发布的《2020年东南亚数字经济报告》显示,东南亚人口总数超过6.55亿,有4亿互联网用户,其中超过90%为移动互联网用户,2020年东南亚互联网交易总额超过1000亿美元,这为东南亚地区数字经济的发展提供了肥沃的土壤。

上述《报告》预计,2025年东南亚地区的在线旅游交易额将达到780亿美金。其中酒店和航司将占据在线旅游市场的97%(760亿美金)。

俄罗斯著名投资机构DST前合伙人亚历山大·塔马斯曾提出“地缘性套利”理论,“世界从来以及未来都不可能达到所谓的‘扁平状态’,而所谓成功的商人,比的就是谁能够率先利用信息落差而谋得利益"。

换句话说,就是将既有商业模式运用至新兴市场的新兴企业进行投资。

这套理论也适用于当前互联网经济崛起的东南亚,越来越多的资本看到了蕴藏在这块宝地中、在线旅游的爆发性成长机会,越来越多的企业意图夺食东南亚在线旅游这块大蛋糕。

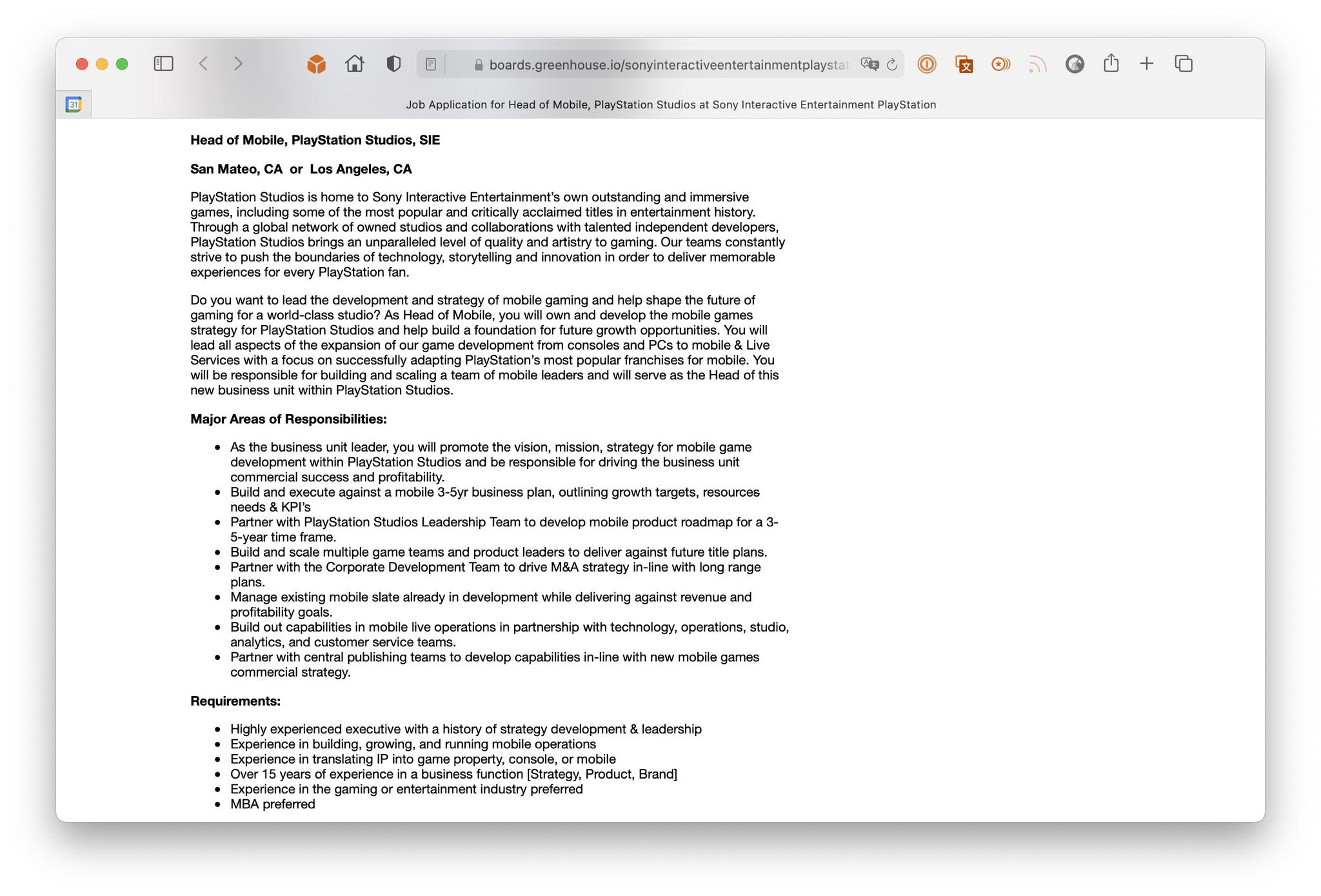

老牌国际巨头布局东南亚。Expedia是全球三大在线旅游巨头之一,业务量约占全球在线旅游市场的三分之一。根据谷歌和埃森哲对东南亚45个最受欢迎的旅游品牌进行的联合研究显示,在印尼以外的东南亚各国,Expedia都是在线旅行首选APP。

同时,Expedia在提升手机APP用户体验方面进行了大量投资,因此也抓住了绝大部分的东南亚消费者。其在2017年向Traveloka投资,也正是在创造观察东南亚市场的机会。

近几年,携程同样在谋划着”出海“东南亚,虽因疫情暂时受阻,但迟早会迎来复苏那一天。未来强强相遇如何影响东南亚在线旅游市场格局,有待观望。

与此同时,Tiket.com、Booking.com等OTA平台与Gojek、Grab等互联网出行公司合作布局本地租车业务,进一步扩大自身在东南亚地区的影响力;与Booking.com同属于Priceline集团旗下的在线酒店预定平台Agoda更是主宰着越南在线旅游市场;而Airbnb等度假租赁服务平台在东南亚持续流行,展开东南亚版图。

印尼本土黑马虎视眈眈。2017年,印尼第二大电商平台Blibli先后收购了两家在线旅游公司Tiket和Indonesia Flight,成为Traveloka最大的竞争对手。

不过目前来看,Traveloka较为乐观的一个优势是,东南亚的六大主要经济体具有复杂的多样性和分散性,无论是在经济和文化方面,还是在货币、支付方式和供应商内容方面,这使得Traveloka品牌相对于全球竞争对手具有优势,新加入的外部企业很难横扫市场,真正渗透到东南亚的各个国家中,因为它们必须一个市场一个市场开拓。

以机票业务碎片化为例。据业内专家估计,低成本航空运力占东南亚整个航空市场运力的50%左右,而全球范围内这一数据大约为30%。从另一角度看,东南亚航线非常稠密,很不容易整合,这也是东南亚市场潜力很大、全球巨头很难进入并获得领先地位的主要原因。

一直以来,进入东南亚在线旅游市场有两大挑战。第一,把旅游产品聚合起来,为消费者提供优质内容;第二,为消费者提供各种产品选择及比价服务。毫无疑问,掌握4000万月活用户及20万国内外航线的Traveloka面对外来竞争者有更强的底气,胜算面也会更大。

不过,在疫情中小病初愈后,面对外强林立、本地新秀崛起的东南亚在线旅游市场, Traveloka 亟待在红海中发展补强,如何能坚守住东南亚OTA霸主的地位?这或许是Traveloka退而求其次选择SPAC上市的考虑之一。