原标题:药明康德股东被证监会立案调查,投资者索赔有望?

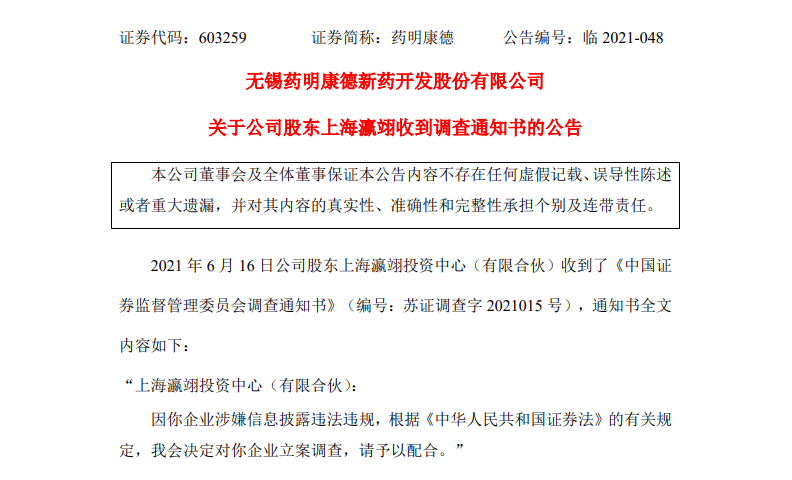

《中国证券监督管理委员会调查通知书》(编号:苏证调查字2021015号)全文内容如下:“上海瀛翊投资中心(有限合伙):因你企业涉嫌信息披露违法违规,根据《中华人民共和国证券法》的有关规定,我会决定对你企业立案调查,请予以配合。”

次日,药明康德A股、H股双双低开,随后有所反弹。截至收盘,该公司A股报收136元/股;H股报收157.7港元/股,涨0.9%。

一纸道歉信惹众怒

6月11日晚,药明康德公告称,当日收到股东上海瀛翊《关于违反承诺减持股份的情况说明及致歉函》。

根据公告,5月14日至6月8日,上海瀛翊通过集中竞价交易系统减持药明康德合计约1724.97万股,约占公司总股本的0.7%,减持价格区间为143.49元/股至176.88元/股,减持总金额为28.94亿元。

减持前,上海瀛翊持有公司2053.83万股A股股份,约占公司总股本0.84%;减持后,上海瀛翊持有公司417.46万股A股股份,约占公司总股本0.14%。

这起事件的关键点在于,与普通减持相比,上海瀛翊此举违反了减持承诺。公告表述,该机构在实施本次减持之前未能遵守其作为委托投票方作出的有关减持公司股份的相关承诺,未提前通知公司,也没有提前15个交易日通过公司披露减持计划履行公告等相关程序。

对于违规操作的原因,上海瀛翊在公告中也作出了解释。总结起来为,相关人员没能把状况了解清楚。

公告显示,上海瀛翊减持前持股占公司总股本的0.84%,未达总股本1%,相关工作人员未能意识到作为委托投票方,该机构在公司A股上市时已经作出有关减持公司股份的承诺,应适用中国证监会《上市公司股东、董监高减持股份的若干规定》以及《上海证券交易所上市公司股东及董监高减持股份实施细则》等相关规定,导致了本次违反承诺减持行为。

对于上海瀛翊的解释,不少投资者表示十分气愤。有股民在股吧发言称,“把承诺当儿戏,偷减持完后一句道歉就以为了事!”、“如不加以严惩,何以服众?”

"装傻甩锅"还是另有内情

有细心的投资者发现,5月14日至6月8日,即,上海瀛翊违规减持期间,该公司A股股价整体呈现上涨趋势。6月2日,该股盘中还触及150.51元/股。消息面上,这段时间内,药明康德在A股累计发出公告十余则,内容涉及认购私募基金份额、2020年年度权益分派等。

那么,公司内部是否存在信息泄露?是否存在内幕交易?对于此类问题,《国际金融报》记者向企业发送了采访提纲,截至发稿时,尚未收到回复。

记者注意到,药明康德于2018年5月8日A股上市,2021年5月10日为上市流通日。这也就意味着,刚过流通日4天,上海瀛翊就开始减持了。

药明康德6月11日中的公告表示,上市公司在6月8日因实施2020年度权益分派后,注意到上海瀛翊所持公司股份数量发生变化,随后向其进行核查,其“偷摸减持”一事才随之露出水面。

6月15日晚间,药明康德收到上交所下发的《关于对上海瀛翊投资中心违反承诺减持无锡药明康德新药开发股份有限公司股份的监管工作函》(编号:上证公函【2021】0622号)。

其中,上交所要求上海瀛翊立即全面自查本次违反承诺事项的决策过程、责任主体和发生原因等,在3个交易日内提交自查报告,并根据自查情况履行信息披露义务。同时,请上海瀛翊及公司提交此次股份减持的内幕信息知情人名单。

据天眼查资料显示,上海瀛翊成立于2015年,注册资本5亿元,总计8个股东。其中,泰康保险集团持股55.638%,江苏华泰联合并购基金占股15.458%。

专家:股民索赔可期

对于前述事件,浙江裕丰律师事务所厉健律师对《国际金融报》记者表示,药明康德股东上海瀛翊违背承诺,减持套现29亿元,明显涉嫌违法违规,后续可能面临“双罚”。此外,一旦证监会认定上海瀛翊信披违法并作出处罚,受损投资者可以依法起诉索赔。

对于可能面临的“双罚”,厉健律师解释这主要包含两方面,“一罚违规转让股票,根据新《证券法》第一百八十六条,违反本法第三十六条的规定,在限制转让期内转让证券,或者转让股票不符合法律、行政法规和国务院证券监督管理机构规定的,责令改正,给予警告,没收违法所得,并处以买卖证券等值以下的罚款。二罚信披违规,根据《证券法》第一百九十七条,信息披露义务人未按照本法规定报送有关报告或者履行信息披露义务的,责令改正,给予警告,并处以五十万元以上五百万元以下的罚款;对直接负责的主管人员和其他直接责任人员给予警告,并处以二十万元以上二百万元以下的罚款。”

上海汉联律师事务所宋一欣律师对本报记者提出,根据证券法第八十五条规定,信息披露义务人没有按照规定信息披露或者存在虚假陈述的,应当承担法律责任对投资者承担赔偿责任。药明康德股东的不公告偷偷减持行为,是违反证券法的行为,证监会已经立案调查,估计会受到处罚。现在的“看点”是,药明康德是不是参与其中?如果参与了,也将受到证监会的处罚。

二级市场上,此次丑闻事件发生后,该公司股价出现下跌。6月11日至6月17日期间,药明康德A股整体下跌9.21%;H股整体下跌7.89%。

头部企业在向CXO说不?

作为国内CRO行业开拓者,药明康德主营业务涵盖CRO、化学药物CDMO、细胞和基因治疗CTDMO(合同检测、研发和生产)等领域。而从新药上市的流程分析,该公司的业务布局已经“铺满”药物探索和早期研究、临床前研究、临床研究、审批与上市各个环接。得益于此,其业务规模显著超越国内同行公司。

2018年-2020年,公司实现营收96.14亿元、128.72亿元、165.35亿元;实现归母净利润22.61亿元、18.55亿元、29.6亿元。2021年一季度,其实现营收49.5亿元,同比增加55.31%;实现归母净利润15亿元,同比增加394.92%。

安信证券研报指出,当前全球医药CRO行业景气度提升,国内医药CRO行业高速发展。随着,全球CRO产业链逐渐向中国转移,国内药审改革加快审评速度、医保控费倒逼药企向创新药转型、加入ICH与国际接轨等因素,我国CRO行业维持高景气度。

不过,在这样的局面下,我国头部企业也已经开始尝试拥有更独立自主的研发和生产制造能力。例如,恒瑞医药和百济神州。恒瑞医药是业内一致承认的是国内医药创新和高质量发展代表企业,也是国内上市企业中自主研发转型最为典型的代表之一。2019年-2020年,该公司的研发投入为39亿元、50亿元,处在行业领先水平。

而实现中国本土原研抗癌新药出海“零突破”的百济神州近年也在加码自主研发。此前,该公司高级副总裁王志伟在接受媒体采访时表示,“我们做临床的时候,发现自己团队做的话效率很高,而且执行力很强。如果CRO做,合作双方有共同点,也有不同的着眼点,这样的话效率上一定打折扣。这也是为什么我们愿意自己建立临床团队,而越来越少靠CRO来做”。

多家券商研报提及,技术创新始终是医药行业最基本的驱动力之一,我国正从“跟随性仿制”、“模仿性创新”向全自主创新迈进,逐步完成产业变革。自主研发模式考验的是药企综合能力,包括研发投入、研发人员储备、管线布局等方面。同时,创新药企的核心驱动力在于是否具有自主研发能力,这些因素都在加速相关药企更加重视自主研发。但在这个过程中,研发成本高、周期长、成功率低等痛点刺激下,药企追求低投入高回报的根本意愿,仍将促使医药研发生产外包服务商成为医药产业价值链重构的核心力量。