原标题:个贷不良资产处置前哨:风口刚开启,赚钱并不易

“这个行业,好久都没有这样加班了吧。”

得知主办方加班加点准备“个贷不良乌镇千人峰会”,主持人这样说。业内人士明白,在监管强化之下,个人信贷领域的机会越来越少,不良资产处置成为难得的风口。

这一活动受到了广泛关注。疫情影响,大量广深从业者未能如期到来。尽管如此,会场的布置服务商李先生称,人数上也已达到约500人。

个贷不良资产处置的风口喊了多年。但实际上资本进来的并不多,也难见到市场上做得好的企业,主要还是对公业务的AMC在唱主角。这其中,政策掣肘明显。

不过,在年初银保监会办公厅于下发《关于开展不良贷款转让试点工作的通知》(下称《通知》)后,场子一下子就热起来了。

在以前,个人贷款不良资产不得进行批量转让,对公贷款不良资产也只能以3户及以上的数目进行组包转让。《通知》拓宽了不良资产转让类别,也放宽了不良资产批量转让门槛要求。从业者甚至围观者,都想在场盛宴中分一杯羹。

然而事实却并不乐观。或者说,高兴得有些过早了。参会的几类代表,包括资管公司、数据征信平台、法诉渠道、技术服务商等从业者均表示,目前个贷不良资产处置还处于黎明前的黑夜。尽管政策出台已有数月,但一切流程都未理顺。

“过来也就是了解下,现场交流经验还早。大家都想着摸石头过河,但石头可能还没有摸到呢。”

比如,缺少一定规模的资产包,就是行业的一大痛点。

当下我国商业银行处置不良资产的主要渠道是清收重组和减免、自主核销、不良资产对外转让和不良资产证券化。其中,速度慢、批量化处置能力不足是商业银行不良资产处置中普遍面临的问题。因此《通知》的推出顺应趋势。

客观上说,行业进展还是比较快的。从《通知》发布到首批试点项目成交,仅仅用了1个多月时间。

3月1日,在银登中心竞价的首批不良贷款转让试点业务共有6单,出让方为工商银行和平安银行。其中4单为个人不良贷款批量转让,2单为单户对公不良贷款转让。僧多肉少,这点资产包,怎么能让市场满足?

在寻找更多资产包的同时,几家从业者也想了解这几个包的成色,以判断这门生意的定价、方法和其他门道。

目前来看,3家银行5期不良资产包除工行2期53户外,其余户数均在50户以下,作为个贷不良资产包风险较为集中。而且由于资产包均为纯信用贷,执行较为困难。

除工作2、3期外,其余3期账龄都在4年以上,个贷不良账龄越长回款难度越大的冰棍效应更为明显。

因此,行业推测,接下这些资产包的东方、国厚、北京资产三家AMC无论首季、首年还是全周期的处置回款率都不会太高。

正因为如此,行业兴奋之余,又添担忧:这些资产包该如何定价,回款率该如何保证,无抵押的催收该如何做,个贷量大数据多该如何办?

怎么看,当下进场做个贷不良处置,想要赚钱并不易。

作为首批地方资产管理公司的国厚资产重视这一趋势。该公司的一位企业代表称,他们较早地成立了相关事业部,但受让前就已做好前期亏损准备。“更多是为了熟悉业务,打通流程,打造品牌以及锻炼队伍。”

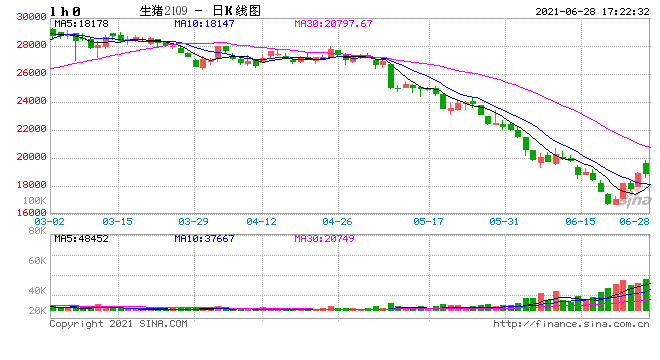

入局者众,资产包少,短期出现了资产包涨价趋势。

“以前不良资产包一折两折转,现在被顶到了三四折。这谁还能赚钱?”

不过从业者也都明白,这是短期现象,后期大量资产包入市,还有在市场的自动较准下,资产包的价格会回到合理区间。

除了源头上资产包的问题外,这个行业想要搞清楚的问题还不少。他们当下要做的是,是找到解决问题的关键点。

这下,又回到了老主角AMC的身上。

抱紧AMC大腿是王道?

自2020年,银河资产成为第5家全国性的资产管理公司后,AMC进入了G5时代。

AMC是我国不良资产处置的主体。全国性AMC产生的背景是1997-1998年亚洲金融危机(当是国有大行的不良率多在30%以上)。虽然地方性AMC最早于1999年便已产生,但其真正放量是源于2007-2008年的美国次贷危机,主因是国内商业银行大量的坏账问题自2012年开始有所暴露。

从盈利方面讲,此前以四大AMC为代表的不良资产处置企业的增收增利,主要得益于中国经济快速发展,货币超发下的资产增值;而当下经济发展降速,企业以及个人暴露出的债务风险,则给了他们第二次“机会”。

银保监会数据显示,2017年至2020年,银行业累计处置不良贷款8.8万亿元,超过之前12年总和。

目前这些全国性AMC已转型为拥有银行、信托、券商、基金、信托、金融租赁、消费金融等各类牌照的金融控股集团,在资金、资源、渠道等方面拥有绝对主导权。

民营公司参与到个贷不良处置,此前是以“委外催收”等方式进行。他们在政策限制下不能以直接购买资产包的形式获得债权的受让,但可以与AMC以“长租”的形式合作。

可预见的是,在政策开放后,个贷不良资产包入市的途径,在短期内,还将以全国性AMC为主。

不过就目前个贷不良转让情况来看,虽然试点通知发布后五大AMC及其子公司都在银登中心开立不良贷款转让业务账户,但除东方资产拿下平安银行1期外,其他4家AMC竞价并不踊跃。

这并影响AMC在个贷不良资产处置领域的地位。多位行业人士认为,在金融业强化持牌经营的思路下,与AMC合作可能才会事半功倍。抱紧AMC大腿,才会在行业中抢得先机。

同时需要认识到,全国性的AMC在批发与对公业务中有路径依赖。个贷不良的新机会,还可以多多关注下地方AMC的动作。他们更为灵活,可以为债务人提供更具有吸引力的解决方案,从而提高坏账的处置效果。

不过他们的短板也显而易见。向上没有全国AMC的资源,向下没有缺少科技能力。尤其是个贷不良对于数据建模的能力要求较高。因此,第三方科技服务平台可与地方AMC合作,以实现合作共赢。

目前与助贷、融担公司合作的贷后平台中,有一些较为活跃的非持牌机构,如湖南永雄、平安普惠立信等,通过受让追偿权等方式参与到个贷不良处置工作中。这类业务模式如果要做大,对于牌照的需求也会相应提升。

核心是资产包估价?

个贷资产包的定价,没有成熟的经验可以参考。在首批个贷不良资产包出让时,银行与AMC讨论最多的,就是如何确定个贷资产包的估值方法等问题。

在活动现场,多位参会人士均表示,个贷不良资产包的估值与定价问题,现在还难以确定。他们都是一边问一边学一边试。

比如,有的企业认为,资产质量首要看上不上征信。“不上征信2-5分(0.2-0.5折),上了征信,1毛(1折)。”

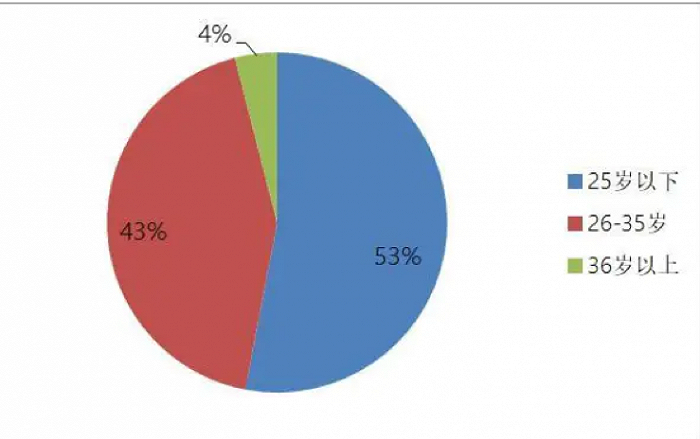

有的企业则认为,不同客群不同质量,与上不上征信可能关联不大,主要还应该看债务人的分布、年龄、资产等指标。

一些企业会先看过往数据,但这些数据并不能起到关键作用。“先测试100万元的资产,先往高了报,先试了再说。”一家企业认为,每批次的包质量并不同,需要每次都测试一下,才会更放心。

一位资管公司的联合创始人认为,目前资产价值存在虚高倾向,不过从长期看,资产价值会回归正常。当下信用卡不良ABS的回收率在20%的水平,10年前在30%。目前趋势还在下降。银行的资产应该在1毛左右。非银资产应该在1-5分左右。

从业者呼吁,价格高了买方赚不到钱,卖方应该合理定价,行业才能良性发展。

据公开信息披露,在首批不良资产包的公开竞价中,平安银行的资产包内债权本金共计618万元,经过44轮竞价,最终溢价189%、以289万元价格成交,超出市场的预期。

多位参会人士称,这里面主要因素是试水企业想要占得先机的热情,肯定不会赚钱的。

在实践中,银行与受让方可通过单户估值,全部资产估值累加得出资产包估值的方式来定价。这种方式还较为粗糙。

未来批量转让的预期方式应该是采取抽样估值,但这种估值方式需要模型计算以实现对整体的准确估值。

多位从事数据与技术的服务商在圆桌讨论时称,这种方式需要大量的数据支持和不断优化的分析模型。以现在的资产包数据,很难得出一个使得全行业信服的模型。不过已有多个团队在尝试此类工作。因此一些技术类的服务商,在这项工作中有着巨大的机会。

但银行与AMC有些担心,大数据公司介入后,数据安全该如何把握?在当下监管重视隐私数据的前提下,行业想要在数据上做文章,恐怕还需要更加谨慎。这也是《通知》所关切的内容。

一位嘉宾就直接表示,“要紧的并不是科技,而是资源与规则。”

在下半年资产包密集入市的预期之下,从业者更看重的是先行者趟出一条路来。“把规则制定好,才敢大胆做。”这或许是更多人的心态。

正如浙江省投融资协会会长章建新所呼吁的,行业发展的当下,要重视合规,要阳关化,才能长远健康。

个贷不良处置作为信贷链条上最后一个风口,入局者在蓝海中遨游时,也要小心呵护。