原标题:电生理赴科创板上市:股权结构分散,市场份额落后强生等外资企业

上海微创电生理医疗科技股份有限公司(以下简称“电生理”或“公司”)的科创板上市申请于2021年6月30日获上交所受理。公司拟发行不超过1亿股,不低于发行后总股本的10%,拟募资金额为10.12亿元。

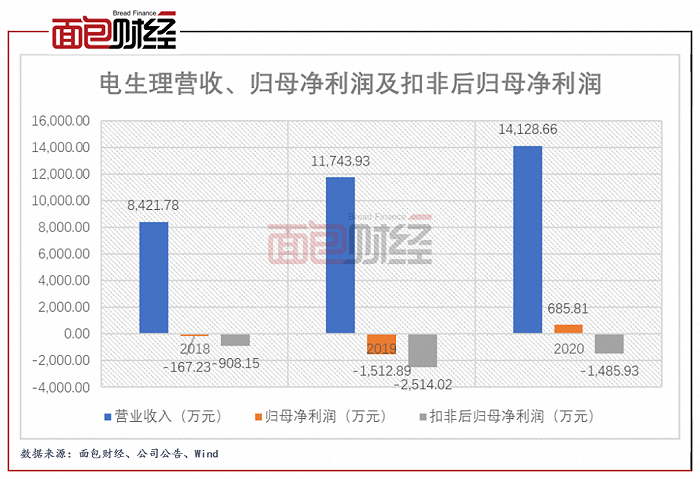

受益于国内电生理器械市场规模快速增长,电生理过去三年的营收持续上升。但受较高的销售费用和研发费用等因素拖累,公司2020年的扣非后归母净利润仍处于亏损状态。

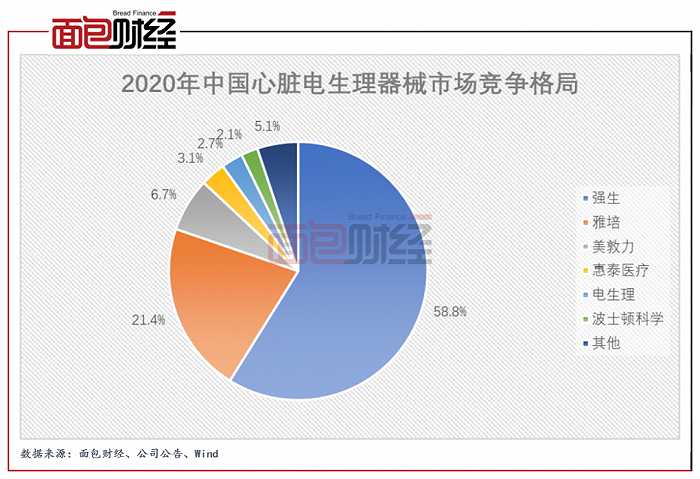

公司面临的一个风险是市场份额相对较小,大幅落后于强生、雅培等外资企业。但另一方面,这也为电生理产品的国产替代创造了机会。

股权结构分散,无控股股东和实控人

电生理的主营业务为电生理介入诊疗与消融治疗领域创新医疗器械的研发、生产和销售,公司是首个能够提供三维心脏电生理设备与耗材完整解决方案的国产厂商。公司曾于2017年8月在全国中小企业股份转让系统挂牌并公开转让,2018年11月终止挂牌。

电生理的股权结构较为分散,目前无控股股东及实际控制人。截至招股书签署日,持有公司5%以上股份的股东包括嘉兴华杰、微创投资、毓衡投资,分别持股41.11%、38.49%和7.32%。嘉兴华杰为一家私募投资基金;微创投资的唯一股东为微创医疗,后者为香港上市公司,目前市值超过1000亿港元;毓衡投资为员工持股平台。

2020年9月,电生理通过增资的方式引入天津镕信、粤民投、远翼永宣等投资者。上述投资者以3亿元认购公司新发股份576.7279万股,增资单价为52.02元/股。由此测算,电生理当时的估值约为48亿元。

公司本次发行拟采用科创板第五套上市标准:预计市值不低于人民币40亿元,主要业 务或产品需经国家有关部门批准,市场空间大,目前已取得阶段性成果。医药行业企业需至少有一项核心产品获准开展II期临床试验,其他符合科创板定位的企业需具备明显的技术优势并满足相应条件。

主营心脏电生理诊疗器械,扣非后归母净利润仍亏损

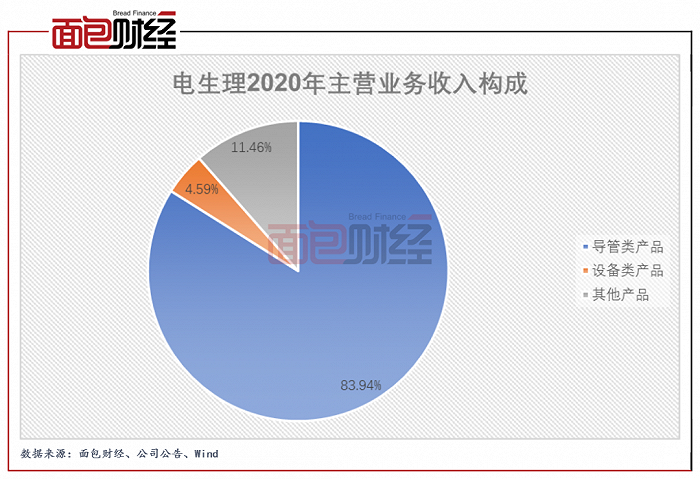

电生理的主要产品为心脏电生理诊疗器械,按照产品类型具体可分为心脏电生理设备与心脏电生理耗材。2020年,公司的主营业务收入主要来自于导管类产品(包括标测类、三维消融和二维消融导管),营收占比达到83.94%。其余营收来自于设备类产品和其他产品,主营业务收入占比分别为4.59%和11.46%。

2018年以来的三年间,电生理实现营收持续增长,由2018年8421.78万元上升至2020年14128.66万元。公司业绩增长受益于行业较快发展。招股书数据显示,中国快速性心律失常患者中使用电生理手术治疗的手术量从2015年11.8万例增长至2020年21.2万例,复合年增长率为12.5%。

弗若斯特沙利文数据显示,我国电生理器械市场规模由2015年14.8亿元上升至2020年51.5亿元,年复合增长28.3%,预计2024年将进一步增长至211.1亿元。

电生理的归母净利润亏损于2019年有所扩大,但2020年实现扭亏为盈。不过,在剔除非经常性损益的影响后,公司2020年仍处于亏损状态,主要受较高的销售费用和研发费用等因素拖累。研究发现,公司非经常性损益的最主要来源为计入当期损益的政府补助,2018年至2020年分别为487.10万元、924.53万元和1228.78万元。

近三年来,电生理保持了较高的研发投入强度,2018年至2020年的研发费用率分别为28.78%、34.59%和28.91%。

截至招股说明书签署日,公司共有5项创新产品进入国家创新医疗器械特别审批程序(绿色通道),包括Columbus®三维心脏电生理标测系统、FireMagic®冷盐水灌注射频消融导管、Flashpoint®肾动脉射频消融导管、FireMagic®压力感知磁定位灌注射频消融导管和 IceMagic®心脏冷冻消融系统。

市场份额落后外资企业,客户集中度较高

基于先发优势及较高的技术壁垒,目前我国心脏电生理器械市场仍然由外资企业所主导。根据弗若斯特沙利文的统计数据,2020年强生、雅培、美敦力合计占据超过85%的市场份额。

电生理的市场份额约为2.7%,排名第五。如果按照产品应用的手术量排名,2020 年电生理在我国三维心脏电生理手术量中排名第三,国产厂家中排名第一。

另外值得注意的是,电生理的客户集中度较高且近三年呈上升趋势。数据显示,公司2018年至2020年来自于前五大客户的销售金额占比分别达到64.14%、67.09%和82.39%。其中,公司2020年的第一大客户为嘉事堂药业股份有限公司,销售金额达到5467.38万元,占当期销售总额的比例达到38.98%。

电生理此次上市计划募集资金10.12亿元,主要用于电生理介入医疗器械研发项目、生产基地建设项目、营销服务体系建设项目以及补充营运资金。