编辑" Arti

7月16日,理想汽车已于5月底向港交所提交了上市申请,以双重上市的方式,其保荐人之一为高盛。并且,蔚来汽车于3月第三周在港提交二次上市申请,但是由于涉及用户信托持股等问题而被推迟上市计划。

本文仅为信息交流之用,不构成任何交易建议

据了解,理想汽车选择双重上市,指除了其在美以第一上市地挂牌外,香港也将成为其第一上市地。对于已经在美国上市的理想汽车来说,在港申请上市时则需要按照香港市场的上市规则进行发行上市。

这与7月7日在港挂牌的小鹏汽车(9868.HK)来港上市的状况类似。和小鹏汽车一样,2020年7月在美股上市的理想,上市时间不足两年。按照港交所上市条例,理想汽车并不满足在美连续上市满两个财年的要求而可以回港申请第二上市。

对于理想汽车来说,以双重上市的方式回港上市,相较于二次回港IPO,其将面临港交所更为严格的审查,类似在港首次上市的流程,不享受豁免。

财务层面,从理想汽车2020财年年报和第四季度年报可以来看,理想汽车全年收入94.6亿元,超过市场预期;净亏损1.52亿元较2018年的15.32亿元和2019年的24.39亿元大幅收窄。理想汽车去年第四季度净利润为1.075亿元,首次实现季度性盈利。

然而,理想并没能延续盈利。根据财报, 今年一季度,理想汽车净亏损3.6亿元,非美国会计通用准则净亏损为1.77亿元人民币。截至2021年3月31日,理想汽车的现金储备为303.6亿元。

业务层面,理想汽车CEO李想发布2020年年报前期的一份内部信透露了理想汽车未来的愿景,2030年成为全球第一的智能电动车企业,市场占有率达到20%。按照其预计,届时理想汽车的年销量要达到400万辆,而按照理想汽车今年上半年的交付量30154辆,2030年的目标是现在的66倍。

不同于其他新势力造车企业,理想采用的增程式的电动汽车方案,当下国内电动汽车充电配套设施还不完善,该方案是一个较好的过渡,能解决用户的电量焦虑问题,更适合长途旅行。后续国内的充电站增多,电池快充技术进一步完善之后,理想很可能会推出更多纯电动的车型。

知情人士表示,理想汽车尽管上市时间不足一年,却急于回港募资,主要是因为考虑到当下新能源板块是风口,若是等足上市两年后再以二次上市回港,极有可能到时候市场早已变了,其募资将面临更多不确定性。

按照港交所的流程,一般来说,公司提交上市申请后,差不多三个月后可以在港挂牌。小鹏汽车也是交表后三个月左右,于6月底通过聆讯,并于7月7日在港挂牌。

也就是说,理想汽车若是在港申请上市一切顺利的话,或将在8月底左右在港挂牌。

而新势力造车三巨头中最后一家蔚来汽车,于2018年9月13日在美国上市,按照港交所的规定,蔚来汽车是满足二次回港上市条件的。

这就意味着,蔚来汽车在3月第三周通过秘密方式在港交表后可享受豁免,其上市审核要比双重上市方式简易些。双重上市,指包括香港在内的两个资本市场均为公司的第一上市地。

但据腾讯新闻消息,以二次上市在港提交上市的蔚来汽车实际上比以双重上市的小鹏汽车(9868.HK)更早在港提交申请,但却迟迟未获得港交所的批准。

按照港交所的流程,一般来说,公司提交上市申请后,差不多三个月后可以在港挂牌,而二次回港的则相对更快。

据不同信源称,蔚来汽车迟迟未能获得港交所的审批,主要的原因在于其涉及用户信托持股问题。

公开信息显示,2019年1月24日,蔚来汽车公司创始人、董事长、CEO李斌转让了其名下5000万股(含189253股A类股票和49810747股C类股票)用于成立蔚来用户信托。

今年3月初,就有媒体报道称,蔚来汽车、理想汽车和小鹏汽车计划最快今年在港股上市。其中,蔚来汽车已联系瑞士信贷和摩根士丹利,将在港交所发售总股本的5%;同时,理想汽车被曝与高盛和瑞银合作,预计在第三季度完成二次上市,募资10亿-20亿美元。

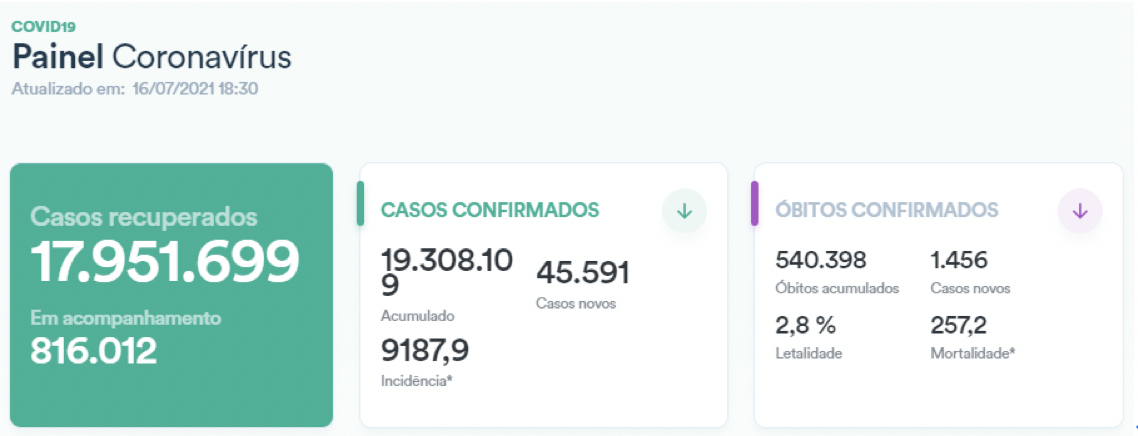

目前,蔚来汽车、理想汽车和小鹏汽车均已实现毛利率转正,但仍未实现自我“造血”,处于亏损状态。财报显示,2021年第一季度,蔚来汽车、理想汽车和小鹏汽车净亏损分别为4.5亿元、3.6亿元、7.9亿元。

分析人士指出,在主业真正实现盈利前,蔚来汽车、理想汽车和小鹏汽车的生存仍需要依靠融资来输血,而赴港上市能够打通更多元化的融资渠道,降低融资风险,也有利于改善负债情况。

注:本文素材来源于互联网公开渠道,如有侵权请联系删除。内容所述仅代表个人观点,不作为指导依据,据此操作风险自担!