原标题:半月进场6家,7月物企上市迎来新热潮

图片来源:图虫创意

图片来源:图虫创意7月物企赴港上市潮迎来了热度高峰。

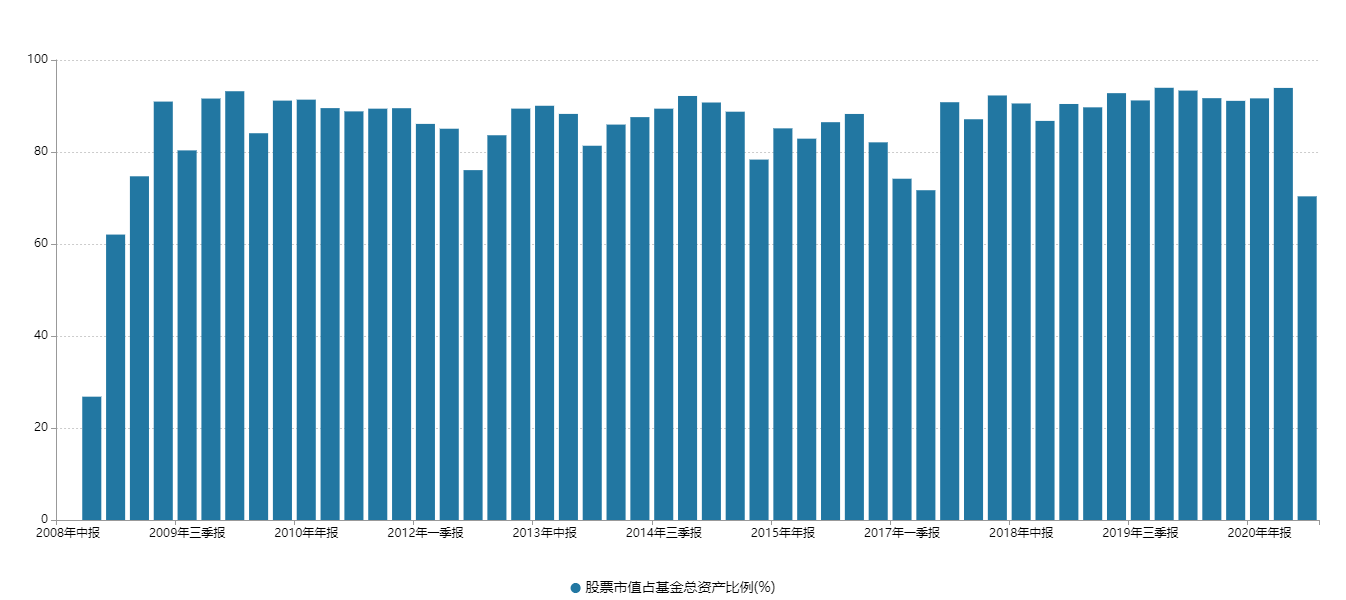

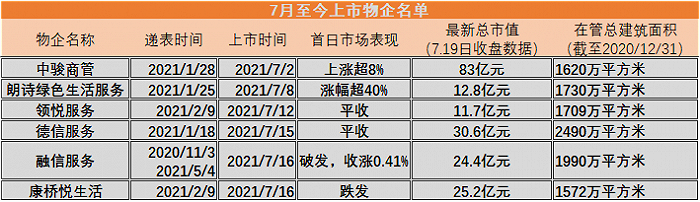

截至7月16日,中骏商管、朗诗绿色、领悦服务、德信服务、融信服务、康桥悦生活6家物企相继登陆港交所。半个月上市6家物企,占2021年截至目前上市的60%。

此轮热潮中,企业均于1、2月递表,除融信服务外,其余都是首次递表,上市进程较为顺利,而融信服务虽为二次递表,但在递表后仅一个月就通过了聆讯,赶上7月上市小高潮。

据界面新闻统计,这一波赴港上市潮中的物企在管面积较小,均在1000-2500万平方米之间,规模上基本都属中小物企,但均有母公司及关联方的扶持。除康桥悦生活母公司康桥集团未上市外,其余5家母公司均为港股上市公司。

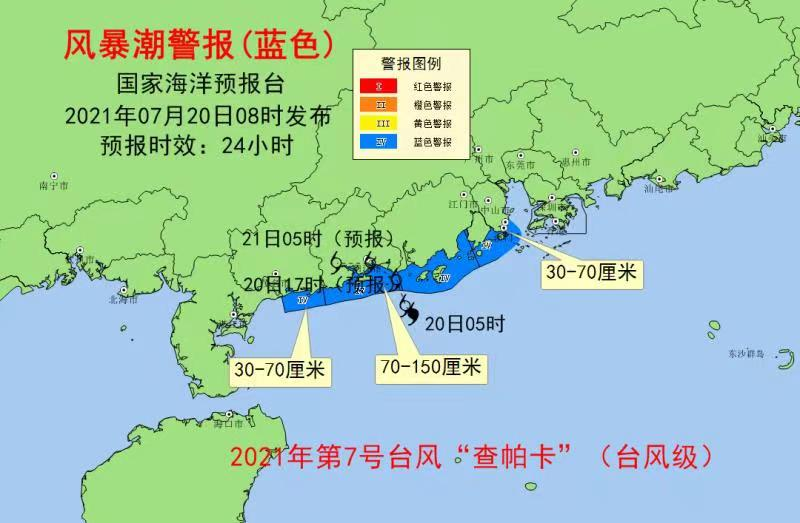

界面新闻整理数据来源:披露易、Choice

上市首日的股价表现在某种程度上体现了资本市场的态度。

7月16日,融信服务与康桥悦生活同时挂牌上市,双双开盘即破发。相对而言,融信服务的股价收涨0.41%,重新回正。而7月2日上市的中骏商管首日股价涨幅为8.11%,朗诗绿色涨幅达41.51%,领悦服务、德信服务则皆以发行价收盘。

市场仍在变化中,从较长时间线来看,自上市截至7月19日收盘,中骏商管涨12.16%,朗诗绿色生活微涨0.63%,康桥悦生活自上市来连跌两天,跌幅2.17%,其余三家基本持平。

物企估值的分化仍在持续,据东财Choice数据显示,截至7月19日收盘,中骏商管市盈率为45.4倍,在2021年上市的物企中估值最高,总市值达83亿元。其它五家市盈率在15倍至27倍区间,总市值在10亿至31亿区间。

从市场总体数据来看,因物业行业低风险、轻资产等特点,物管股保持着在港股市场一向的高估值水准,也远高于对应的母公司开发商。

截至7月19日统计,中骏集团控股市盈率为2.92,中骏商管比其高出15倍,而朗诗地产的市盈率跌至-23.7,与其本身利润大幅下滑,且目前剔除合约资产负债率这一项尚未降至红线以下有关,而同日,朗诗绿色服务生活的市盈率却能达到16。

市场对此波物业股整体反应平淡,原因是多样的。主要是因为这些公司在管规模体量小,二则是有着中小型物企的通病:对地域、母公司的依赖严重。三是盈利模式单一,主要依靠“老三样”,即物业管理服务、非业主增值服务及社区增值服务,特别是融信服务、领悦服务、德信服务及康桥悦生活四家公司。

相比资本市场已经展开规模角逐的一众物企同行,中小物业吸引资本的方式,必定是以多元的发展战略,勾画出较为长远的投资前景。

除了背靠刚于2020年实现销售千亿目标的中骏集团,中骏商管重仓“商管”的战略也被市场看好。其商业物业部分的服务主要包括基本商业物业管理服务、开业前管理服务、其他增值服务。截至2020年12月31日,商业物业管理仅有6.1%的在管建筑面积及12.0%的签约建筑面积为商业物业,但该类物管服务毛利占公司总毛利的61.7%,近三年占比持续上升。

与此同时,中骏商管在管商业物业分布较广,大多集中在东部发达沿海地区,营收较为稳定,结合近年来核心商圈稀缺的商业地产物业估值不断走高,更进一步为其提供了穿越周期的能力。

同属小型物企的朗诗绿色生活,以其绿色建筑的概念受市场关注,在以上市43.08%涨幅创下年内物业股上市首日最高涨幅纪录,随后的两周内走出了大滑坡的趋势。随着7月16日全国碳市场正式开市,绿色概念再被炒热,朗诗绿色生活也获得了两日连涨。

但无论是中骏商管还是朗诗绿色生活,母公司依赖症均难解,除了其各自的发展策略外,扩大规模仍然是主要发展路径。

截至目前,港交所已上市的物业企业数量已经达到49家,而已递表等待上市的企业数量为22家。

其中不乏在管面积达到1.14亿平方米的第三方物业服务企业长城物业,世纪金源服务等大型物业。排队中更多的是中小型物业甚至一些“蚊型物企”,比如德商产投服务与明宇商业,在管面积分别为390万平方米和280万平方米。

按当前趋势,物企上市潮仍在继续。观点指数研究院预计,截至年底会有超过30家物业服务企业递表,而上市物企数量届时将有望突破60家。

资本市场能使物业服务企业获得更多资金去拓展业务,但能否成功上市,并受到市场青睐,脱离“破发”魔咒,对中小型物企来说仍存在诸多的困难。