原标题:分析|央行为何超预期续作麻辣粉,宽松的利好子弹还能飞多久

央行8月超预期续作中期借贷便利(MLF)。

8月16日,中国人民银行发布公告称,考虑到金融机构可用7月下调存款准备金率释放的部分流动性归还8月到期中期借贷便利(MLF)等因素,开展6000亿元MLF操作(含对8月17日MLF到期的续做)和100亿元逆回购操作,充分满足金融机构流动性需求,保持流动性合理充裕,中标利率均与前期持平。

由于央行在7月的全面降准中释放了1万亿流动性,市场预期本月央行将继续通过缩减MLF续作规模,但最终6000亿的规模超过了市场预期。

“6000亿的规模是高于预期的,7月续作时央行实际回笼了3000亿,8月到期7000亿,所以市场预期央行会续作4000亿元左右,延续上个月节奏形成3000亿元的中期流动性回笼。“一位国有大行金融市场部人士向澎湃新闻表示,当前资金面稳定性不算强,回笼力度过大会影响接下来的政府债发行。

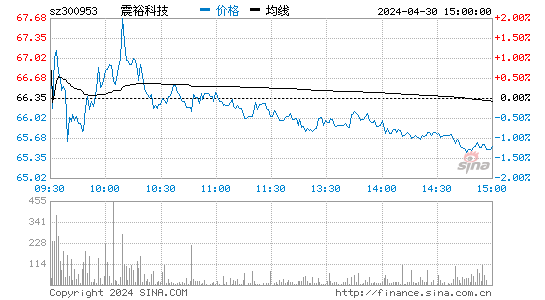

8月16日,上海银行间同业拆放利率中,14天期和1月期品种分别走高4.60个基点和0.10个基点,分别报2.201%和2.301%,隔夜Shibor和7天期Shibor分别走低7.10个基点和0.40个基点,分别报2.105%和2.193%。

除了此前降准带来的资金,MLF和存单利差倒挂导致银行需求不强,也是8月MLF缩量的原因之一。

华泰证券认为,目前一年期存单利率已低于MLF利率30BP,隐含了一定宽松预期。从银行的角度看,与MLF相比可能更倾向于用存单融资,而且近几月存单到期压力不大,银行对MLF的需求整体偏弱。从央行角度看,存单作为重要的市场利率,需要“引导市场利率围绕政策利率上下波动”,缩量续作也有助于增强MLF对存单利率的牵引作用。

国泰君安认为,本次超预期续作MLF,是一种“克制的宽松”,量能远远不及市场预期的“大水漫灌”。随着本周供给放量,资金面的波动不可小觑;中期来看,宽信用预期的发酵难以证伪。随着新的交易主线浮出水面,债市调整的幅度和持续时间很可能会超市场预期。

“市场先是预期7月MLF续作会顺势进行降息操作,预期落空后,又期待当月的LPR报价利率能够调降。在两次降息预期均没有兑现的情况下,债市却依旧维持强势。究其原因,在乐观预期没有证伪的情况下,宽松的利好子弹还能一直飞。”光大证券认为,在专项债发行节奏加快的背景下,央行此次看似超量的续作,实则是一个“事后确认”,配合宽信用做出表态。

此外,由于最新的MLF续作利率保持不变,市场预计,将于8月20日公布的LPR也将继续按兵不动。