文/罗曼

8月19日,快手再度大跌,截至收盘股价报65.75港元创新低,较高位下跌达84%,总市值已经跌破3000亿港元,当前快手走势与上市之初大相径庭。

数据显示,快手上市打新人数创港股历史纪录,达142万人,超额认购逾1200倍。在市场高涨的情绪和大户资金推动下,快手很快就站上了417.8港元的高位,在当时看来这的确是所有投资者的一场狂欢盛宴,尤其是机构投资者们。

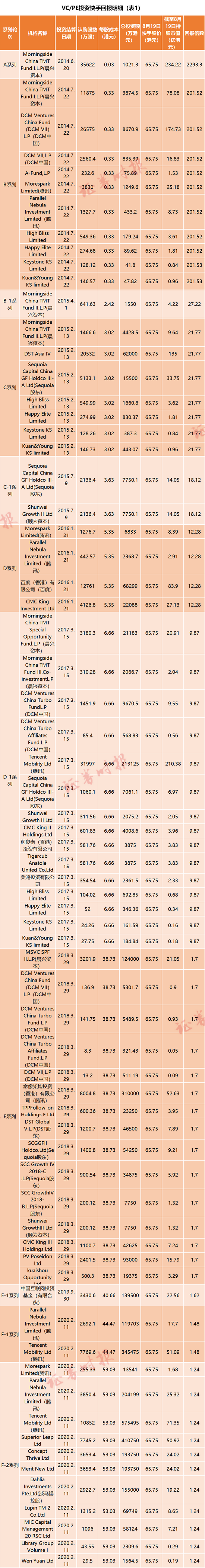

直接用数据体现显得更为直观。根据证券时报记者详细统计,快手上市之前一共进行了6轮融资,涉及投资机构多达26家,包含晨兴资本、腾讯、DCM中国、顺为资本、博裕资本、淡马锡等,这26家机构投资成本较发行价折让52%~99.97%。比如晨兴资本A轮投资成本仅为每股0.03港元,认购了3.56亿股,B轮投资机构的认购成本为每股0.33港元,C轮为每股3.02~3.63港元。若以快手最高价417.8港元/股计算,这些投资机构的账面浮盈累计近万亿港元,达到9858亿港元。

“在快手还没有充分解禁,恒生公司就迫不及待宣布将其纳入恒生国企指数、恒生综合指数以及恒生科技指数等,这让指数投资基金被动配置快手,并吸引散户跟风买入,高位接盘。”深圳某基金管理合伙人张秦(化名)向记者表示。

中泰国际(香港)策略分析师颜招骏表示,除了指数基金买入外,由于快手每手100股,上市初期入场费高达3万港元,已经令不少散户却步。而上市初期快手股份流动性较低,在僧多粥少的情况下,机构投资者抢货是推高快手股价的主要推手。

但是很快,因自身DAU(日平均活跃用户)和MAU(月平均活跃用户)升势乏力,大幅增加的营销成本并没有有效转化成活跃用户及收入,加上行业面临监管整顿风险,快手的股价掉转急下,市值较高位蒸发超万亿港元。

资本逐利本无对错,在市场狂热裹挟之下,机构资金对于快手急速膨胀的股价起到了推波助澜的作用,最终为自己的疯狂行为买单。

快手上市时的狂欢

一起再回顾一下快手上市的盛况。

2020年11月5日,快手首次提交赴港上市招股书。70天之后,快手通过港交所聆讯,1月26日便开始全球路演进入招股阶段,为期4天后,即1月29日结束招股。

担任快手联席保荐人某投行团队的李华(化名)告诉记者,“招股阶段,压根不用担心股票卖不出去,因为实在太火,我们拿到的分配份额属于秒配,很快就卖完了。快手在定价时公司也很强势,没有多少博弈的过程,就按照招股价上限。”

而面向散户的公开发售同样火爆。诺优资管风控总监陈晓杰回忆,当时用50多个账户,600多万元的本金,然后利用孖展下了一个超1亿港元的单,最后却只获配23手(2300股),打新成本就6万多港元。

老虎证券相关负责人称,“当时我们放出申购,孖展额度很快就用完了,后面我们又补充了2波20倍孖展,同样是秒没,投资人要卡着点申购才有机会打新。”

老虎证券在1月27日提前2天截止申购,理由是没有额度,20倍杠杆孖展在第一天就已经用完。富途证券同样如此,快手IPO这单富途最终认购人数达到20.67万人,这也是富途迄今为止申购人数最多的一只新股。

根据AiPO数据显示,截至1月29日快手孖展资金总计4494.8亿港元,认购倍数1204.16倍,打新人数刷新了港股纪录,达到142万人。

2月5日,快手正式登陆港交所主板。上市首秀表现惊艳,盘中最高涨幅一度达到200%,股价触及345港元,即投资人每手最高可赚2.3万港元,这一打新收益也能排在港股前三。

首日股价飙升翻倍并没有阻止投资人的进场热情。数据显示,2月5日,快手的换手率达到3.59%,成交量1.2亿股,成交额375.47亿港元,无论是成交量、成交额还是换手率,都属于快手历史高位。

进一步看,快手公开发行量为3.65亿股,其中基石投资者认购数量1.65亿股(基石投资者锁定期6个月),占比45%,剩下55%的股份(2亿股)在市场流通,而2月5日当天成交量就达到1.2亿股,占流通股份的60%,即有超过一半的股份已经转手一次,实际换手率达60%。而当天股价最低位为300港元,因此大部分二级市场投资人选择在300港元/股以上的较高位进场。

但事实上,快手上市这场投资盛宴,更多是属于小部分投资机构。大部分投资人最后高位站岗,沦为了“接盘侠”。

上市初期急速膨胀的估值

很快,快手在上市后的第六个交易日,股价被拉升至417.8港元的高位,市值一度达到1.7万亿港元。

颜招骏认为,由于快手上市市值庞大,因此上市后迅速被纳入MSCI、恒生科技指数、恒生国指等相关指数,公募基金或其他以相关指数为基准的基金随即被动配置。除上市当天外,后面快手股份流通性低,僧多粥少,机构抢货是推高快手股价的主要推手。加上上市初期入场费在3万港元左右,已经令不少散户却步,因此散户并非是推高股价的推手。

2月8日,恒生指数公司公告,快手符合快速纳入标准,将于2月22日收市后被纳入恒生综合指数、恒生国企指数、恒生科技指数及恒生互联网科技指数。并于2月23日起生效。

张秦也认为,恒生指数公司迫不及待将其纳入相关指数里面,但新股估值往往充满泡沫,再加上打新的稀缺性,吸引大量散户进场,促使泡沫进一步扩大,价格从115港元迅速拉升站上400港元高位,很多指数基金会被动配置,但是快手还没有充分解禁,里面有很多VC/PE机构,一旦解禁,将是一场以千亿甚至万亿计的财富转移。而在快速纳入机制下,不止散户,连同被动基金都成为了新股泡沫的接盘者。

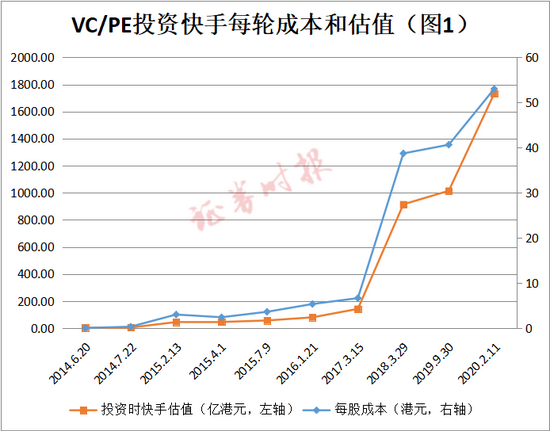

记者通过数据整理发现,快手上市之前一共进行了6轮融资,主要涉及8家投资机构。2014年6月2日,晨兴资本以每股0.0037美元(约0.03港元)认购3.56亿股快手,作价1021.3万港元,此时快手估值为2.9亿港元。

2014年7月22日,快手进行了B轮融资,晨兴资本,DCM中国、腾讯等机构加入,每股成本为0.33港元,此时快手估值为4.7亿港元,短短一个月时间,估值上涨62%。随后晨兴资本又于2015年4月1日参与了B-1轮融资,以每股2.42港元认购了641.63万股,作价1549.97万港元,此时快手估值达到45.88亿港元,近9个月时间,快手估值暴涨近9倍。

2015年2月13日~2015年7月9日,快手完成C轮融资,并引入顺为资本、Keystone KS Limited、Sequoia等股东,此时快手每股认购价在3.02~3.63港元之间,估值达到56.7亿港元。

而快手D轮融资时间为2016年1月21日~2017年3月15日,越来越多投资机构通过有限合伙基金方式加入,D轮融资腾讯、百度、CMC King投资公司等以每股5.35港元价格合计认购了1.86亿股,此时快手估值80亿港元。D-1轮,机构的每股投资成本6.66港元,快手估值已经达到142亿港元,估值较D轮涨幅达到77.5%。

2018年3月29日,快手进行E轮融资,此时机构认购价已经涨到双位数,为38.73港元/股,但较发行价仍折让84.25%。此时快手估值飙升至914.8亿港元,一年时间,估值暴涨逾6倍。2019年9月30日,快手E-1轮融资引入了中国互联网投资基金(有限合伙),以每股40.66港元成本认购了3430.64万股,此时快手已经进入千亿估值俱乐部,达1015亿港元。

2020年2月11日,快手在上市前夕进行了最后一轮融资,引入了淡马锡,此时快手的每股认购成本已经达到53.03港元,估值为1733亿港元(图1)。

急速膨胀的估值带来的财富效应同样显而易见。

VC与PE机构的财富盛宴

通过每轮融资机构成本来计算回报会发现,A轮融资晨兴资本的投资回报收益最高,以8月19日收盘价计算,晨兴资本通过A轮投资,账面浮盈高达234亿港元,投资回报倍数达到2293倍。

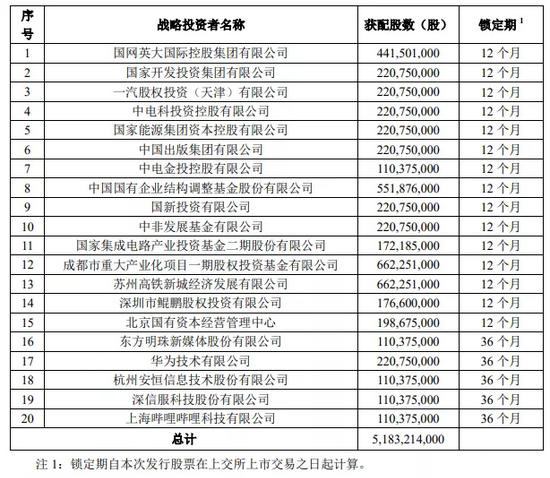

参与B轮的投资机构,投资回报倍数为202倍,B-1轮的投资回报倍数约27倍,投资收益累计达到314亿港元。C轮的投资机构整体回报在18倍~22倍之间,投资收益累计204亿港元。D轮的投资机构整体回报倍数在9~13倍之间,E轮投资人则在1.7倍左右,F轮回报最少,1.2~1.5倍左右,但考虑到F轮投资机构的时间成本只有1年,因此,该投资回报率亦可观(表1)。

这些VC/PE投资机构,投资收益随着快手的上市达到数百倍甚至千倍回报。而上述投资机构的账面财富在快手股价攀升至417.8港元/股时达到峰值,累计投资回报为9858亿港元。需要说明的是,这仅仅只是投资机构的投资收益,如果算上股东宿华、程一笑、银鑫、杨远熙所持股份数量(持股市值3827亿港元),这的确是一场万亿财富盛宴。

然而纸上富贵终未落袋。上述投资机构以及快手控股股东、董事、员工等都有6个月锁定期。

8月5日,快手迎来解禁期。港交所披露易数据显示,Galileo (PTC) Limited控制下的旗下多只基金在解禁后于8月6日合计减持9727万股,但披露易显示其减持价格为零。某中资券商分析师汪成向记者表示,“当天全天成交额才8200万股,披露易显示成交价格为零,应该可以断定是场外交易,毕竟减持量很大,场内交易将会对股价造成进一步的沽压。也会影响其他机构的减持,场外交易可能价格会打八到九折,视标的情况看。”

若以8月6日收盘价84.9港元按照八折计算,上述机构套现约66亿港元。而这家机构先后在C轮和E轮进入,投资成本仅为5港元/股,即使在面对快手股价大幅回调的情况下,整体收益率依然高达1598%。

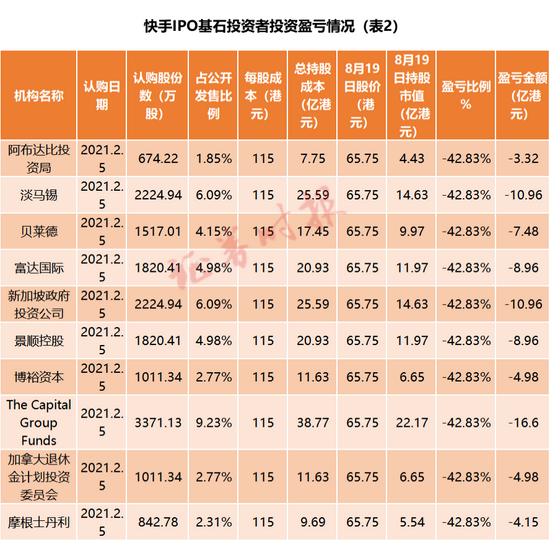

对比获得超额回报的晨兴资本、腾讯、DCM中国、顺为资本等投资机构,基石投资者如今却面临亏损的尴尬局面。

基石投资者浮亏超四成

快手上市涨得有多凶猛,跌得就有多惨烈。

谁也不会想到,当初百万人认购,被视为资本宠儿的快手,竟然是2021年港股互联网公司跌幅最惨的。截至8月19日,快手股价报65.75港元,当日跌幅7.07%,较年内最高点已跌去84%,市值蒸发逾1.4万亿港元。而前期抄底的投资人总是抄在了半山腰。

不止是散户投资者折戟快手,当初为拿到快手份额抢破头的基石投资者同样悉数被套牢,浮亏超四成。如上所述,8月5日为快手解禁日,10大基石投资者,加上腾讯等机构股东和管理层及员工持股,快手解禁的股份高达37.94亿股,占总股本的92.31%,解禁市值超过3000亿港元,这也是快手股价连创新低的主要诱因。

以8月19日收盘价计算,这10大投资机构账面累计浮亏超四成,达到43%,浮亏金额超81亿港元(表2)。在市场狂热裹挟之下,IPO基石投资者最终为泡沫买单。

而在股价陷入跌跌不休窘境时,8月6日,快手日报在官方微信推送了一条消息,用歌单的方式回应近期股价震荡:《朋友》《冷静》《面对》《非理性》《震荡》《潮起潮落,是什么都不为》《明天会更好》,并以987个“长”字提及长期主义,试图以此提振投资人信心。

快手上市以来股价走势

快手上市以来股价走势

但影响股价的因素是多重的。颜招骏表示,前期上涨过猛导致估值泡沫太大,已经严重脱离基本面,当市况逆转,就会造成投资者争相出货的情况。这也在一定程度上打乱了包含基石投资者在内的大户机构沽售解禁股等部署,大户股东如果通过在二级市场沽货将对股价造成更大的压力。

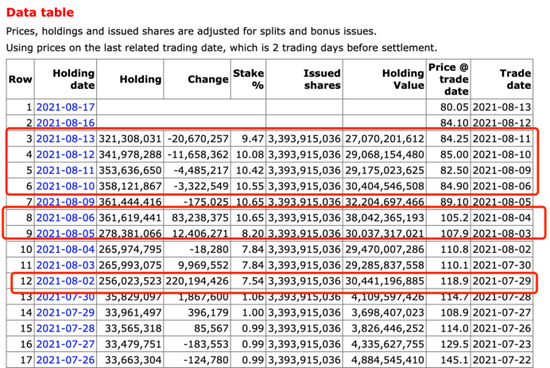

CCASS数据显示,已有投资机构在新股解禁前后大量搬货到国际券商,沽货部署非常明显。其中渣打银行的持股量在8月5日之前仅在3500万股上下浮动,但是8月5日,持股量激增至6亿股;截至8月13日,渣打银行持股量达到6.75亿股,该等货值高达540亿港元。

同样,摩根大通在7月13日之前持股量在7500万股左右,但是7月14日持股暴增至6.4亿股,货值达512亿港元。

美林证券在7月30日之前持股量在3500万股左右,但是8月1日持股量上升至2.56亿股,8月9日持股量已经达到3.6亿股。8月10日~8月13日,显示有机构通过二级市场或大宗交易方式陆续减持达到4554万股,减持价格在每股82港元~89港元,套现合计达到34亿港元。

数据显示,已经有近2000亿市值股票分别存放在渣打银行、摩根大通、美林证券、富途以及摩根士丹利和汇丰银行,正在瞄准时机套现,如此大规模的减持意味着快手股价将进一步承压。

张秦向记者表示,快手如今的局面更像是科技股暴涨行情下最后的疯狂。当前市场风格转换,由看重故事及概念的投资风格转化为看重盈利及现金流。今年来,无论美股还是港股,缺乏盈利的新经济股份波动都非常大。

烧钱模式还能否持续?

对于互联网公司来说,用户数据增长至关重要。在业内甚至流行这样一句话,“得流量者得天下”,只有坐拥庞大用户流量,才有资格解释为何亏损,以及如何讲好资本故事。

2021年初为缩小与抖音用户的差距,快手不惜向春晚豪掷21亿元作为营销费用力推快手APP及快手极速版,导致一季度营销费用激增并创历史新高。5月24日,快手发布2021年一季报,财报显示,快手销售及营销开支由2020年同期81亿元人民币增加43.9%至2021年一季度117亿元。

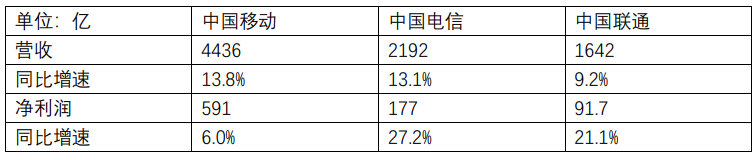

春节期间快手日平均活跃用户达到5亿的新高,进一步拉近了其与抖音的差距(抖音整体DAU超6亿),然而,花大价钱获取的用户在后期却严重流失。百亿营销投入却只换来日均活跃用户2400万的增长,相当于平均每个新增日活用户的成本为488元,而此前快手在2019年和2020年一季度的人均获客成本分别为168元、172元。

在大力度的营销作用下,快手的活跃用户数增长缓慢,甚至低于后起之秀微信视频号的DAU4.5亿,或预示着快手的用户规模已接近天花板。

此外,2021年一季度快手经调整后的净亏损为49.18亿元,同比扩大13%。对比2020年度净亏损为79.49亿元,今年一季度亏损就占到去年全年的62%。一季度营收170亿元,同比增长36%,但是环比2020年四季度的180亿元下降5.6%。从营业构成来看,一季度快手线上营销服务收入85.58亿元,同比增长161%,但相比上一季度170%的增速放缓。直播收入72.5亿元,同比下降19.4%,近两年快手直播业务无论同比还是环比都在下降。

这些关键性数据都意味着快手烧钱换增长,战略亏损换成长空间的模式,在当下已经显得不合时宜。近期多家券商调低快手目标价。

张秦说,“快手的底在哪里?现在不好说,因为还有超千亿的货值正在伺机减持。投资机构已经没有耐心再等快手去讲好流量的故事,互联网科技股的红利正在逐步消退。”