原标题:银行涉房贷款集中度半年考:11家个人住房贷款仍超标 来源:中新经纬

中新经纬客户端9月3日电 (魏薇 实习生赵思涵)A股上市银行中报已披露完毕。自去年房地产贷款集中度管理通知下发后,涉及房地产行业的贷款已成为银行半年报的重头戏,尤其是和居民密切相关的个人住房贷款。

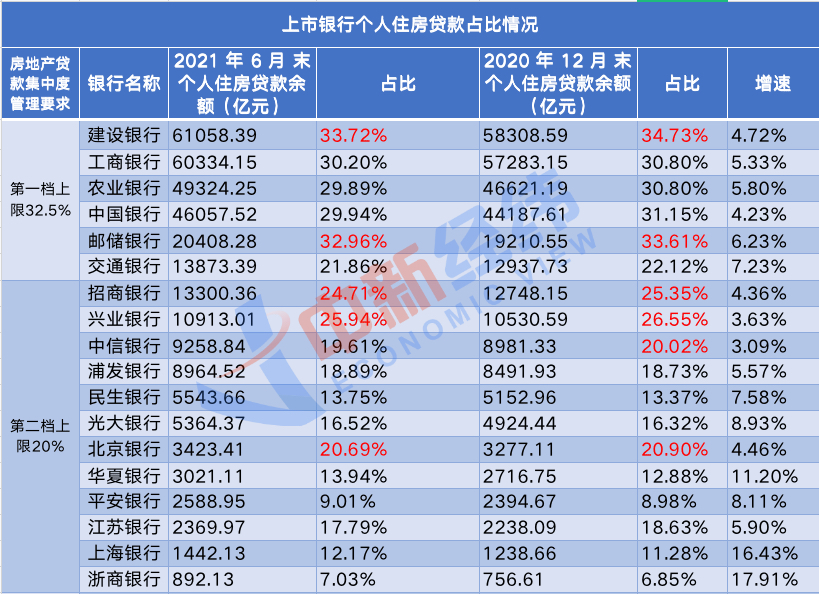

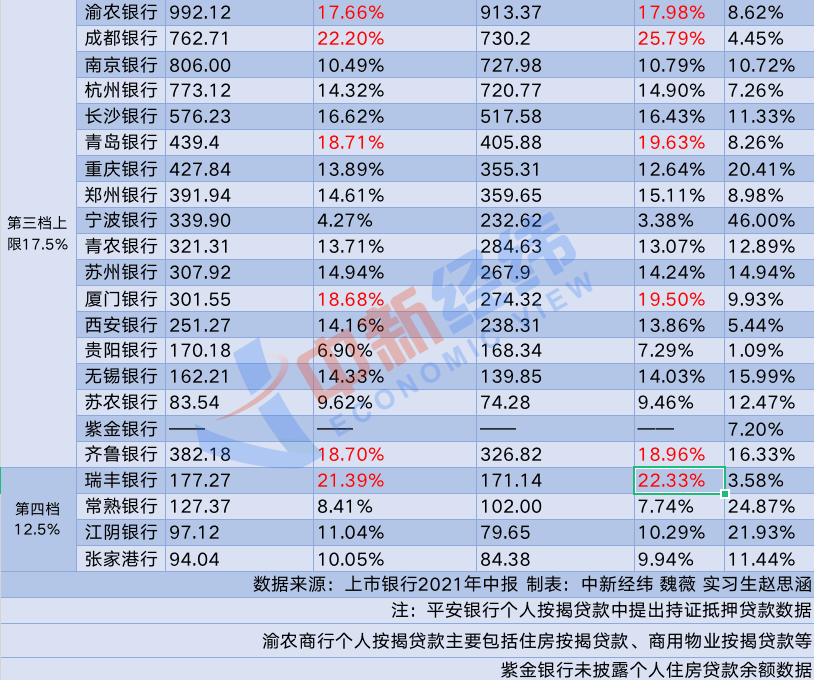

中新经纬客户端梳理银行中报发现,A股40家上市银行中,有11家个人住房贷款占比超过房地产贷款集中度监管“红线”,10家房地产贷款占比超过上限。另外,招商银行、兴业银行等8家银行上述两项均超标。

数据显示,截至2021年6月末,大部分超标银行的个人住房贷款占比和房地产贷款占比较去年末有所下降。业内人士认为,超标银行在过渡期完成压降存在一定压力,但政策留有2-4年过渡期,整改时间较为宽裕。

11家银行个人住房贷款踩红线

2020年12月31日,中国人民银行、中国银行保险监督管理委员会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》(下称《通知》),根据银行业金融机构资产规模及机构类型,分档对房地产贷款集中度进行管理。

根据《通知》,银行业金融机构分为5档:第一档为中资大型银行,包括6家国有大型商业银行和国家开发银行;第二档为中资中型银行,包括12家全国性股份制商业银行、北京银行、上海银行、江苏银行、农业发展银行、进出口银行;第三档为中资小型银行和非县域农合机构,包括第二档中的城市商业银行之外的城商行、民营银行、大中城市和城区农合机构;第四档为县域农合机构;第五档为村镇银行。

五个档次的个人住房贷款占比上限分别为:32.5%、20%、17.5%、12.5%和7.5%。

中报数据显示,个人住房贷款占比方面,建设银行、邮储银行、招商银行、兴业银行等11家银行仍超红线,但占比较上年末相比均有所下降。如建设银行由34.73%下降至33.72%,招商银行由25.35%下降至24.71%,瑞丰银行由22.33%下降至21.39%,降幅均在一个百分点左右。

从增速上看,此前个人住房贷款占比超标的银行,个人住房贷款增速均保持个位数增长,比如建设银行、邮储银行、招商银行、兴业银行个人住房贷款增速分别为4.72%、6.23%、4.36%和3.63%,仅齐鲁银行的个人住房贷款达双位数增长,较上年末增长16.33%。

光大银行分析师周茂华对中新经纬客户端指出,个人房贷不少银行仍超标,一方面是由于历史存量较大;二是个人按揭房贷在银行眼里仍是“优质资产”,例如:高首付比例、金额大、收益率较高、存在抵押品、违约率低等;同时,由于担忧客户流失,部分银行压降积极性不高等。

16家银行房地产业贷款负增长

如果说个人住房贷款在银行眼中还是“香饽饽”,房地产业贷款的情况就没那么乐观了。

中新经纬客户端对比发现,今年上半年,有16家A股上市银行的房地产业贷款增速出现负增长,这些银行并不都是“超线”银行,一些银行离红线尚远,依然选择压降房地产业贷款。

“从半年报中发现,个人住房贷款依然保持正常增长,但现在出现一个新趋势,就是银行对房地产开发贷款比较谨慎。”招联金融首席研究员、复旦大学金融研究院兼职研究员董希淼对中新经纬客户端指出。

银行对房地产业贷款为何丧失以往的“热情”?周茂华分析称,在国内结构性房地产调控趋严、行业分化情况下,一方面,银行积极落实涉房贷款“两条红线”监管;另一方面,银行防范房企信贷风险,对少数高杠杆房企信贷更“挑剔 ”。“房企贷款尽管没有超限,但不少银行放贷不积极,从上半年财报看,部分银行的房企贷款不良率有所上升。”周茂华说。

从整体房地产贷款来看,按照监管规定,五个档次的房地产贷款占比上限分别为:40%、27.5%、22.5%、17.5%和12.5%。

半年报数据显示,招商银行、兴业银行、北京银行、郑州银行、青岛农商行、成都银行、青岛银行、厦门银行、齐鲁银行以及瑞丰银行共10家银行仍超过监管规定的上限。

上述银行中,除兴业银行外,其余银行的房地产贷款占比均较上年末有所下降,如招行由33.12%降至32.22%、北京银行由30.7%降至29.28%、成都银行由34.66%降至29.44%。

在董希淼看来,相关政策留有一定过渡期,银行整改时间较为宽裕,整体压力不大。周茂华表示,对于超标银行,主要处理方法包括:做大分母、减小分子,例如增加小微企业等行业信贷投放;减少涉房类新增信贷业务、鼓励客户提前还款或通过资产证券化等减少存量等。

招行表示,下半年将继续加强房地产贷款集中度管理,推动房地产贷款占比稳步下降,并持续优化信贷资产结构,积极加大对优质制造业、绿色信贷等行业投放,预计房地产贷款集中度管理政策总体影响可控。

兴业银行在半年报中称,将主动适应更加严格和精细的房地产调控政策,按照监管部门房地产贷款集中度管理方案稳健投放房地产信贷业务,保障房地产信贷业务资产质量稳定和量价平衡。

多家银行称优先支持刚需房信贷需求

今年上半年,不少城市传出房贷额度紧张、放款慢的消息。从上半年银行披露的数据看,个人住房贷款余额较上年末均保持正增长,为何不少贷款人仍感觉放款慢?

周茂华谈到,出现这种现象主要是国内房贷监管趋严后,部分“超限”银行整体额度紧张,尤其是部分热点城市;另一方面,银行预期房贷额度趋紧,对贷款人的资质审核趋严。

董希淼则指出,银行开年发放的贷款有一部分是上一年的积压件,真正当年发放的其实只有一部分,加上5月份以来广州、深圳、杭州、上海等一些热点城市有窗口指导。因此,尽管个人住房贷款增长是正常的,但贷款人感受到贷款难、放款慢、利率高。

近日,上市银行密集召开了中报业绩发布会,各银行普遍表示,将按照监管要求,严格控制好房地产贷款的规模和占比,落实房地产集中度等管理要求。平安银行副行长郭世邦说:“我们的两个指标距离监管要求还很远,但这并不代表我们就有机会,并不是说马上就能投放很多房地产贷款,还是要按照监管要求来。”

中新经纬客户端发现,不少银行在半年报中表示,优先支持刚需、自住房的需求。

上海银行称,该行积极贯彻落实国家关于房地产宏观调控最新政策,结合经营机构所在城市房地产市场变化及监管政策要求,形成差异化区域策略,优先支持中小户型普通自住住房的合理需求。

南京银行也表示,按照住房贷款集中度管理要求,该行保持业务规模平稳合理增长。在额度安排上优先投放针对刚需购房者的首次、首套房贷款,重点支持居民合理的自住及改善性购房需求。

“银行自身是愿意做个人住房贷款业务的,特别是一些中小银行,离贷款集中度要求还有一定距离。”董希淼建议,金融管理部门在实施房地产贷款集中度管理制度的过程中,提出的要求应进一步做到合理适度,尽量降低对刚需购房需求和房贷合理发展的影响,保障首套购房和合理性改善住房的信贷需求。(中新经纬APP)

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编以其它方式使用。

【编辑:吉翔】