原标题:银行业压力测试:中小银行对信贷资产质量恶化抵御力较弱

中国人民银行在9月3日发布的《中国金融稳定报告(2021)》,给出了一年一度中国银行业压力测试结果。

为进一步发挥压力测试在风险监测和评估方面的重要作用,2021年,央行对4015家银行机构开展压力测试,充分评估银行体系在多种“重度但可能”不利冲击下的稳健性状况。

相比去年测试的1550家,本次压力测试是对银行体系的全面“体检”,参试银行共4015家,包括6家大型国有商业银行、12家股份制商业银行、133家城市商业银行、1533家农村商业银行、611家农村信用社、27家农村合作银行、1631家村镇银行、19家民营银行、42家外资法人银行和1家直销银行。

测试包括偿付能力宏观情景压力测试、偿付能力敏感性压力测试、流动性风险压力测试和传染性风险压力测试。偿付能力宏观情景压力测试仅对资产规模8000亿元以上的30家大中型商业银行开展,设置轻度、中度和重度三个压力情景。

30家大中型银行整体抗冲击能力较强。宏观情景压力测试结果显示,30家大中型银行整体资本充足水平较高,总体运行稳健。 轻度、中度、重度情景下,30家大中型银行整体资本充足率均高于10.5%的监管要求,表明30家大中型银行整体对宏观经济冲击具有较强的抵御能力。

不过,30家大中型银行个体风险抵御能力有所差异。在轻度、中度、重度情景下,2022年末分别有9家、13家、16家银行未通过测试, 经由利润留存补充资本,2023年末未通过测试银行家数将分别降至2家、9家、14家。若不考虑2.5%的储备资本要求,在轻度、中度、重度情景下,2022年末未通过测试的银行家数将分别降至1家、2家、3家。

在敏感性压力测试中,中小银行对整体信贷资产质量恶化的抵御能力较弱。

对于3985家中小银行,若不良贷款率分别上升100%、200%、400%,则整体资本充足率分别降至10.53%、8.52%、4.5%,分别有1390家、2011家、2590家未通过压力测试,其资产占参试中小银行资产的26.78%、44.71%、67.77%;若50%、100%的关注类贷款转移至不良,则整体不良贷款率分别升至5.97%、8.44%,资本充足率分别降至10.75%、9.01%,分别有1260家、1679家未通过,对应资产占比26.23%、35.99%。

测算表明,3985家中小银行现有拨备和资本水平可支撑其整体不良贷款率上升3.54个百分点至7.05%,仍可达到拨备覆盖率100%、资本充足率10.5%。

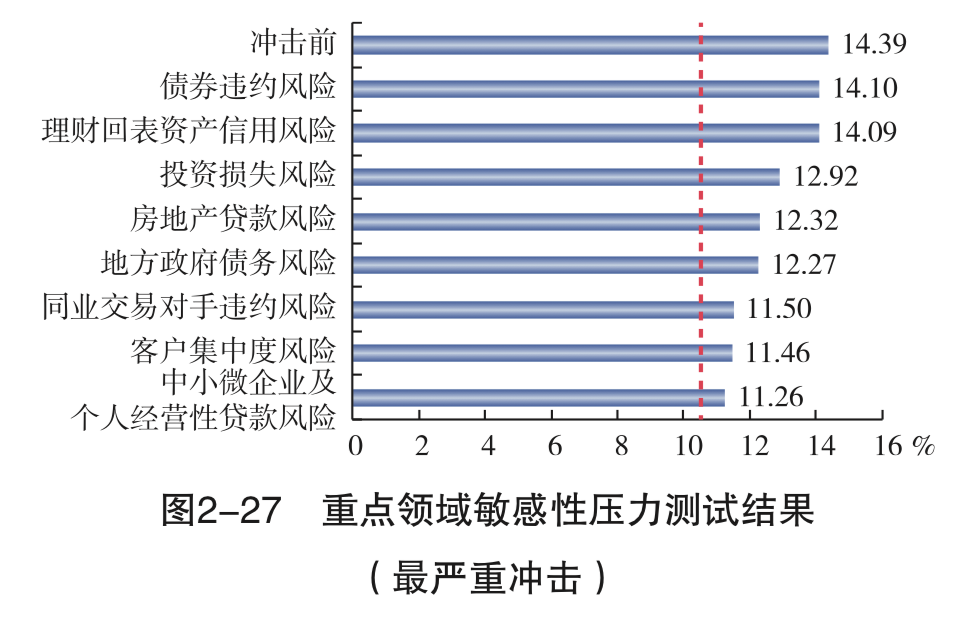

报告表示,中小微企业及个人经营性贷款、客户集中度、同业交易对手、地方政府债务、房地产贷款等领域风险值得关注。理财回表资产信用风险、债券违约风险对参试银行影响较小。

此外,参试银行流动性承压能力整体较强。

通过考察未来7天、30天和90天三个时间窗口下,压力因素对银行资产负债现金流缺口的影响,测试结果显示,参试银行流动性整体充裕,4015家参试银行中,轻度情景通过率为96.51%,较2020年上升1.61个百分点;重度情景通过率为92.75%,较2020年上升0.88个百分点。

传染性风险压力测试则显示,绝大多数的银行具备面对单家银行违约的抵御能力,银行业中的非银行金融机构违约并未明显增强银行间的风险传染性。