原标题:房地产不良新增超300亿,按揭不香了?

“有人被银行通知‘明年再来’。”

9月初,链家北京的一名门店经理告诉作者,7月中下旬开始,不少购房者在申请房贷时被告知“贷款额度紧张”,具体放款时间不确定。

“下半年的房贷额度通常比上半年紧张,放款速度也会慢一些。但今年下半年格外紧张。”一家国有大行某支行行长告诉作者,“这与房贷集中度的管控密不可分。”

上市银行“期中考”已经交卷,多家银行净利润实现同比两位数增长。作为“房地产贷款集中度管理”实施后的首份半年报,商业银行的信贷投放结构出现了明显变化,房地产信贷的表现尤为牵动人心。

在银行业纷纷表示加大普惠金融、绿色信贷等支持力度之外,作者注意到,对公贷款重新成为银行新增投放的主角,轨道交通工程、城镇基础设施建设、制造业等领域投放靠前;住房按揭贷款增速同比大幅回落,而房地产开发贷则开始部分暴露风险。

穿透商业银行中报,我们还能看到什么?

双位增速下的 “真相”

银保监会披露,2021年上半年,商业银行累计实现净利润1.1万亿元,同比增长11.1%。

六大国有商业银行中,建行、农行、邮储三家银行的营收增速均超过7%,净利增速最快的邮储银行达到22.48%,仅工行、中行净利增速未超10%,但也十分接近。

“好于预期,优于同期。”工行行长廖林在中期业绩会上如此评价。他表示,上半年净利润增速较快,与实体经济稳定恢复有关,上半年中国GDP同比增长12.7%,社会消费品的零售总额同比增长23%,在经济稳定恢复的大环境下,银行利润增速也同期出现了明显的回升。

与国有大行相比,体量相对较小的股份制银行增幅更为明显。据《棱镜》作者统计,9家A股上市的股份行中,招行、兴业、平安、光大四家银行的净利润增速均超过了20%,另有中信和华夏两家银行超过10%。

净利润双位数增长,一度是银行业“黄金时代”的标配。但随着2013年起中国经济进入下行通道,银行的增速也逐渐慢了下来。2016年,四大行的净利增速悉数降至2%以内,甚至首次出现了负增长。直到2019年部分银行的净利增速开始重回两位数,让银行直呼收获近7年最好业绩。

然而好景不长,2020年疫情这只“黑天鹅”让银行的业绩受到严重影响。2020年中期业绩中,六大行的净利润降幅均在10%以上,降幅最大的交通银行更是达到-14.61%。

去年基数低,也成为今年银行业同比增速较高的一个重要原因。建行行长王江就在业绩会上坦言,今年10.92%的净利润增速是在去年同期较低的基数之下,呈现出的一个阶段性高点,“可能这是一个今年的最高点,全年总体不一定能达到10.9%的增幅”。

除了上述原因之外,上半年银行生息资产规模的增加、资产质量得到改善,不良贷款出现双降,也为上半年净利润做出了一定的贡献。

值得一提的是,民生银行是唯一一家营业收入、净利润同比下降的上市银行。该行中报称,严格执行房地产行业信贷调控政策,收益相对较高的房地产开发贷款规模及占比下降,这是其营业收入、净息差下降的重要原因之一。此外还包括压降非标投资、债券市场震荡导致价差收益同比减少等。

房贷集中度管理“发威”

2020年12月,商业银行房地产贷款集中度管理制度建立,按档分级为商业银行划定房地产贷款集中度上限,并设置了2-4年的过渡期。叠加对房地产商提出的“三条红线”要求,房地产这头“灰犀牛”终于被套上了缰绳。

半年已过,房地产贷款集中度管理开始发威。

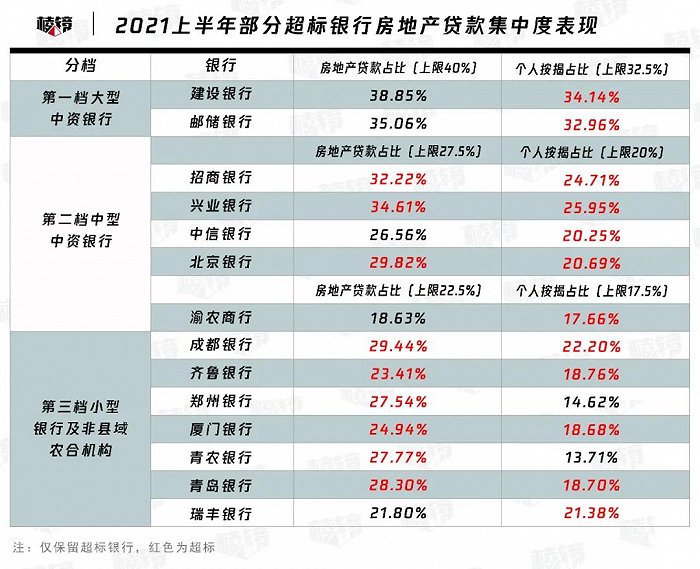

据《棱镜》作者统计,国有大行中,建行的个人按揭贷款占比为34.14%,超过32.5%的红线,邮储银行也微超这一指标。

第二档中型银行中,招行、兴业、北京三家银行均”双超标",且前两家超幅较多,其中,兴业银行房地产贷款和个人按揭贷款占比分别超标7个和6个百分点。

对于超标的银行而言,控制房贷规模成为首要任务。建行管理层在业绩会上就表示,将做好房地产集中度稳步达标工作。

招行在业绩报告中也提到,将继续加强房地产贷款集中度管理,推动房地产贷款占比稳步下降,并按照“控制总量、审慎准入、聚焦区域、调整结构、严格管理”的总体策略,动态优化内部信贷政策,加大对优质制造业、绿色信贷等行业投放,预计房地产贷款集中度管理政策的总体影响可控。

而对于贷款集中度未超标且仍有较大空间的银行而言,这意味着一定的市场机遇。

邮储银行行长刘建军在业绩会上提到,住房贷款是邮储银行非常重要的资产,按照监管的规定,邮储银行贷款集中度适用最优档,整体看还有不错的空间,下半年住房按揭贷款会继续遵循稳健的原则安排投放。

平安银行个人按揭集中度仅9.01%,房地产贷款集中度为19.14%,距离监管规定的20%和27.5%上限仍有较大空间。平安银行副行长郭世邦在业绩会上强调,虽然平安银行房地产贷款集中度还远未到监管上限,但仍要按照国家要求和监管调控政策稳步发展。

有股份行地方分行行长对作者表示,房贷集中度超标的银行非常难受,会被监管频频约谈,甚至影响到任职资格认定。而未超标的银行也必须稳健开展业务,保持房贷占比基本稳定。

9月7日,银保监会新闻发言人在答记者问中提到,截至7月末,房地产融资呈现“五个持续下降”。其中,房地产贷款增速创8年新低,银行业房地产贷款同比增长8.7%,低于各项贷款增速3个百分点;房地产贷款集中度连续10个月下降,房地产贷款占各项贷款的比重同比下降0.95%;同时,督促银行机构在贷款首付比例、利率等方面对刚需群体进行差异化支持。截至7月末,个人按揭贷款首套房占比达到92%。

对于房地产贷款集中度的管控,已经影响到一二线城市的房贷放款进度。上述链家北京门店经理介绍,目前银行资料审核趋严,主要审核借款人的首付款来源、征信、银行流水等,顺利过审后,等待放款的时间很长,需要3-4个月。而正常情况下,只需要25个工作日。

新增贷款流向哪儿?

新增贷款流向最能检验银行在本轮房贷调控中是否“动真格”。此前,商业银行始终声称支持实体经济、支持居民合理住房需求,但只要梳理其新增贷款流向就能看出,大量新增信贷资源仍流向住房按揭。高峰时期,主要商业银行甚至有过半的新增信贷流向住房按揭。

作者统计了21家上市大中型银行的新增信贷投放流向发现,上半年新增个人贷款3.04万亿元,占全部新增贷款的35%;其中新增按揭贷款1.65万亿元,占全部新增贷款的比例仅19.26%。该项数据较前两年的30%、40%大幅回落。

这也正和市场的感受一致。央行披露的数据也显示,个人住房贷款增速同比回落,新增规模同比下降。6月末,个人住房贷款比年初增加2.1万亿元,占同期各项贷款增量的16.7%,同比少增1602亿元。

不同于房地产开发贷款风险抬头的形势,按揭贷款的资产质量依旧一骑绝尘。绝大多数上市银行的按揭贷款不良率都不超过0.3%,且工商银行、农业银行按揭不良规模大幅下降,分别下降了20.26亿元和17.86亿元。

建设银行按揭贷款不良规模增长较多,新增按揭不良9.8亿元,但其按揭不良率仅从0.19%微升至0.2%。郑州银行按揭不良规模增长1.22亿元,导致其按揭不良率从0.52%攀升至0.79%。

上半年新增信贷中,近七成流向了企业贷款。在重点行业投放中,租赁和商务服务业,制造业,交通运输、仓储和邮政业,水利、环境和公共设施管理业等新增信贷规模均处于靠前位置。

工行中报对上述行业有过具体阐述:交通运输、仓储和邮政业主要是加大对高速公路、铁路、城市轨道交通等领域重点项目的支持;水利、环境和公共设施管理业主要是稳健支持城镇基础建设、生态环境保护和公共服务等领域的重大项目和民生工程融资需求;租赁和商务服务业主要是投资与资产管理、开发区领域贷款增长。

其中,主要银行制造业新增贷款达8607亿元。而在2019年之前,制造业和批发零售业都是贷款大幅流出的行业,且不良表现靠前。

一位国有大行华东地区分行人士对作者表示,当前的制造业内涵和此前的企业质量显著不同。“前几年大浪淘沙,一些表现不好的制造业企业已经出局,筛选留下的都是老板人品好的,企业经营久的,利润、税收各方面表现也都不错的企业。”

他介绍说:“我们每年的新增投放都是有大数据支撑的,不良比较低,银行才会增加投放的信心。”

在7月13日的国新办发布会上,央行新闻发言人、调查统计司司长阮健弘介绍,6月末,制造业中长期贷款余额同比增长41.6%,比上年同期高16.9个百分点,增速连续4个月超过了40%。其中,高技术制造业的中长期贷款增长46.3%,维持较高的增速。

工行称,其制造业贷款主要投向 5G 产业链、集成电路、显示面板、汽车制造、工程机械、医药制造等重点领域龙头骨干企业。

在投放区域上,一些国家重点战略区域吸收了大行一半以上的新增贷款。例如,建行上半年贷款总额较年初增加1.32万亿元,其中京津冀、长三角、粤港澳三大重点区域对公贷款新增占比过半;工行在京津冀、长三角、粤港澳大湾区、中部地区和成渝双城经济圈等国家重点战略区域的公司贷款新增6500多亿元,余额占境内人民币公司贷款余额的71%。

房地产贷款新增不良超300亿元

银保监会数据显示,6月末,商业银行不良贷款率为1.76%,较去年末下降0.08个百分点。上市银行不良贷款率较去年末也普遍出现下降。

但多家银行高管在业绩会上提到,关注房地产行业的潜在风险。作者统计,在有披露相关数据的24家A股上市银行中,有15家银行的房地产开发贷款不良余额及不良率上升,24家银行合计新增房地产开发贷不良达327亿元。

其中,工行房地产业务不良率从2020年末的2.32%上升至4.29%,新增房地产不良高达156.73亿元。此外,中国银行、浦发银行、招商银行、建设银行、交通银行、民生银行、平安银行房地产新增不良也都超过10亿元。

房地产融资环境不断收紧,个别地产商现金流紧绷。近一年来,华夏幸福、蓝光发展、泛海控股、福晟等房企陆续暴露危机,也拖累提供资金支持的金融机构。以华夏幸福为例,中国平安集团在中报中就对其计提资产减值损失359亿元。

平安银行副行长郭世邦在中期业绩会上表示,上半年房地产不良率上升主要是有一户出现问题,但0.57%的不良率相较全行1.08%的不良率也够低。平安有一套量化指标筛选房地产白名单客户。在区域上分类,一些二线城市不能做,一些三线城市反而可以做。重视项目区位和成本优势、销售前景好、去化周期短的项目。“现金流才是王道。”

据证券时报报道,招行风险管理部人士透露,“从招行自身情况来看,主要还是有个别过去杠杆率比较高、过度扩张的房企在现金流上遇到了比较大的压力,重点涉及华夏幸福、四川蓝光两个客户。”招行方面表示,将进一步加强对房地产行业贷款的管理,保持资产质量总体稳定。

除上述银行房地产不良新增规模居前外,个别中小银行尽管地产不良新增规模不大,但房地产贷款不良率上升趋势明显。

例如华夏银行,其房地产贷款不良余额从上年末的1400万元突增至2.56亿元;重庆银行和重庆农商行,房地产贷款不良率也分别达到6.28%和6.18%。重庆农商行在中报中提到,个别房地产企业因流动资金紧张,在建项目发生停工情况,基于审慎原则,将其贷款风险分类确认为不良。但其该户贷款抵押品重组,后续将加强清收、处置,逐步实现债权回收。