原标题:安信证券:破解A股天量成交的秘密,资金从哪来,到哪去?

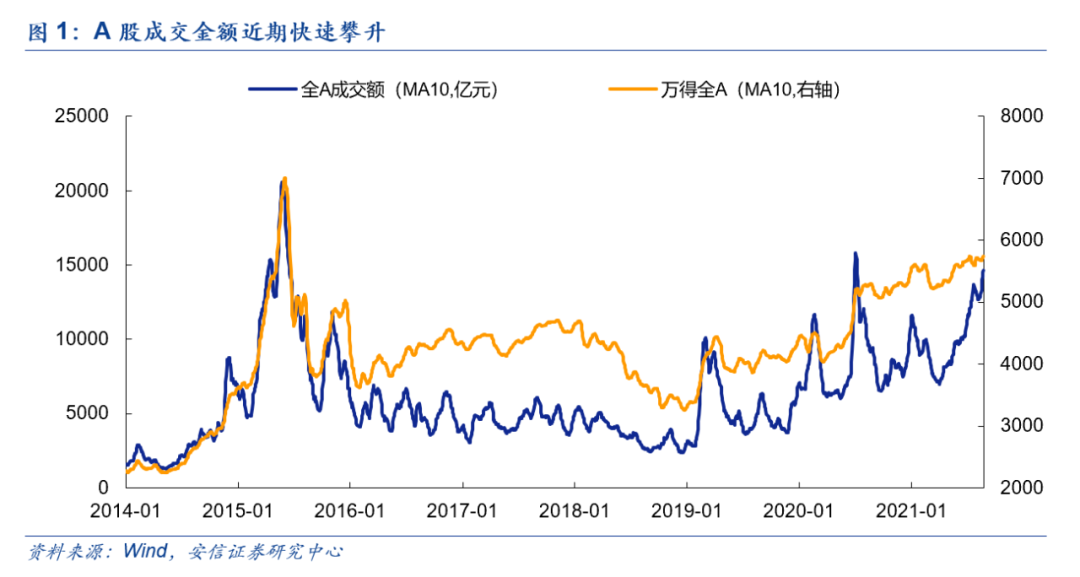

近期A股成交金额快速攀升。据Wind统计,全A日均成交金额自7月21日以来,已连续35个交易日超过1万亿元;上周全A日均成交金额超1.55万亿元。但成交额放大的同时,主要股指并未发生显著上行,那么万亿成交额的背后到底传达了什么样的信号?是否意味着情绪的过热、资金的流动加剧或是行情的其他启示?为此我们做了相应的研究与思考:

1. 资金结构:整体均衡,波动风险不大

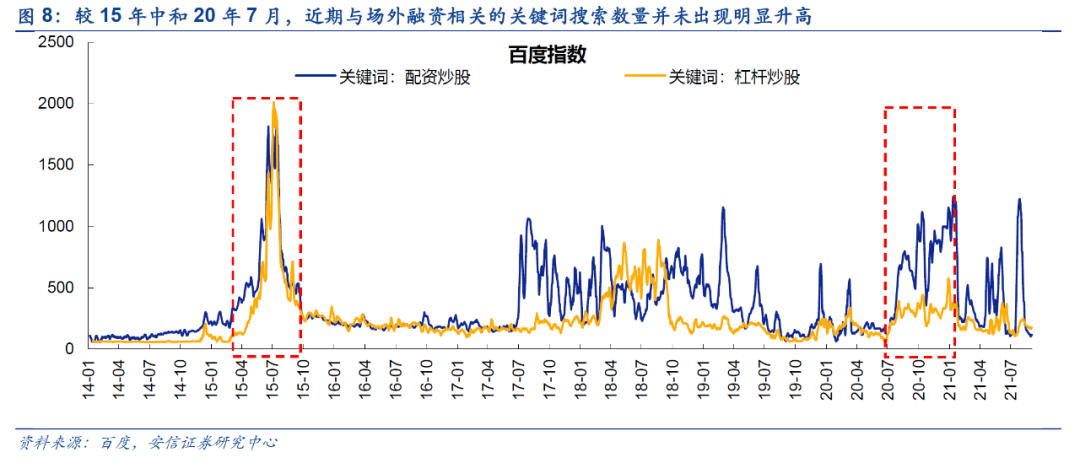

回顾历史,成交额的急剧放大大多伴随着宽松流动性背景下某些类别资金明显高于前期中枢水平的加速涌入,将体现为该类型资金成交额占比的大幅提升,如15年的杠杆资金、19年初的陆股通以及20年底的公募基金。在此类情形下,往往市场会迎来一波上涨行情,而由于资金行为特征的不同,也将对往后的行情演绎造成一定的影响。那么,本次何种增量资金是主力,背后又透露了什么样的机构行为?为此我们细拆了各类资金行为数据进行分析并发现,受市场广泛关注的量化资金对A股成交额的贡献度或也确实有所加大;近月以来公募资金更多呈现存量博弈特征;而北上资金和杠杆资金有一定净流入但交易占比并未明显提升或下降。这也意味着当前整体市场的资金结构仍较为均衡合理,发生大幅波动的风险不大。具体而言:

➢ 公募基金

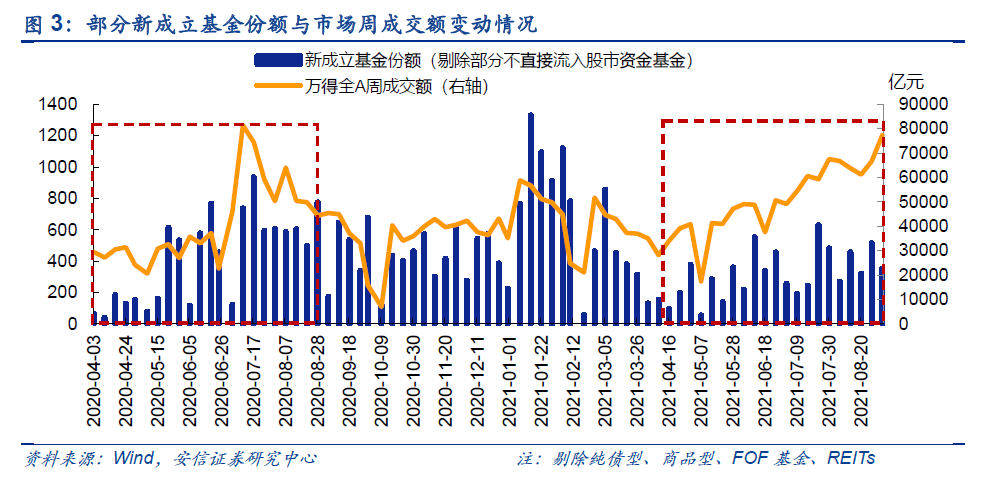

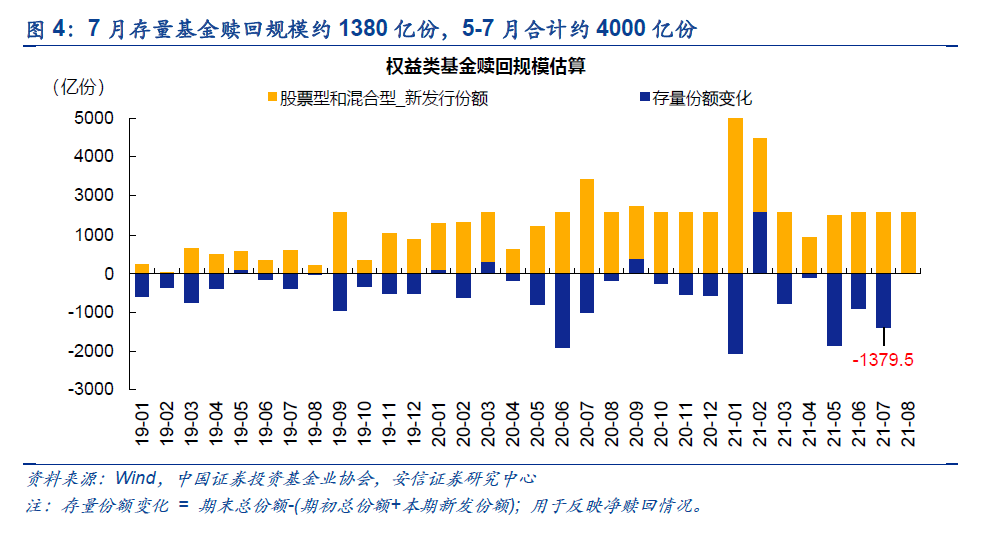

数据显示,来自公募基金端的增量资金对近月以来市场高成交额的影响有限。首先,根据证券投资基金业协会和Wind公布数据推算,5-7月公募基金新发行份额约5145亿份,而赎回规模合计高达约4000亿份,考虑到赎回份额的净值普遍高于新发行份额,预计整体公募基金为存量博弈状态;其次,尽管6-8月新发基金周度份额显著高于4-5月,但若对比去年同期情况,将成立后的调仓周期考虑在内,则总体上今年4-8月基金新发规模周度情况相较去年同期显著较低(且剔除纯债型、商品型、FOF基金、REITs等对A股市场增量资金影响较小的基金后亦是如此)。然而去年除6月24日-7月10日时间区间段内成交额较高外,并未出现今年连续一个月破万亿成交额的情况。因此我们认为,新发公募基金带来的增量资金对本次A股市场高成交额的实际解释力有限。

➢北上资金

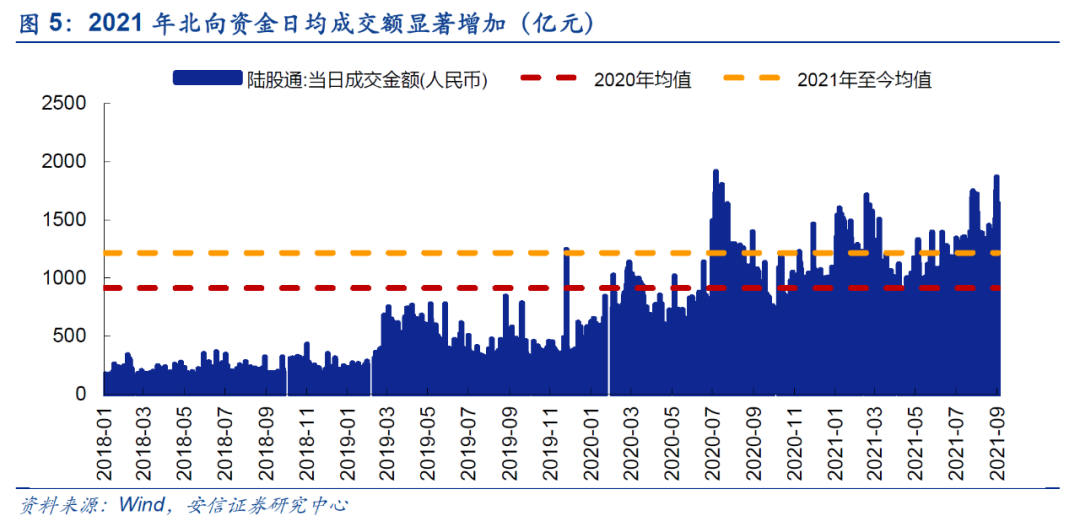

自2019年之后,陆股通日度成交额中枢每年逐步上台阶。2021年初至今,北上资金平均日度成交金额达1215.78亿元,相较2020年均值水平912.93亿元大幅提高33.17%。尤其自7月以来,北上资金成交额始终处于年初以来的均值中枢之上,7月28日达1745.42亿元,之后9月1日再次刷新纪录达到1864.62亿元。但从占比角度来看,2021年上半年,陆股通总成交金额占A股总成交额约5.97%,但7月至今该占比却仅为5.30%,反而发生了一定程度的下滑。因此,北上资金目前的资金占比也处于正常范围。

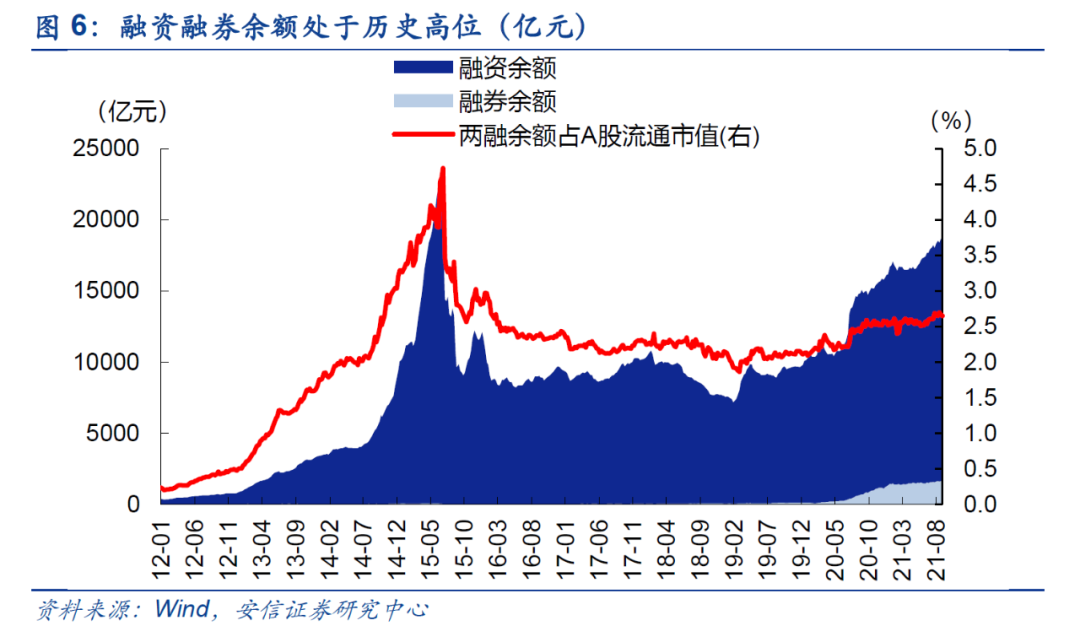

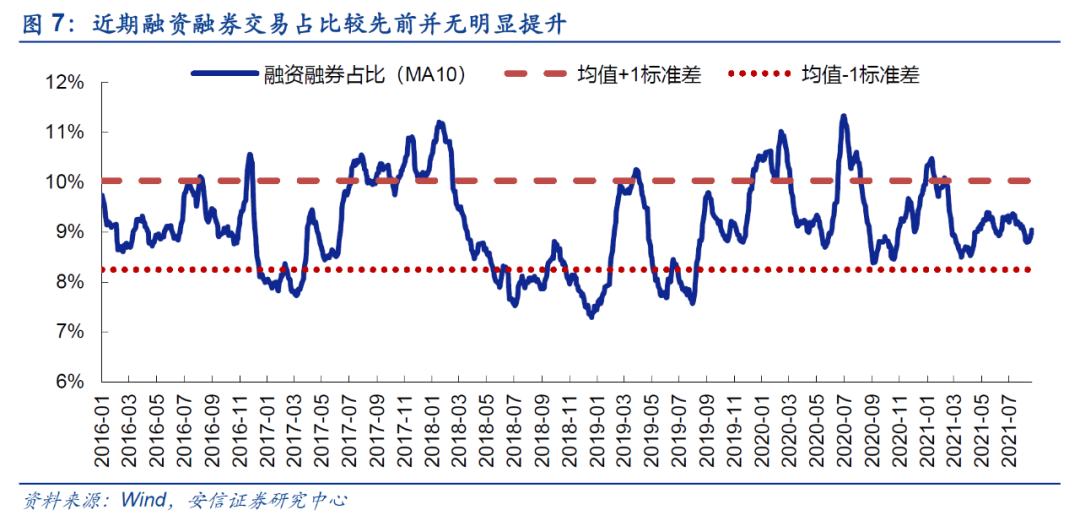

➢两融资金

自2020年下半年起,市场中融资融券资金持续上行,截至9月2日,两融余额高达18735亿元,为近5年最高点且已接近15年高点水平。不可否认,两融资金的迅速增长为市场带来了一定的增量资金,但值得注意的是,从两融交易额占A股成交额日度数据看,占比并未显著提升:上半年两融交易额占A股交易额比例为9.36%,而7月至今占比却降低了0.25个百分点,为9.11%。由此推断,虽当前市场两融资金处于不断增长、刷新高位的态势,但交易额比例却仍处于正常范围内,对近月以来A股连续破万亿成交额的解释力度亦有限。

➢其他可能增量资金

除以上常规类增量资金,近几年快速增长的量化资金以及房产政策严监管下的炒房资金入市也引起了市场的广泛关注。

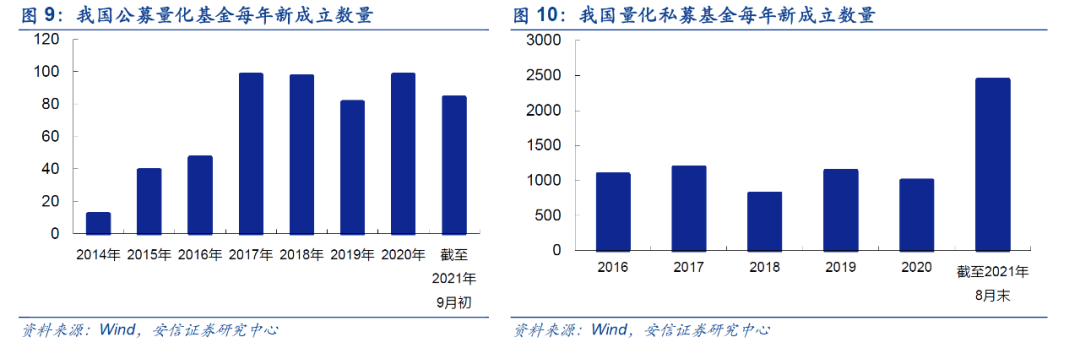

一方面,量化资金近年来确实实现了较快增长,未来或将成为整体市场资金结构中的重要部分。实际上自2015年起我国公募量化基金数量便呈现出了良好的增长势头。根据Wind披露的最新数据,8月我国公募量化基金总体规模高达4221.86亿元,较2020年末增长近294.1亿元。另一方面,量化私募基金在近年的增势也较为迅猛,2016-2020年每年新成立基金数均在800只以上,2021年更是呈现爆发式增长,截至8月末,本年累计新成立基金数达2439只,为2020年全年的近2.5倍,2019年的约2.2倍。由于量化私募的换手率水平明显高于其他资金,量化私募今年以来的大幅扩容对于全A成交金额快速上升的解释力较强。可供佐证的数据是,据安信证券数据中心统计的数据显示,8月高换手产品户整体成交占比高达15.9%,较6月提升2.9%左右,提升幅度为所有客户类别中最高。因此我们认为量化资金对近期市场成交金额的上升贡献度较高。对于全市场而言,量化资金的成交额占比预计不超过20%,但也显著超过北上资金和两融资金的比例。

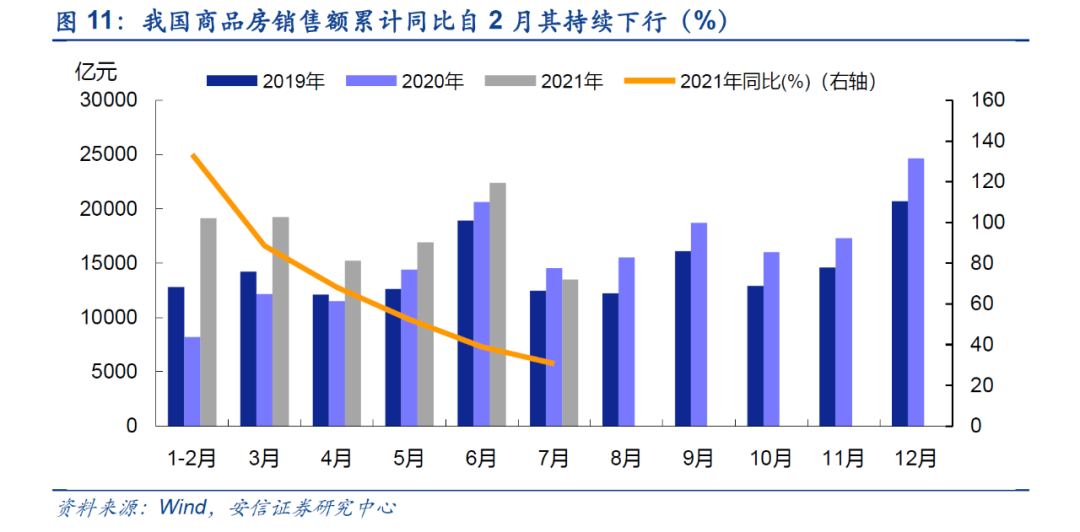

另一方面,炒房资金或也是近两个月市场交易增量资金的来源之一。“房住不炒”背景下,房地产政策全面收紧,多地房贷利率上调,或引发炒房资金纷纷转向。自2月起,我国商品房销售额年内累计同比持续走低,一定程度上也反映了政策严监管下炒房资金的撤离,而鉴于目前资金出海存一定难度、债市频繁暴雷风险仍存,股市则成为这部分炒房资金转移的一大可能方向。

2. 整体视角:市场扩容带动成交额自然上升

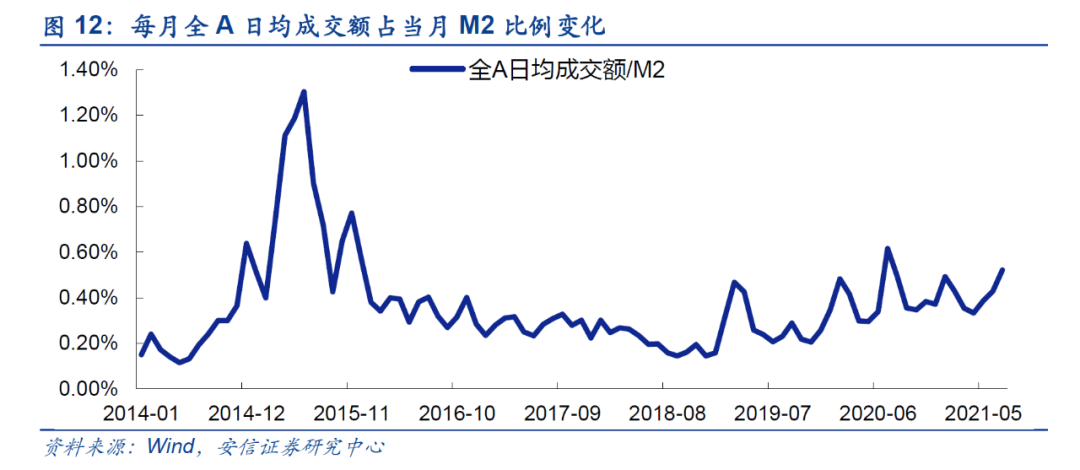

增量资金流入市场可以看做是全社会资金对于A股的配置和交易比例上升。从整体角度来看,用每月全A日均成交额占当月M2比例的变化进行衡量,可以发现,19年开始,全社会资金对A股的配置比例便呈现上升趋势。近月以来,资金对于A股的配置确实有所上行,但无论是相较15年、19年3月还是20年7月而言,斜率均较缓;且21年7月这一指标的占比仍低于2020年7月的水平,与2015年年中的高点也相差甚远。由此可见,当前市场增量资金流入或贡献了一部分成交额,但流入速度和规模处于正常范围之内,属于“稳扎稳打”型,态势较为健康。

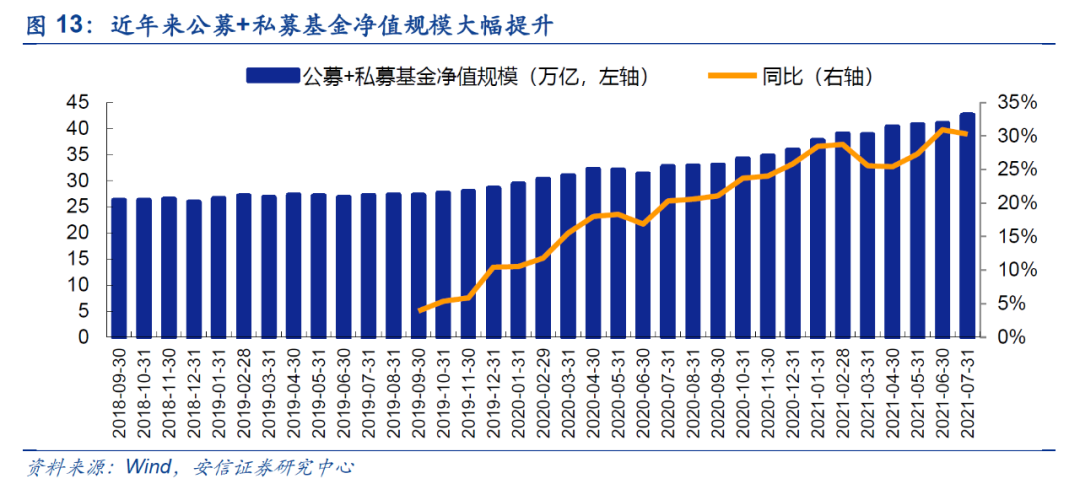

而从资金结构的分析中我们还可得知,20年下半年以来,公募、陆股通及杠杆资金整体净流入规模均有较大幅度扩大,虽交易占比并未明显提升,但各类资金前期的流入亦会造成市场的扩容,从而导致成交额的自然上升。从这点来看,未来整体成交额中枢的提高或将成为市场常态,成交额破万亿也将不会再成为“新闻”。市场整体公募+私募基金的资产净值规模于7月底达到42.5万亿元,同比增长30%,相比2019年底提升了49%;陆股通8月底持股市值则达2.5万亿元,相较2019年底大幅提升73%。而以换手率这一指标进行观察验证亦可得到相同的结果:以整体法和以流通市值加权的全A换手率衡量,当前市场换手率虽呈较快的上行趋势,但并未提升到历史极值的水平,与去年7月的高点也还有不小的距离。这意味着市场资金交易行为活跃,但仍较为健康,近月以来巨量成交额的性质相较以往资金“快进快出”型已发生较大转变,市场扩容的解释力度较强。

3. 市场特征:交易活跃,板块间切换加速

不过,7月底以来整体市场换手率的快速上升,以及成交额的居高不下,均显示出交易活跃度的上升。在这背后,我们确实发现资金在各板块间发生了加速切换:

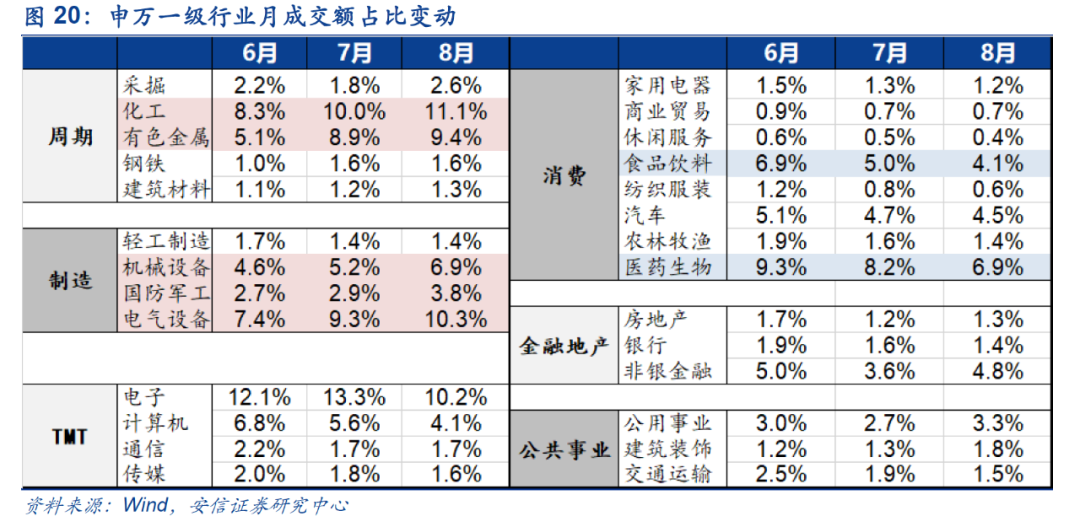

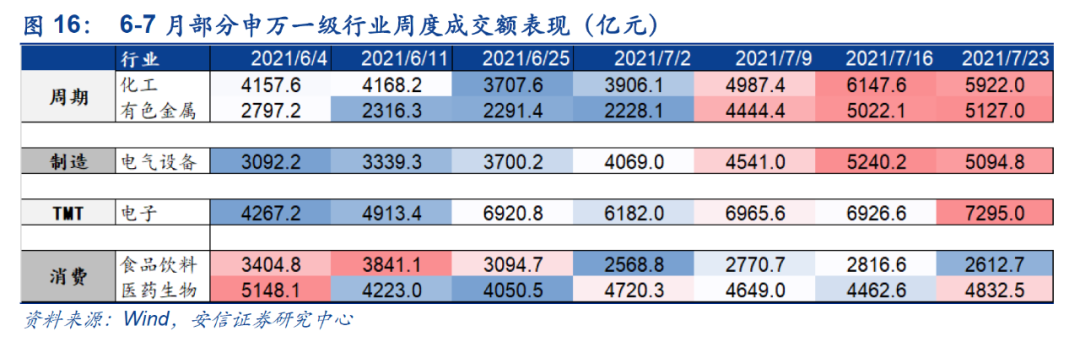

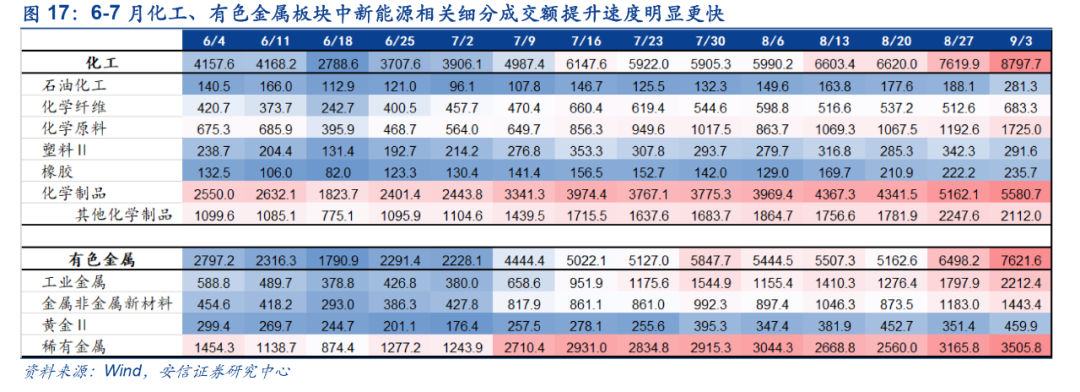

首先追溯6月以来各板块的成交额表现:6月食品饮料/医药板块成交额逐周明显降温,而另一方面,电气设备/电子板块的周度成交额则开始快速上行。新能源中游的启动,进一步带动了7月化工板块中新能源材料,以及有色中新能源金属板块成交额的快速放大,行情逐步向上游扩散。但此时其余一级行业板块的成交额则仍处于正常区间。

而7月底以来,资金在各板块之间的切换进一步加速:一方面,电子/医药板块的周成交额在

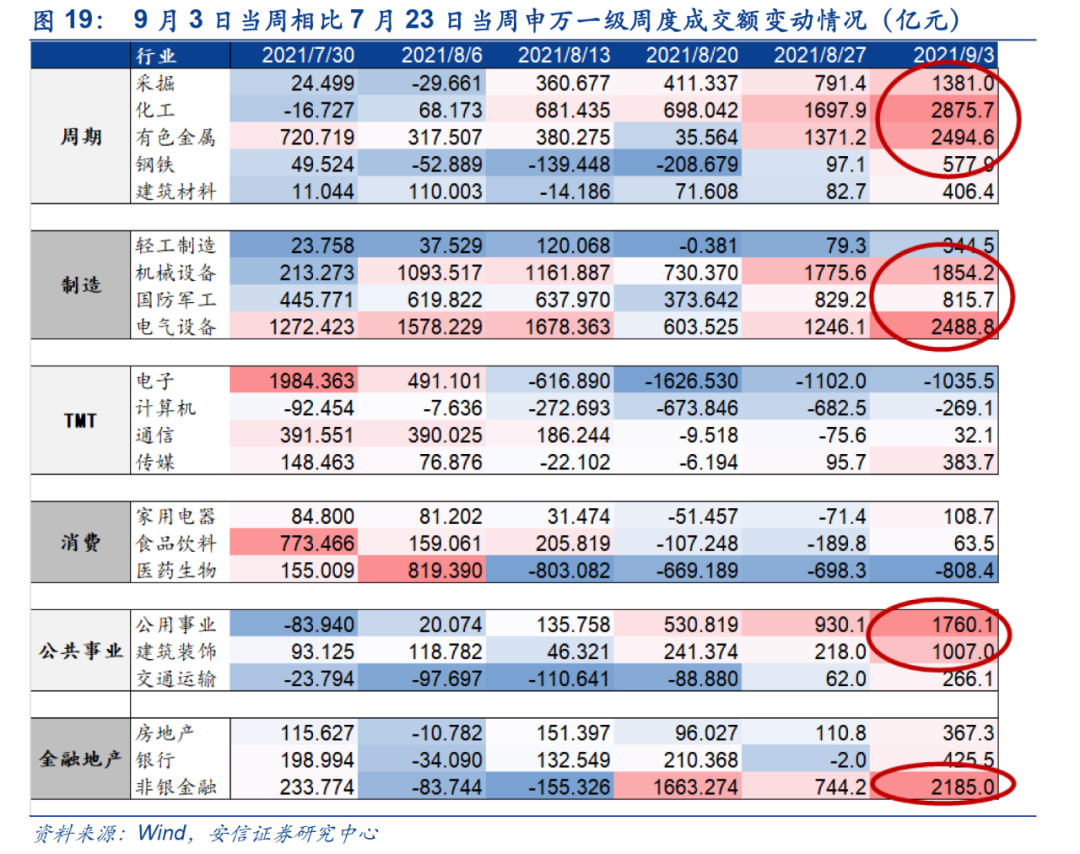

7月底-8月初分别到达到约9200亿/5600亿的高点后,开始迅速降温,其中8月电子板块周成交额萎缩幅度高达30%;另一方面,新能源板块则仍是资金坚守的方向,电气设备板块的成交额仍有小幅上行,但行情明显进一步扩散至了新能源运营板块,带动公用事业和建筑装饰成交额的大幅提升;此外值得注意的是,近几周成交额明显提升的板块还包括非银、机械、采掘、军工,相比7月23日当周,这些板块上周成交额提升规模分别达2185亿、1854亿、1381亿、816亿,或表明前期在电子医药等交易拥挤板块中的资金在积极寻找新方向。而消费板块成交额表现相比前期则持续平淡。

在破万亿成交额的背后,贡献度最大的仍为成长板块,其中新能源仍是资金坚守的方向。但成长内部也呈现出明显的扩散趋势,即从电子往军工、机械方向的扩散,以及新能源内部往上游材料及下游电力运营方向的延伸,或表明前期在交易拥挤板块中的资金在积极寻找新方向;对于周期而言,市场对传统周期中煤炭、钢铁、铜的关注度确有提升,但成交额贡献仍较小,9月3日当周占比分别为1.8%、2.2%、2.5%;而消费板块自6月以来对于市场成交额的贡献度便呈现下降趋势。