原标题:中美欧召开全球海事监管峰会,天价海运费要降温? 来源:券商中国

(原标题:全球告急!中美欧紧急召开峰会,国际龙头突然冻结运价,什么信号?中国巨头200亿造船,天价运费要凉?)

一个集装箱到欧洲和美国的海运费,已经涨了5倍到10倍,但一箱难求的局面仍未有效改善。

海运价格、集装箱价格大涨,世界各大港口拥堵……在新冠疫情影响下,全球供应链的混乱局面进一步加剧,这也引起了全球监管机构的关注。

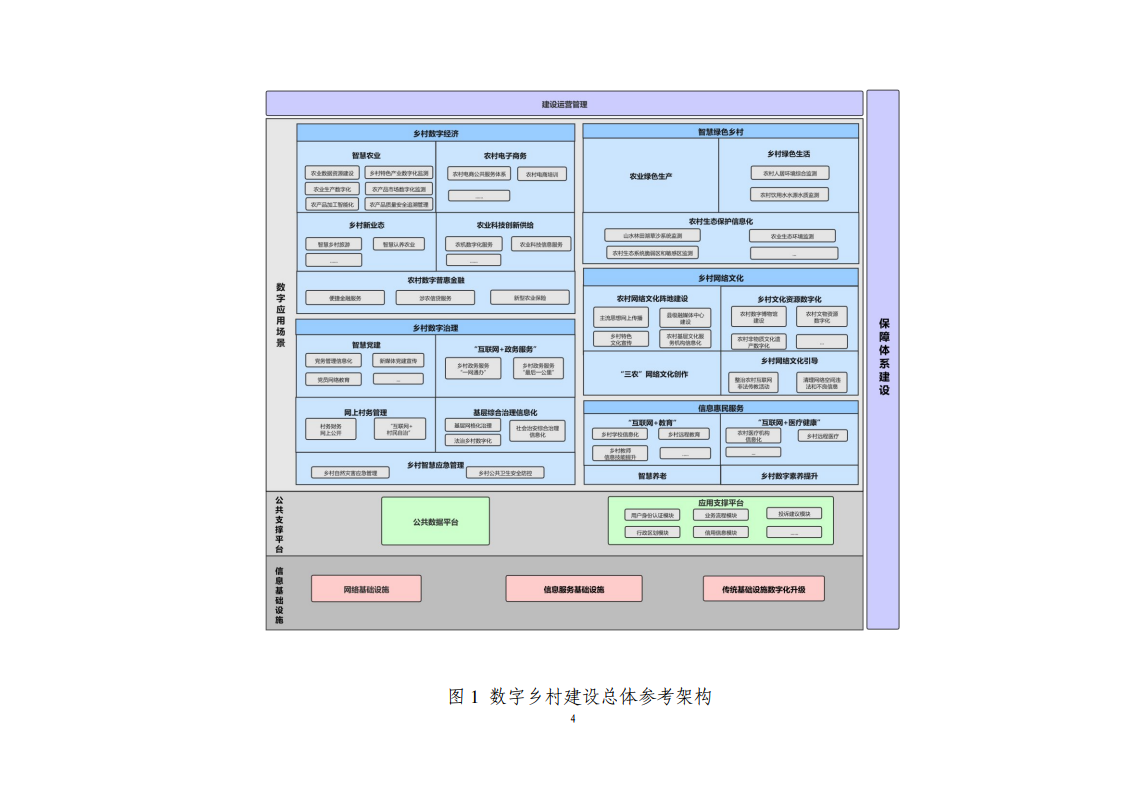

近日,中国交通部、美国海事委员会和欧盟方面召开了“全球航运监管峰会”,会议讨论了3个海事监管机构当下关注的问题:与会方分析了新冠疫情暴发后国际海运相关的需求和供给分析;以及当前海运行业面临的困难及海运行业受影响的原因;迄今为止,对前述事件,相关司法管辖区和管理当局采取的应对行动及其结果;未来采取可能的何种举措可以使海运行业重回正轨。

除了上述消息外,近日,国际海运市场还有另外一则重磅消息引发市场关注:全球第三大航运商达飞海运突然宣布冻结运价(停止涨价)至明年2月,打响行业第一枪!

在监管关注及航运巨头主动停止涨价的背景下,“天价”海运费会降温吗?

堵疯了!美国洛杉矶港口拥堵再创纪录

在疫情反复以及各类事件的影响下,全球供应链的混乱局面进一步加剧。

当地时间9月10日晚些时候,美国西海岸最大港口南加州的洛杉矶港和长滩港,有55艘船只停泊或闲置,等待卸货,打破了8月底创下的44艘的纪录,拥堵情况比2002年和2004年港口暂时关停时期还要严重。根据洛杉矶港口数据,船只的平均等待时间从8月底的7.6天上升到8.5天。

与此同时,海运价格一直居高不下。9月10日,上海出口集装箱运价指数刷新历史新高至4568.16点;当日,反映国际整体海运运价走势的波罗的海干散货指数(BDI)报3864点,相较去年5月低点393点,上涨883%;该指数曾在8月底触及4235点,创下近11年新高 ,较去年5月低点上涨近10倍。

中信建投表示,集运超级旺季或将创纪录延长,疫情叠加各类事件影响下全球供应链混乱加剧,仍没有任何迹象表明供需关系改善。虽然不断有新的小型承运人加入太平洋市场,市场整体有效运力维持在单周55万TEU左右,对供需关系改善没有明显作用。

疫情下各港口对挂靠船只的管控升级,加剧班期的延误和供需矛盾,例如洛杉矶锚地等泊的集装箱船舶数量再次创历史新高。供需严重失衡导致的单边市场格局或将在较长时间内持续。

海运费暴涨10倍,但还是一箱难求

除了订不到舱位和货柜,更让外贸企业头疼的是持续上涨的海运价格。德鲁里世界集装箱指数显示,过去一周,从上海到洛杉矶运送一个40英尺集装箱的成本达到了11569美元,几乎是疫情前水平的8倍。

据央视财经报道,深圳某科技实业有限公司船务表示,2020年下半年开始,运费一天一个价,以前运一个柜子到亚马逊,全段价格基本上是3万元到5万元人民币左右,现在要3万美元到5万美元。

深圳某科技实业有限公司CEO曹志锋表示,现在一个集装箱到欧洲和美国的海运费,已经达到了15万元到20万元之间。与之前相比,运费高了5倍到10倍,基本上稀释了企业30%到50%的利润。其中,中小企业受到的伤害最大,特别是一些生产低货值的出口企业,海运费的价格甚至超过了产品的货值。

回溯来看,此轮海运运费价格的上涨,是从2020年5月份开始的。2020年5月13日,反映国际整体海运运价走势的波罗的海干散货指数(BDI)报393点,创出4年多新低。

随后,全球疫情持续蔓延,BDI指数一路上涨,2020年10月触及2097点的阶段性高点;在高位震荡4个月后,BDI指数于今年2月份开始加速上涨,8月27日触及4235点,创出近11年新高,相较去年5月低点上涨近10倍。

这期间,外贸企业还出现了一箱难求的局面,到目前仍未改善。8月21日当天,全球最大单体集装箱码头——深圳盐田港11000个进港预约号,在半小时内就被哄抢一空,缺箱程度可见一斑。

与此同时,集装箱船市场再现“天价”租约。近日,希腊船东Euroseas一艘船龄11年的巴拿马型集装箱船,以20万美元一天的高价租出,再次刷新纪录。有分析认为,Euroseas的新租约凸显出目前集运市场的强劲势头,集装箱船船东和运营商在过去几个月来获得了惊人利润。

招商证券指出,2020年中至今,集运市场景气度持续上行,当前已处于历史性的高位,这表现在:1、全球德路里运价指数持续上行,到上周已经突破10000美元/40英尺箱。2、中国依然承担了全球制造业出口的重大任务,出口集装箱运价大幅攀升。3、全球闲置运力处于历史性低位,且仍在持续缓慢下行,运力短缺状况仍将继续。

中美欧召开全球海事监管峰会,天价海运费要降温?

海运价格、集装箱价格的大涨,影响了全球供应链的安全,这引起了全球监管机构、立法者的关注。

9月8日,美国联邦海事委员会(FMC)官网发布公告称,中国交通部、美国海事委员会和欧盟方面召开了“全球航运监管峰会”。该会议由欧盟委员会主办,于当地时间9月7日通过网络举行。

会议讨论了3个海事监管机构当下关注的问题:

1、新冠疫情暴发后,对国际海运相关的需求和供给分析,当前海运行业面临的困难,以及海运行业受影响的原因。

2、迄今为止,对前述事件,相关司法管辖区和管理当局采取的应对行动及其结果。

3、未来可能何种举措可以使海运行业重回正轨。

联邦海事委员会主席丹尼尔·马费伊在会议上说:“海运价格、集装箱价格的异常高位运行,已经引起了全球监管机构、立法者和公众的广泛关注。今天的峰会为各国的海运集装箱监管机构提供了一个平台,分享各自监管和执行机制在市场上观察到的信息,应对集装箱承运人在价格方面的调整。”

丹尼尔·马费伊对欧盟主持召开这次会议表示赞赏。代表团同意于2023年在北京举行下一次全球监管峰会。

全球第三大航运商突然宣布冻结运价至明年2月

除了上述消息外,近日,国际海运市场还有另外一则重磅消息引发市场关注:全球第三大航运商达飞海运突然宣布冻结运价至明年2月,打响行业第一枪!

9月9日,全球第三大、北美航线主要航运商达飞海运 (CMA CGM)突然宣布,从即日起至明年2月止,旗下所有子公司即期(现货)运价停止涨价。

达飞海运表示,面对所未有的航运业形势,集团将与客户的长期关系放在首位。2021年以来,受港口拥堵、需求与集装箱船运力严重失衡等因素影响,集装箱运输即期运价持续上涨,尽管这些由市场驱动的运价预计在未来几个月仍会继续上涨,但集团已决定对旗下品牌CMA CGM、CNC、Containerships、Mercosul、ANL、 APL冻结运价至2022年2月1日。

达飞海运与中远海运集团和长荣都是海洋联盟的成员。据Alphaliner数据,海洋联盟是北美航线最大的参与者,三家业者市占率总共37.8%,联盟成员共用船隻,但价格和运量分开制定。达飞航运也是全球第三大货柜运输公司,往来于150个国家、共400多个港口、170条航线上。

据国际船舶网报道,达飞是过去一年海运报价暴涨之后,第一家宣布冻结运价的业者,恐进一步影响运价涨势。

有船公司负责人表示,达飞的运价本来就比多数公司高很多,能守住现在运价就赚不完了。货代业人士指出,达飞运价原本透明度就很高,很多货载是通过网站订舱,不像有些船公司老客户还可透过业务部门争取较有利运输条件,由于该公司10月份的舱位都已被订光,再推涨价已无多大意义,加上中国、美国与欧盟都加强对运费的监管,应该是该公司决定冻结运价至明年2月1日的主因。

研究机构指出,目前即期运费水平已经处于历史高位,指望即期运费市场持续上涨并不适宜。对于达飞海运宣布冻结运价一事,中信建投点评称,船公司主动停止上涨即期运费,看似短期利益受损,实则长期利益受益,有效规避掉后期高位大幅回落风险。同时,近期不断上涨的即期运费使得客户争相出货,锁定即期价格将压缩中间商的利润空间,改善客户的订舱体验,利于长期合作关系的达成。

中信建投指出,市场供需情况并没有得到有效改善,隐形的限价会导致类似于房地产价格的政府管制,拉平价格体系。目前即期与长协明显存在的巨幅套利差,如美线长协价只有约2700美金/FEU,现货价格已经达到7000美金/FEU,在即期价格固定的情况下,套利差会快速抹平,利于船公司长期持续盈利。

中远海控砸下200亿造20条新船

在一箱难求,运价高涨,集运市场的持续火热的背景下,已经赚的盆满钵满的航运巨头们,正在抓紧造船,扩大自身的运营规模,抢占市场份额。

当前,中国规模最大的航运企业——中国远洋海运集团,正在与达飞海运争夺全球第三的位置。截至2021年6月30日,中国远洋海运集团经营船队综合运力11367万载重吨 / 1376艘,排名世界第一。其中,集装箱船队规模312万TEU/526艘。

9月2日晚间,中国远洋海运集团旗下A股上市公司中远海控发布公告称,控股子公司东方海外的十家全资附属单船公司,于9月2日分别与南通中远川崎、大连中远川崎签订造船协议,以每艘1.58亿美元的价格共计订造10艘、每艘船运力为16000个标准集装箱的集装箱船舶,上述船舶总价为15.76亿美元,折合约人民币101.92亿元。

中远海控表示,本次投资将增加自有船舶数目,控股子公司东方海外及其附属公司亦可得益于船队结构的优化,并减少对船舶租赁市场的依赖。此外,本次交易项下的船舶将增加东方海外及其附属公司每艘船舶的平均集装箱箱位,在规模经济效益下,每艘船舶的集装箱箱位增加,每个集装箱的成本亦将随之降低,从而增强东方海外及其附属公司的运营成本竞争力。

值得关注的是,这是中远海控在不到两个月时间内,第二次投资百亿元造船。此前7月15日晚间,中远海控发布公告称,间接全资子公司中远水星与中远海重工签订10份造船协议,共计订造6艘14092TEU集装箱船舶和4艘16180TEU集装箱船舶,协议总价为14.96亿美元(折合人民币约96.70亿元)。

中远海控投入巨资造船的动力之一,是公司在此轮运价暴涨的风口中,赚取了巨额的利润。

半年报显示,2021年上半年,公司实现营业收入1393亿元、同比增长88.06%;净利润为371亿元,同比大增3162%。其中,公司集装箱航运业务收入达到1364.38亿元,同比增长90.59%。

2021年上半年,世界经济逐步复苏,但呈现出显著的分化和不均衡态势。全球物流供应链受到港口拥堵、集装箱短缺、内陆运输迟滞等多重因素的挑战和冲击,集装箱航运市场供求关系趋紧,主要航线运价面临上升压力。1-6 月份,中国出口集装箱运价综合指数(CCFI)均值为2066.64点,与上一年同期相比增长133.86%,与2020 年下半年相比增长92.44%。

年报显示,2020年全年,中远海控营业收入达到1713亿元,同比增长 13.37%;净利润为99.27亿元,同比增长46.76%。2020年,全球集装箱货运量同比减少1.0%,降幅好于2020年初预期。报告期内,中国出口集装箱运价指数(CCFI)均值为984.4点,同比增长19.5%;上海出口集装箱运价指数(SCFI)均值为1264.8点,同比增长56%。

东北证券认为,短期内供给仍紧俏,运价仍会在高位持续。中长期看,供需差将会缓慢修复。随着疫情好转塞港问题必将得到缓解,实际运力必将回归到正常水平,预计未来2年运价将会缓慢逐步下行,但依旧显著高于疫情前水平。预计,中远海控2021-2023年EPS分别为5.52元/3.41元/1.95元,给予“增持”评级。

中信建投表示,由于疫情影响叠加世界各地一系列运营方面的事件所致,出现了港口拥堵、恶劣天气导致的船期延误、劳资纠纷、卡车运力短缺、苏伊士运河事件、铁路运力不足、关键地点空箱短缺、码头、仓库、堆场和船员的隔离以及保持社交距离等防疫要求等等一系列困难,供需失衡一直在加剧。集运供需失衡或将持续至2022年,中期运力增长有限。继续维持中远海控“买入”评级,目标价36元。

目前,中远海控最新股价为22.42元/股,市值为3272亿元。自2020年5月低点2.41元/股以来,中远海控股价累计涨幅达830%。