原标题:硅料价格“疯了”:一周跳涨10%,最高成交价25万元/吨,会是短期波动吗?

21世纪经济报道记者曹恩惠上海报道本周,国内多晶硅料的价格涨幅终于不再“闷头”。

9月29日,中国有色金属工业协会硅业分会(下称硅业分会)公布的价格显示,本周国内单晶复投料价格区间在22.7-25.0万元/吨,成交均价为23.84万元/吨,周环比涨幅为10.94%;单晶致密料价格区间在22.5-24.8万元/吨,成交均价为23.58万元/吨,周环比涨幅为10.96%。

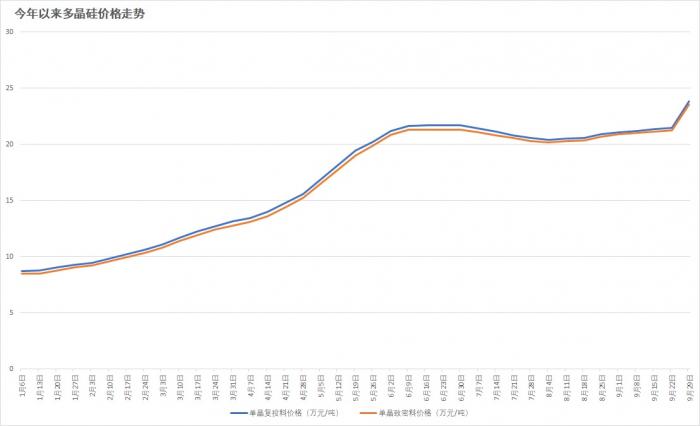

今年以来多晶硅价格走势 制图:21世纪经济报道

今年以来多晶硅价格走势 制图:21世纪经济报道事实上,在硅业分会公布价格前夕,业内已经传出最新一轮的硅料报价最高达26万元/吨,引起哗然。虽然硅业分会公布的最高成交价格并非26万元/吨,但25万元/吨的成交高价早已创下了近些年来的新高。

21世纪经济报道记者查阅历史数据显示,国内多晶硅主流厂商上一次报价26万元/吨左右的价格还是在十年前。而硅料价格大幅上涨的消息,无疑对下游电池、组件端带来更大冲击,有企业甚至喊出了“成本保卫战”。

限电因素刺激涨幅扩大

此前,外界曾预期硅料价格短期内将维持“箱体震荡”。但显然,本周的价格预示着,至少这个“箱体”的上限被拔高了。

算上本周,自今年8月份以来,国内硅料价格已经实现八连涨。此前,硅料价格因上下游博弈等因素只是维持微涨态势,然而本周,局势被打破了。

随着本周国内单晶复投料和致密料的周涨幅环比突破10%,硅料价格就此回到了十年前。

根据Wind数据,2011年10月上旬,国内主流多晶硅厂商的平均出厂含税价为26万元/吨。此后一个月内,跌至20万元/吨。而历史数据显示,2010年和2011年是国内多晶硅价格快速下跌的两年。一方面,随着生产技术进步、成本下降,国内多晶硅价格具备降价基础;但另一方面,2011年欧洲债务危机引发国际光伏市场需求下跌,而国内多晶硅产能快速释放,造成过剩。

然而,过去十年,我国光伏产业链整体生产成本已经大幅下降。全国政协经济委员会副主任、中国发展研究基金会副理事长刘世锦近日表示,“过去十年光伏发电的成本降低了80%-90%,现在成本已经低于传统的燃煤发电。”

在此背景下,倘若硅料价格跳回2011年,这无疑是一次“退步”。

不可否认的是,本周硅料价格的大幅上涨,“闯”入了限电因素。“这一轮涨价集中在原料端,主要是‘能耗双控’引起的供应不足导致涨价。”中国有色金属工业协会硅业分会专委会副主任吕锦标告诉21世纪经济报道记者,近期,云南工业硅减产引发硅粉价格从1.5万元/吨一路涨到6万元/吨,大幅度压缩了多晶硅的利润空间;同时,部分地区多晶硅企业遭遇限产,产量低于预期。

“本来四季度,国内多晶硅月产量可以提升至4.3万吨以上,满足抢装用料需求。”吕锦标表示。

根据硅业分会的统计,截至本周,国内12家多晶硅企业在产,其中2家企业检修仍在进行中,计划10月中旬之前恢复正常运行。而9月份,国内多晶硅产量为4.28万吨与8月份基本持平。

但这一产量数据低于预期。硅业分会此前预计,“9月份国内多晶硅产量有望创新高,为4.3万吨至4.4万吨,进口量预计维持在1万吨左右,硅料总供应量在5.3万吨至5.4万吨,可满足下游18GW硅片的需求。”

从目前来看,作为多晶硅料原料的工业硅短期内还将维持供不应求的状态。据悉,目前大多数硅料企业10月份硅粉量尚未全部落实,而部分工业硅企业因价格暴涨捂盘惜售,加剧硅粉的供应短缺现状。

产业链四季度“不太平”

本轮硅料价格跳涨前,硅片价格已经进入上涨通道。9月14日、18日,隆基股份、中环股份先后上调硅片报价,硅片价格行至高位。

实际上,当硅片企业今年以来持续面临硅料价格带来的生产成本上升时,限电因素也于近期开始渗透。据行业机构生意社的调研,“限电因素对硅片生产影响明显,尤其是对长晶、切片产能的影响要大于下游电池生产,所以硅片供应更显紧张,价格联动上涨。”

而在辅料环节,部分材料也迎来涨价潮。行业机构PV InfoLink的数据显示,本周光伏玻璃3.2mm镀膜和2.0mm镀膜的价格成交均价分别为27元/平米、21元/平米,环比上涨3.8%、5.0%。另据生意社监测,本月EVA涨幅近40%。

电池片方面,大尺寸电池片因上游硅片价格上涨,同时出现涨势。例如,本周166mm尺寸和182mm尺寸电池片成交均价分别为1.06元/W、1.08元/W,涨幅1%、0.9%。

不过,电池片厂商将会受到产业链的“夹板气”:硅料、硅片价格上涨导致的成本压力会迅速传导至电池片端,但如果电池片企业通过提价继续向下传导成本压力,组件端的接受意愿不强。据21世纪经济报道记者的了解,限电限产已然波及电池、组件厂商。江苏某一线组件企业负责人对21世纪经济报道记者表示,“该公司旗下部分工厂暂停部分产能,整个江苏地区的头部组件企业因地区管控力度的不同,产能均不同程度的受到影响。”

电池、组件环节因限电出现减产,叠加上游原材料价格处于高位,需求或被“反噬”。

针对当前原材料价格端的跳涨现象,吕锦标认为,这种局面是短期波动。“9月底前是各地‘能耗双控’最紧张的阶段,四季度会有缓和,至少不会出现‘一刀切’的停产现象。”

“此外,目前原材料价格快速上涨也存在市场炒作因素。比如,工业硅上周基本处于日均上涨万元的状态,这偏离了供求关系,不符合价值规律,短期内应该回归。”吕锦标对21世纪经济不报道记者分析。

在业内人士看来,光伏行业的进步和优胜劣汰需要这些波动的刺激,“没有技术和管理、资金实力的企业会在波动时扛不住。”有业内人士对21世纪经济报道记者称,产业链现在“不太平”,“过了十一长假,或许又会是不一样的局面。”

(作者:曹恩惠 编辑:张伟贤)