来源:中国企业家公众号

历经“九死一生”后,华夏幸福出台了一个粗略的偿债方案,但债务究竟如何彻底化解,资产重组如何进行,仍没有一个明确的时间表。

文|《中国企业家》记者 李艳艳

编辑|米娜

头图来源|视觉中国

公开承认“暴雷”近8个月后,华夏幸福的偿债计划终于出炉。

9月30日,华夏幸福召开了金融机构债权人会议,并于会后公布最新偿债方案。当日晚间发布的相关公告显示,华夏幸福2192亿元金融债务,将通过以下方式分批妥善安排清偿:

1、卖出优质资产回笼资金约750亿元;2、出售资产带走债务约500亿元;3、优先类金融债务展期或清偿约352亿元;4、现金兑付约570亿元;5、以持有型物业等约220亿元资产设立信托受益权份额抵偿;6、剩余约550亿元金融债务由公司承接,展期、降息,通过后续经营发展逐步清偿。

换句话说,该方案相当于将产业新城等主要业务出售,将持有型物业通过信托等方式变现,剩下的债务慢慢还。同时,留下孔雀城住宅及部分产业新城业务,维持自身经营。

“今天上午(9月30日)的债权人会议整体很顺利,目前方案还需得到各债权方的认可,后续进展我们会发布公告。”华夏幸福官方人士对《中国企业家》解释称。

“目前方案内容体现了各方最大的诚意,亦是利益相关方最好的选择。”有业内人士评价称。另有行业人士判定,本着“不逃废债”的原则,华夏幸福的偿债方案,对平安这类金额较大的债权人而言,相当于潜在风险已落地。不过,亦有行业人士对该方案的价值不予认同。

“公告中披露的方案比较笼统,因为没有新资本进入,目前也不存在重组,更像是在政府监管下出台的一个资产清理方案。”汇生国际融资总裁黄立冲对《中国企业家》分析称,“准确说,这是一个为达成复牌而向交易所提交的资产处理策略,目标主要是为了稳住市场、稳住债权人,争取尽快复牌。”

华夏幸福在公告中表示,债务重组计划目前尚未经公司董事会审议,具体内容后续尚需与金融机构债权人委员会进一步沟通,并可能根据沟通情况进行调整,在取得相关决策机构的同意后方能最终确定,债务重组计划涉及的相关事项尚存在不确定性。

总体来看,在政府、监管层、债委会以及企业自身的共同努力下,华夏幸福的债务化解终于有了初步方案。接下来,金融债务如何彻底化解,资产重组如何进行,是否会有一个明确时间表,目前还未可知。不过,在多次债务逾期后,华夏幸福的控股结构已经发生了改变。

9月9日,华夏幸福发布公告称,其原第二大股东平安人寿及其一致行动人“被动”成为公司第一大股东。鉴于华夏控股推荐和提名的董事占董事会成员多数,且平安出具《说明函》称,其无意愿成为华夏幸福的控股股东或实际控制人。华夏幸福在公告中强调,华夏控股作为华夏幸福的控股股东、王文学作为实际控制人依然不变。

公开信息显示,目前,华夏控股是华夏幸福的控股股东,王文学仍是公司实际控制人。

近年来,受宏观环境和政策影响,此前高杠杆、高负债的房企经营压力凸显,资金链风险频发。恒大集团、华夏幸福、泰禾集团、福晟集团、新力控股等房企接连陷入困境,甚至“暴雷”。同时,地产股整体表现持续低迷。9月29日,央行、银保监会召开房地产金融工作座谈会。会议强调金融机构要按照法治化、市场化原则,配合相关部门和地方政府,共同维护房地产市场的平稳健康发展。

华夏幸福承诺:

妥善清偿,“不逃废债”

9月30日,华夏幸福金融机构债权人会议召开。

华夏幸福称,在国务院金融委办公室、河北省省委政府的关心和指导下,在金融机构债权人的理解和支持下,根据公司实际情况研究制定了债务重组计划,以“不逃废债”为基本前提,通过“卖、带、展、兑、抵、接”等六种方式,妥善安排清偿华夏幸福2192亿元金融债务。

华夏幸福称,将通过债务重组、持续运营,在地方财政、税收、土地政策的支持下,逐步完善经营状况,恢复“造血”能力,积极争取修复资信,及早恢复融资能力,保障公司经营债务和公司在现金清偿及信托受益权份额抵偿后承接的金融债务的稳定清偿。

华夏幸福在公告中强调,对于变现能力强的资产,华夏幸福将积极寻找资金实力强、协同效应好的潜在投资者予以出售,回笼资金主要用于偿付金融债务。

值得注意的是,华夏幸福在公告中透露,对于此前由于企业经营困难,本债务重组计划项下产生的金融债务,已发生未支付的利息豁免或利随本清,如选择利随本清,则利率下调;已发生未支付的罚息、违约金、复利及其他违约责任予以豁免。

有市场人士推算,华夏幸福2192亿元规模的金融债务中,剔除“出售资产带走”的约500亿元债务和“优先类金融债务展期或清偿”的约352亿元债务(主要是银行贷款),剩余的待化解债务为1340亿元,目前方案中用于现金兑付的资金规模为570亿元,首期现金清偿率预计可达42.5%以上。

不过,对于方案中提及的“剩余约550亿元金融债务由公司承接,展期、降息,通过后续经营发展逐步清偿”能否顺利达成,有房企人士表示担忧。“此次债务重组方案相当于对公司进行了‘拆分’,即便后续自身经营能够回血,完全解决债务也需较长时间,且难度很大。”

华夏幸福亦在公告中表示,此次公布的债务重组计划能否取得批准,以及最终取得批准的时间,仍存在不确定性。

“债权人的亏损是肯定的”

王文学曾说,其本人已经掏了93亿元填补华夏幸福的债务窟窿。公告显示,截至2021年9月初,华夏幸福累计未能如期偿还的债务本息合计878.99亿元。

作为华夏幸福的主要债权人之一,平安资管方面称,其对整体化债方案表示支持。平安资管将积极配合政府工作,确保方案顺利落地;希望企业始终坚守不逃废债的原则底线,最大限度维护全体债权人的合法权益。

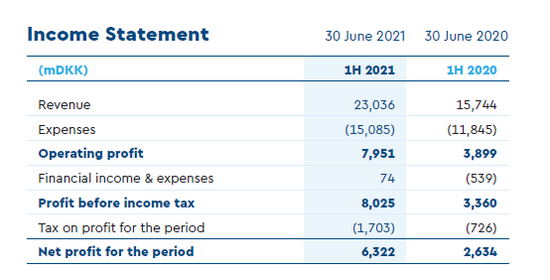

此前,平安集团联席CEO姚波曾在平安集团2021半年报发布会上表示,公司对华夏幸福的计提拨备已达风险敞口的60%以上。据了解,平安在华夏幸福的债务大多属于市场公开债,在优先兑付的金融债务范围内,如果对比该方案的首期现金偿债率42.5%来看,平安集团已经超额拨备。

华夏幸福的债务风险如何化解,事关债权人的切身利益和企业存续经营问题。此次正式公告发布前,业内频繁传出其债务重组信息,华夏幸福也多次发布公告和回应称,正在与未能如期偿还债务本息涉及的金融机构积极协调展期相关事宜,不过,真正的债务重组方案迟迟未见。

“金融债权人的亏损是肯定的。”看过前述方案后,一位长期致力于企业破产重整的行业资深人士对《中国企业家》判断。华夏幸福称,可通过卖出资产回笼资产约750亿元,但未说明将卖出多少账目的资产价值。通过法院拍卖处置的资产一般为3折~5折,这意味着,公司需要拿出1500亿~2500亿元资产进行处理,才能满足金融债权人收回本金不收利息的诉求。

关于“出售资产带走金融债务约500亿元”的方案,前述人士称,公司估计会通过以物抵债的方式来实现。因为这部分的金融债权人拥有抵押品,因此用抵押品通过法院调停,进行以物抵债,大概能收回本金的50%~70%,未来也不排除能拿到本金的原始值。

“总体来看,前面这类债权人是比较幸运的。”该人士称。至于“优先类的金融债务展期352亿元”,该方案面向的是非物业进行抵押的部分,大约有10%~30%的平均回收率。“现金兑付570亿元”的方案,估计债权人只能拿回10%~20%。至于“220亿元用物业抵押品清偿信托款”,估计能有60%~80%的回收率。剩下的由公司承接的550亿元展期后债务,估计回收率只有5%~10%。

“考虑到卖出资产、资产抵债等可能出现的资产贬值情况,公司股东原本的价值可能会进一步缩水。”另有行业投资人士分析称。

“这是未来稳住债权人的一个短期维稳方案,政府和监管层面的作用主要是维稳,确保房子不会变成烂尾楼。”黄立冲对《中国企业家》称。据其估算,华夏幸福截至2020年底的总资产约为4887亿元,债务比率达81%,按照正常的资产处理原则,估计能回收的不超1000亿元。

历经“九死一生”,

保留孔雀城业务

在“股债双杀”背景下,华夏幸福遭遇兑付风险。今年2月1日,华夏幸福首度公布了其债务逾期情况。2月2日,王文学在内部讲话中坦言,公司出现了债务偿付问题,新增融资又全面受阻,业务现金流根本无法覆盖偿付需求。可注入的资金,基本枯竭。

王文学称,公司当下的困境有外部冲击的严重影响,但核心还是内部原因造成的。“第一是错误研判了环京的房地产形势,投资过于集中;第二,新拓区域尚在培育中,效果不及预期;第三,前期扩张激进,管理不够精细;第四,多轮疫情冲击使经营困境雪上加霜。”

华夏幸福的流动性危机始于两年前。受宏观经济环境、房地产行业环境、信用环境叠加疫情影响,公司危机持续加剧,经营承压。今年上半年,华夏幸福实现销售额139.68亿元,同比下降66.69%;营业收入210.68亿元,同比下降43.63%;净亏损94.8亿元。

华夏幸福如何自救,一直备受关注。“去年危机发生后,公司除了多措并举、积极自救,同时也紧急向河北省委省政府、廊坊市委市政府求助,各级政府的领导小组和工作专班,与公司保持全天候、全方位对接沟通,直接指导风险化解工作。”王文学在2021年的内部新年讲话中说。

2月初,华夏幸福债委会组建会议暨第一次会议召开,央行、银保监会、证监会及各监管机构河北省分支机构、河北省政府、廊坊市政府相关领导、王文学及230多家金融机构代表均出席。债委会以“不逃废债”为基本前提,力求稳妥化解华夏幸福债务风险。

与此同时,华夏幸福还向融创中国、中国金茂、美的置业等房企出售了部分资产。此前备受瞩目的南方总部,其负责的城市更新业务已在今年6月转让给了鹏瑞地产。

9月30日的华夏幸福金融机构债权人会议现场,国务院金融委办公室、中国银保监会、中国证监会、河北省与廊坊市相关领导,同金融机构债权人代表、专业机构代表及华夏幸福代表均有出席。此次会议的召开,标志着华夏幸福债务风险化解工作取得了重要阶段性成果。

历经“九死一生”后,“抵御风险”或将写入华夏幸福的长期发展备忘录中。除了“偿债”,更重要的是“造血”。据公告,此次“债务重组方案”若能顺利通过,在经过资产及业务重组后,华夏幸福将保留孔雀城住宅、部分产业新城、物业管理及其他业务。

其中,孔雀城住宅业务板块,将多措并举缓解资金压力,通过成立专门的住宅开发和交付运作平台,由“政债企”三方共同监督,提振去化速度和销售价格,逐步恢复孔雀城板块融资功能。而产业新城业务布局过于集中的问题将明显改善,抵御区域政策和市场风险能力会显著提高。

另据上交所公告,华夏幸福股票将于2021年10月8日(星期五)开市起复牌。盘面上看,截至9月23日停牌当天,华夏幸福收报于4.01元,年内跌幅达69%,总市值为156.9亿元。