原标题:疯锂:宁德时代582亿定增惹质疑

今年8月,国内动力电池巨头宁德时代(300750.SZ)公布了A股民营企业史上最大一笔定增预案,引起了资本市场的一片哗然。而宁德时代一边大手笔募资一边大手笔投资,也引来了监管的问询。

9月30日,深交所上市审核中心针对宁德时代定增事项发布审核问询函,要求宁德时代说明在持有大额货币资金、较高现金流入,且持续大额对外投资的情况下,本次定增的必要性及规模合理性,是否存在过度融资的情形等。

今年8月,宁德时代公布了天量定增预案,计划募资582亿用于扩大产能、补充流动资金和技术研发。这次募资金额是A股民营企业史上最大一笔定增融资,募集资金相当于宁德时代近10年的盈利规模。

需要注意的是,宁德时代上市以来已经累计募资251.62亿元,截至6月末在手货币资金为746.87亿元。这也就引起了疑问:在不缺钱的情况下,宁德时代为何还要大手笔再融资?

根据宁德时代公布的募资用途,本次募集的582亿资金中,有93亿元用于补充流动资金,70亿元用于技术研发,其余419亿资金均被用于扩大产能。但宁德时代真的需要这么多的产能吗?或者说扩大的产能可以产生预期的效益吗?这也是监管层本次问询的内容之一。

半年报显示,宁德时代动力电池及储能系统现有产能 65.45GWh,在建产能92.5 GWh,本次募投的项目建成后,宁德时代将新增137GWh动力电池产能,预计税后内部收益率在 16.04%至 16.98%之间。但五个电池生产项目建设周期在2-4年之间,给未来增加很大变数。

最大的问题是:四年之后,宁德时代项目建成,动力电池行业面临的还会是现在这样的一个卖方市场吗?

有媒体引述业内人士的说法称,全球动力电池已公开的总产能规划预计在1712GWh,已远超1151GWh的所谓产能缺口。而且,这部分产能规划数据并不包括汽车厂商旗下的动力电池厂商的产能规划。以长城汽车为例,其蜂巢能源预计在2025年实现200GWh产能;大众汽车在欧洲计划建造的四家动力电池厂,2025年的预计产能也超过160GWh。

借着锂电热潮,宁德时代上市以来就是市场追捧的白马股。今年以来,宁德时代股价涨幅接近50%,目前最新市值12244亿元。

全球“扫锂”

从5月份开始,A股市场就拉开了“提锂”就涨的序幕,也让原料锂矿的价格水涨船高,锂矿资源的竞争日益激烈。最近,围绕锂原料企业Millennial的竞购战,以宁德时代“截和”告终。

9月28日,加拿大千禧锂业发布公告,披露宁德时代加价6.9%从国内锂业巨头赣锋锂业(002460.SZ )手中抢夺了千禧锂业的收购权。

千禧锂业原本已于7月16日与赣锋锂业签订收购协议,以总对价不超过3.53亿加元出售千禧锂业100%股权。9月8日,宁德时代提出可将收购价格加至3.77亿加元,并将向赣锋锂业支付1000万美元的协议终止费。最终,千禧锂业接受了宁德时代的加价提案。

千禧锂业的核心资产是两个阿根廷锂盐湖项目,分别是位于阿根廷Salta省的Pastos Grandes锂盐湖项目和阿根廷Jujuy省的Cauchari East锂盐湖项目。其中,PG盐湖项目持有占地约14093公顷的采矿特许权,CE盐湖项目仍在勘探初期,经济资源等信息尚不明确。

除了“截胡”千禧锂业,宁德时代在本月还拿下了非洲的一个锂矿项目。9月27日,澳洲矿企AVZMinerals公告称,宁德时代旗下子公司天华时代将出资2.4亿美元购买非洲刚果金Manono项目24%股权。

非洲Manono项目是世界上最大的锂资源项目之一,澳洲矿企AVZ拥有其75%股权,本次出售给天华时代24%股权后,AVZ仍保持控股地位。

天华时代成立于今年8月,宁德时代于9月24日以增资的方式入股成为新股东。增资完成后天华时代注册资本由2000万元大增至16亿元。天华时代目前股东为宁德时代和天华超净( 300390.SZ )董事长裴振华,双方未披露各自的持股比例。

虽然Manono项目尚未投产,但其至少70%的计划产量已锁定销往中国市场。其中,天华时代将获得每年20万吨锂辉石精矿包销权。此外,2020年12月,AVZ还与赣锋锂业签订五年锂精矿供应协议,Manono项目投产后将每年为其提供16万吨锂辉石。今年3月, AVZ还与国内另一锂盐厂商盛新锂能(002240.SZ)签订三年协议,该项目将为其每年提供16万吨锂辉石。

早在2019年9月,宁德时代就参与了澳洲主力锂矿公司Pilbara的定增,以550亿澳元的价格认购了发行后总股本的8.5%。在宁德时代之前,赣锋锂业的全资子公司赣锋国际也已经入股Pilbara。目前,Pilbara前两大股东已被投资机构占据,宁德时代现为其第三大股东,持股比例约为7.07%;赣锋锂业子公司则位居七八位,持股比例共计5.88%。

在国外“扫货”锂矿的同时,宁德时代也在布局国内锂资源。

今年9月,宁德时代宣布在江西宜春市投资建设锂电池生产制造基地,总投资不超过135亿元,并与当地国资企业宜春市矿业公司签订《合作协议》,约定双方将成立合资公司。

宜春被称为“亚洲锂都”,富含锂云母矿,相对盐湖锂矿提锂难度较高。矿业公司定位为锂云母调控主体,当地新探明锂矿资源直接由该矿业公司办理矿权。

2021年宜春全市原矿产量在1000万吨左右。宜春市矿业公司通过全资、控股、参股等方式收购掌控氧化锂资源181万吨,占全市的71%。宁德时代投资之前,宜春矿业公司已和另一家电池企业国轩高科成立合资公司。

赚了规模输了利润

宁德时代急于锁定锂资源的原因,一是采购原料,二是锁定锂供应,并控制锂资源成本。

锂正是组成动力电池的核心金属元素,不管是三元锂电池,还是磷酸铁锂电池,亦或是代表着未来的固态电池,都离不开锂,但是锂资源在2021年大幅涨价。

9月14日,澳洲锂矿公司Pilbara在电子平台进行了年内第二次锂辉石精矿拍卖,最后的拍卖价格显示为2240美元/干吨,继续创历史新高,远超目前锂精矿1000美元/干吨左右的主流价格。

虽然这场拍卖的最终价格受多种因素影响,但在澳洲锂精矿长期协议包销的锁定下,市场进行流通的锂精矿稀缺是不争的事实。有分析认为,国内锂精矿在下半年将进入实质性短缺,年底国内锂精矿库存或将近乎消耗完毕。

而且,动力电池产业链具有特殊性,上游原材料价格的波动无法传导至终端。目前锂价高企带来的成本上涨主要是正极材料厂在承担,或许有一部分压力会传导至下游的电池厂,但终端的整车厂不接受加价,导致电池成本高企却无法顺利传导。

反映在业绩上是,这些做着“锂”生意的企业,似乎已经陷入增收不增利的窘境。

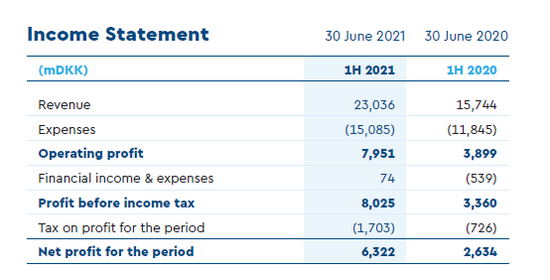

宁德时代动力电池系统的产能利用率在今年上半年已经达到92.2%,但其销售毛利率却处于持续下滑状态。2018年到今年上半年的销售毛利率为32.79%、29.06%、27.76%和27.76%,属于赚了规模少了利润。

增收不增利的不止宁德时代。赣锋锂业在2018-2020年间的销售毛利率分别为36.1%、23.5%和23.38%;同期天齐锂业的销售毛利率为67.6%、56.56%和41.49%。

值得一提的是,在最新的问询函中,监管层也提到了宁德时代毛利率下滑、存货上升的问题。

问询函显示,2018年到今年上半年,宁德时代主营业务的毛利率分别为32.51%、28.19%、26.5%和 24.36%,处于持续下滑状态。同时,存货占流动资产的比例分别为13.13%、16.01%、11.72%和18.17%,占比持续提升。存货构成中,库存商品占比分别为17.01%、30.28%、33.59%和44.44%,占比持续提升,发出商品占比持续下降。监管层要求宁德时代说明,毛利率是否存在进一步下滑的风险和存货变化的合理性。

值得一提的是,二季度以来,以高瓴资本为代表的宁德时代四大股东对其进行了一定幅度的减仓。中报显示,高瓴资本管理有限公司-中国价值基金(交易所)减持了798.94万股,持股比例由2.27%降为1.92%;深圳市招银叁号股权投资合伙企业(有限合伙)减持1145.2万股;湖北长江招银动力投资合伙企业(有限合伙)减持1063万股;宁波梅山保税港区博瑞荣合投资合伙企业(有限合伙)减持163.4万股。

当然,机构减持并不一定说明宁德时代存在问题,但是天量的募资和持续下滑的盈利能力,已经引起监管和投资者的关注。万亿“宁王”需要尽快给市场一个答案。