作为保荐大户的中金公司,在面对多元化因素的复杂态势下,更应专业尽职,以免砸了金字招牌。

作者 / 许旻

编辑 /韩大鹏

划重点:

1、资深投行人士直言:保荐机构做出的科创属性评估,与真实满足科创板上市条件,并非一码事。很多保荐认为符合条件的企业,IPO最终都被否了。“贵族”中金也难逃此命运。

2、如果算上两家预备审核的公司,中金公司今年已经“损失”了12单。今年以来,中金完成的IPO首发项目是17单,就此估算,“夭折”和完成的概率接近0.7:1。

3、有市场声音称“今年IPO环境紧张、审查严格”。实则不然,有业内人士指出,终止原因或包含三点:申报时暴露问题、申报后遇政策变化、另有行业性问题,与“审查严格”关系不大。

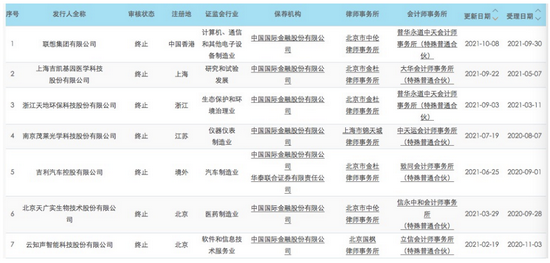

9月30日科创板IPO申请受理,10月8日就主动撤回,联想集团创下了IPO最短旅程纪录:剔除7天国庆长假,申报过程仅经历了一个交易日。

而联想集团的保荐机构是被称为“投行贵族”的中金公司。新浪科技观察到,因今年整体IPO终止数量增多,中金公司保荐承销已经夭折了10个项目,除了联想集团外,还有备受瞩目的吉利汽车、东风汽车等。

人们不禁疑惑,终止项目骤增,原因到底何在?

联想撤回IPO并非财务原因?

9月30日晚间,联想集团科创板IPO申请获上交所受理,消息一出,资本市场圈沸腾。因为根据公告披露,联想集团原定拟公开发行不超过13.38亿份CDR,拟募集资金100亿元,如若成功登陆科创板,联想集团将成红筹CDR回A第一股。

然而,跨过国庆长假,仅过了一个交易日,联想集团就紧急撤回了这次科创板IPO申请。10月8日,上交所官网上显示,联想集团的审核状态为“终止”。受此影响,联想集团港股股价重挫,三天跌去了近20%。

10月10日,联想集团公开解释了撤回科创板IPO决定的理由,归因在“担心财务信息失效”和“审慎考虑资本市场情况”。

其港交所公告的原话是:“本公司向上交所提交有关建议发行中国存托凭证及上市的申请材料后,考虑到公司业务规模及复杂度,招股说明书中的财务信息可能会在申请的审阅过程中过期失效。同时,审慎考虑最新发行上市等资本市场相关情况后,本公司决定撤回中国存托凭证于科创板上市及买卖的申请”。

“联想撤回IPO,不太可能是财务原因。”某资深投行人士称,更可能是因为其与科创板定位要求不相符有关,“联想形式上是满足科创板属性要求的,但实质上普遍认为(它)是不够的。”

这一观点显然与保荐机构的想法截然相反。本次联想集团回A的保荐机构是中金公司,联席主承销商为高盛证券和中信证券。

在关于联想集团科创板上市的保荐书中,中金公司的论调是,经过充分核查和综合判断,联想集团符合创业板支持方向、科技创新行业领域和相关指标等科创属性要求。

中金公司认为,联想集团拥有和应用的技术具备先进性,符合国家科技创新战略,属于拥有关键核心技术、科技创新能力突出、科技成果转化能力突出、市场认可度高的科技创新企业。

“保荐机构做出的科创属性评估,与是否真的满足科创板上市条件,不是一码事。”上述资深投行人士表示,“很多IPO被否的项目,都是保荐机构认为符合条件的。

中金7单科创板IPO夭折

无论是什么理由,联想集团止步科创板、中金公司保荐项目夭折是事实。要知道,成立于1995年的中金公司,一直被业内称为老牌“投行贵族”,保荐承销是其优势业务。

但今年以来,中金公司投行业务受挫不少。据wind统计,截至10月13日,中金公司在科创板上终止的IPO项目就有7单。

主动撤回的有5单,分别为吉利汽车控股、北京天广实生物技术、云知声智能科技、南京茂莱光学科技。上交所终止审核的有2单,分别为上海吉凯基因医学科技、浙江天地环保科技,理由是其没有充分披露其核心技术是否具有先进性、相关业务的成长性和潜在市场空间及对持续经营能力的影响等。

再算上创业板东风汽车集团、长沙远大工业集团等项目,中金公司IPO保荐承销合计终止了10单,仅9月就痛失3单IPO项目。此外,今年还有两家预备申报科创板的公司,在辅导期就结束了与中金公司的合作,分别为交大盛阳和趣致科技。如果算上这两家,那么中金公司今年已经“损失”了12单。而今年以来,中金公司完成的IPO首发项目是17单,如果就此估算,“夭折”和完成的概率接近0.7:1。

“中金公司投行强,保荐承销的很多都是大项目,发行人的话语权可能会比较高。”上述投行人士认为,这可能是出现问题的原因之一,“中金公司可能需要从中复盘和反思,项目为何没有成功。”但他也认为,每个公司的情况都不一样,有时候项目不通过,也并非中金公司的原因。

但项目的折损,对中金公司的影响还是显而易见的。来看一组数据对比:

同样是从1月1日到10月13日,2020年同期中金公司IPO首发项目收入19.65亿元,市场份额10.62%,位居券商第一。但到了2021年,同期中金公司IPO首发项目收入为13.93亿元,市场份额7.70%,排名行业第三,无论是绝对收入水平还是市场占有率都有所缩水。当然,因为IPO项目从接手辅导到上市需要时间,不排除有阶段性干扰。

终止项目骤增原因何在?

不仅是中金公司,很多券商都遇到了IPO保荐项目终止的情况。根据wind数据统计,截至10月13日,今年以来,中信证券保荐承销终止项目达到了18个,而中信建投、中金公司、华泰联合证券、民生证券、国泰君安等均为10个,招商证券、国信证券有9个。

从全市场来看,终止审核项目数最多的来自创业板,占比近五成,科创板也不少,占比约四成,其余终止审核的项目来自主板。

以科创板为例,根据上交所官网显示,自开板以来,其合计终止项目133个,而今年终止的项目就有69个,占据了半壁江山。终止审核项目中既包括主动撤材料的公司也包括被否的案例,其中主动撤回占绝大多数。

今年终止的IPO项目多,有市场声音称“环境紧张、审查严格”,对此,一位资深投行人士却不认同,他表示,今年IPO发行上市数量超过历年,自然失败的案例也会多。他认为,每家公司终止的原因都是不一样的,甚至可能是多元化因素共同导致的,需要具体问题具体分析。

“之前IPO审核进度快,尺度相对松的时候,发行人和中介机构都有抢先申报的动力,这就导致了一些不够成熟的项目抢跑了。”他分析指出,今年IPO项目终止比较多,存在些可能性原因:有的公司是在申报的时候暴露了问题;有的公司在申报之后遇到政策发生变化;有的公司属于行业性问题,比如评估医药公司该适用什么上市标准等。

正如他所说,今年IPO项目数量很多。从券商保荐机构来看,前三季度IPO承销保荐家数排名前十的券商分别是:中信证券51个、海通证券30个、中信建投证券29个、民生证券23个、华泰联合证券21个、国泰君安19个、中金公司17个、安信证券14个、长江承销保荐13个、国金证券13个。

对应的IPO承销保荐金额排在前十的则是中信证券、中金公司、中信建投证券、海通证券、华泰联合证券、国泰君安、东方证券承销保荐、民生证券、招商证券和兴业证券。值得注意的是,51单IPO的中信证券承销保荐金额634.17亿元,而17单IPO的中金公司则有633.28亿元,可见中金公司的项目相对都比较大。

实际上,联想的高资产负债率或许是其止步上市的第一大因素。而中金保荐的云知声,因经营不善主动撤回科创板上市申请……

一方面,作为保荐大户的中金公司,在面对多元化因素的复杂态势下,更应专业尽职,以免砸了金字招牌。另一方面,对于急于踏上上市之路的企业而言,更应先立足自身发展,深耕行业,在实际情况和综合多家因素的基础上再作出合理决断。