来源:中国企业家公众号

此前市场传言合生创展将收购恒大物业一事在本次公告中落锤,但这笔交易目前处于未完成的状态,恒大方面与合生创展方面就该笔交易发布的公告也出现了不同表述。

文|黄婉银

来源|每日经济新闻(ID:nbdnews)

头图来源|视觉中国

10月20日晚间,停牌多日的合生创展、恒大物业双双发布交易进展公告。

此前市场传言合生创展将收购恒大物业一事在本次公告中落锤,但这笔交易目前处于未完成的状态,恒大方面与合生创展方面就该笔交易发布的公告也出现了不同表述。

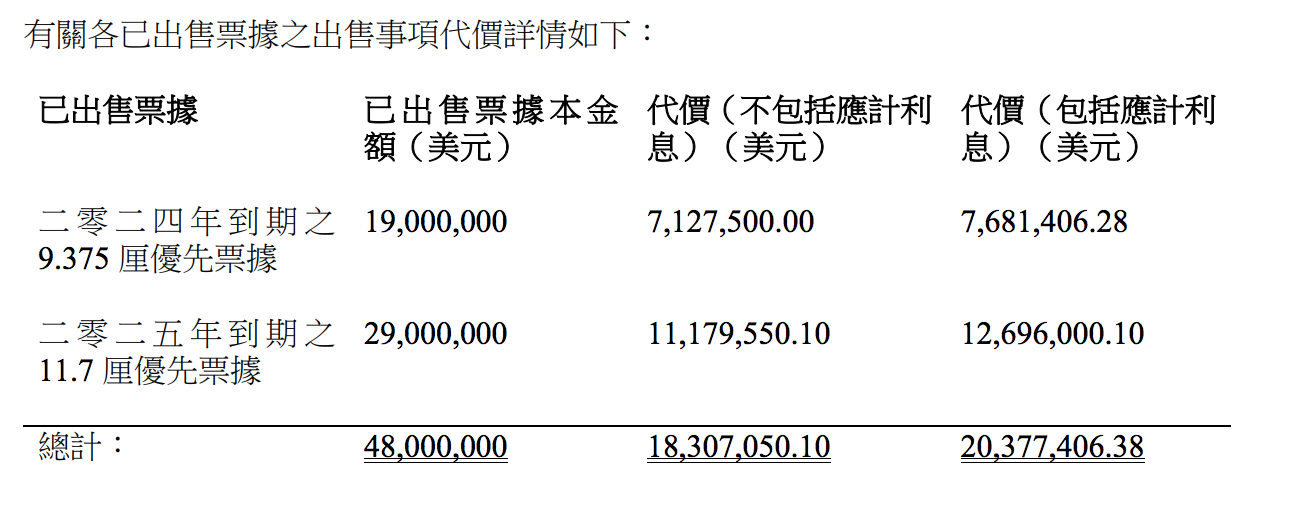

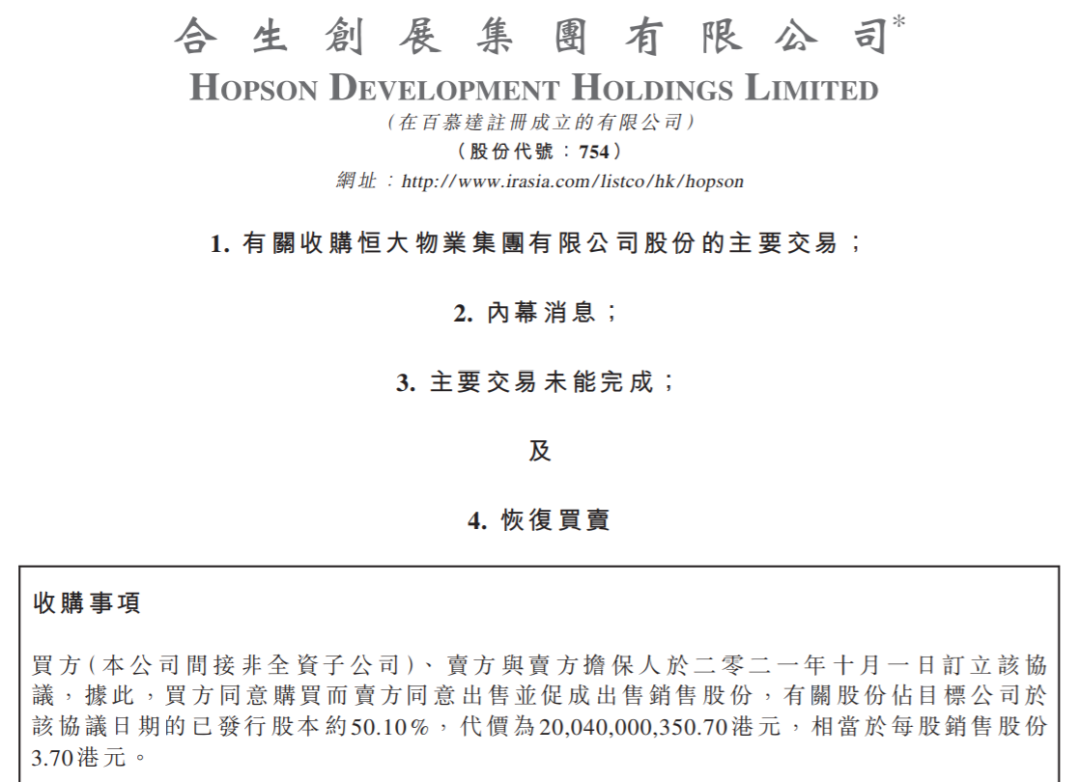

中国恒大于20日晚公告表示,拟出售资产为恒大物业集团有限公司(恒大物业)的5416216311股份,占恒大物业已发行股本的50.1%。

该次交易对价约为200.4亿港元,相当于每股销售股份3.70港元,买方须以现金支付代价。截至恒大物业停牌时,其每股报收5.12港元。

恒大物业及其附属公司主要从事综合物业管理服务,业务覆盖22个省、5个自治区、4个直辖市及中国香港等300多个城市,截至2021年6月30日总在管面积约4.5亿平方米,服务超过320万个家庭。

中国恒大表示,公司于2021年9月14日公告,将采取缓解流动性问题的措施,其中包括出售股权及资产,出售事项为本公司实施缓解目前流动性问题的措施之一。

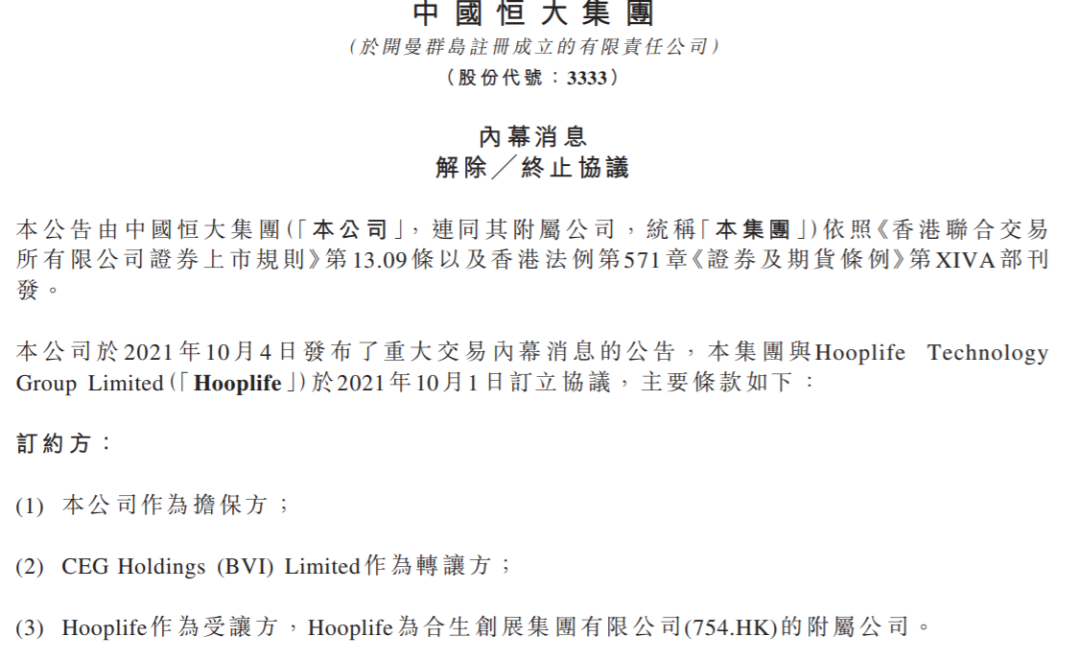

公告称,于2021年10月12日,从证券及期货事务监察委员会以外的其他方所得的信息,中国恒大有理由相信受让方未能符合对恒大物业股份作出全面要约收购的先决条件,公司于2021年10月13日行使权利解除/终止该协议。证券及期货事务监察委员会执行人员已向公司表示,对以上事项不发表意见。

而合生创展却在公告中表示,董事会遗憾宣布,卖方没有按照该协议的条款于2021年10月12日完成向买方出售销售股份。

公告显示,于2021年10月13日,买方发出买方通知要求卖方按照该协议履行其责任,同时保留买方的所有法律权利,包括其在该协议项下的权利。在同日,但在发出买方通知后,买方接获卖方通知,表示卖方予以解除或终止该协议。

“买方不接受卖方所声称予以解除或终止该协议的任何实质内容,并已反驳卖方通知。尽管买方准备根据该协议完成收购销售股份,惟碍于卖方通知,难以确定能否按照该协议以完成买卖销售股份。”

合生创展称,“本公司留意到近日有传媒就关于该协议的事态最新发展作出猜测,本公司重申买方至今仍准备根据该协议完成买卖销售股份,唯协议他方于订立该协议后提出修改其中包括代价的付款条款,买方认为不可接受。”

根据该协议,买方应将代价先行支付至目标公司的银行账户,待结清目标公司与卖方担保人及其关联方之间的应收应付款后再行将余额支付予卖方。买方不接受协议他方要求改为将代价先直接付给卖方,因为在买方未完成对目标公司进行尽职调查以结清目标公司与卖方担保人及其关联方之间的应收应付款之前,此举将难以确保目标公司收到卖方担保人及其关联方的应付款。

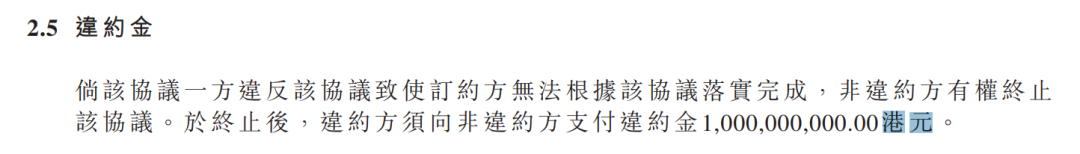

值得注意的是,合生创展在公告中表示,根据协议,若因一方违反协议致使要约无法落实,非违约方有权终止协议,且违约方须向非违约方支付违约金10亿港元。

合生创展最后表示,“本公司现正为保障其与该协议相关的合法权益探讨各种选择。本公司将在适当的时候刊发进一步公告。倘根据该协议的条款完成买卖销售股份,买方将根据收购守则就收购销售股份提出强制全面要约。”

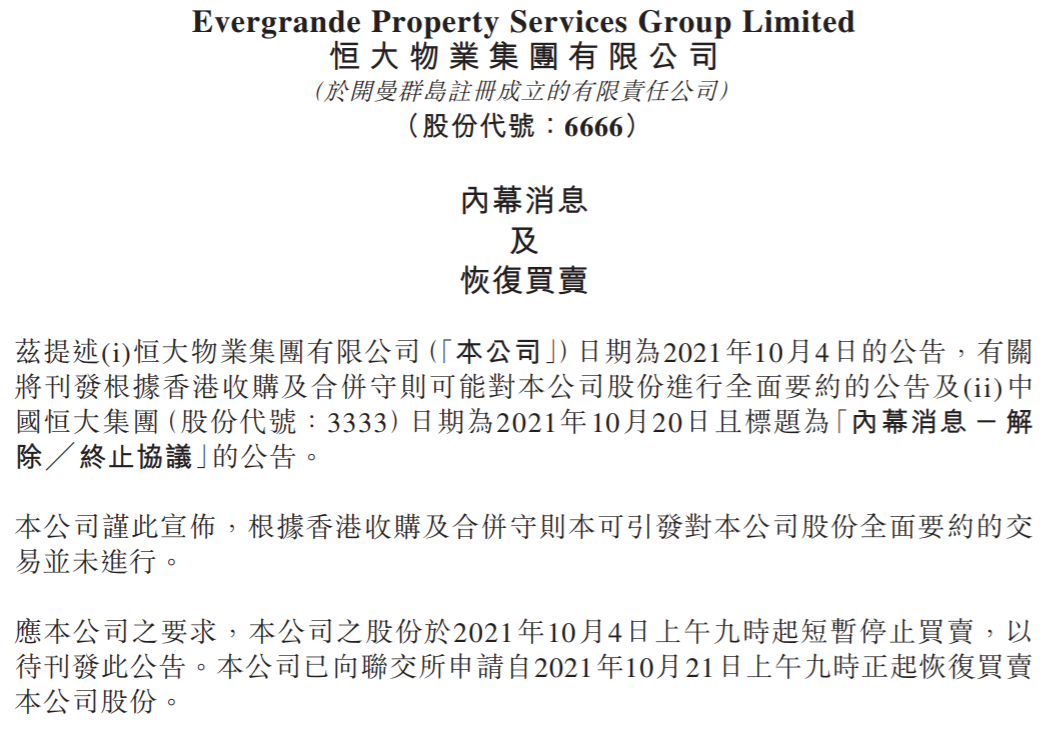

恒大物业也发布公告称,根据香港收购及合并守则本可引发对本公司股份全面要约的交易并未进行。

此外,中国恒大还发布了最新的销售情况及相关信息。2021年9月份至今,中国恒大物业实现合约销售金额人民币36.5亿元(含向供货商及承包商出售物业单位抵扣款项),合约销售面积40.5万平方米。截至目前,恒大今年物业累计实现合约销售金额人民币4423亿元,合约销售面积5419.2万平方米。

另外,中国恒大于公开市场发行的美元债券的利息到期后有30天宽限期。截至本公告日,其2021年9月及10月到期的公募美元债券利息的宽限期未满。

而对香港财务汇报局于2021年10月15日公布了对恒大2020年度以及2021年上半年财务报表中有关持续经营汇报充分性的查询一事,中国恒大也在公告中表示,将全力配合财汇局的查询。

10月15日,恒大集团公告称,恒大地产集团有限公司2020年面向专业投资者公开发行公司债券(第二期)(债券简称:20恒大05)将于2021年10月19日支付2020年10月19日至2021年10月18日期间的利息。

20恒大05发行总额为21.00亿元,票面利率为5.80%,债权利息金额约为1.22亿元。

12月4日至5日

2021(第二十届)中国企业领袖年会

与相识20年的你

一起缔造公司改变中国的力量

报名通道现已开启

点击下图即可报名