原标题:3亿杯奶茶VS18万吨辣条,香飘飘市值为啥只是卫龙的零头?

提起奶茶,周杰伦的粉丝应该很熟悉,其实不能怪周董爱喝,只怪奶茶是咖啡、可乐之外另一大容易上瘾的饮品,确实有“魔力”。但是,从商业上来说,成瘾性可以带来高复购率,喝了还想喝,反而成了一门好生意。

所以,很多公司也都盯上了奶茶市场这块蛋糕,甚至农夫山泉都出了奶茶,而奈雪的茶、喜茶、蜜雪冰城等当红品牌都在为谁是“奶茶第一股”较劲。这种情况下,最早上市的老一代“奶茶第一股”香飘飘却显得有些寂寥。

其实,从品牌知名度上看香飘飘并不差,多年积累的渠道优势同样不弱,但似乎它很难打动资本市场,股价在谷底已经徘徊了一段时间,这背后的原因在哪里?相比其他估值高企的消费品牌,比如同样依靠大单品和谋求多元化的卫龙辣条,对香飘飘又有哪些借鉴意义?让我们往下看。

奶茶江湖变幻,香飘飘固守“根据地”

我们首先来看一下香飘飘的基本盘,也就是传统的固体冲泡奶茶部分。

总体业绩上,截至2021年前三季度,香飘飘总营收为19.74亿元,同比增长4.29%;净利润大概为3939.55万元,同比下降11.45%,扣非净利润亏损2266.41万元。其中,冲泡类产品营收为14.12亿元,占比71.52%,仍然是绝对的主力。

虽然比去年三季度的业绩表现有所好转,但总体上还是不理想,而仍是营收主力的冲泡类产品,自然要把业绩疲软的锅好好背起来。

开头我们提到,奶茶市场貌似挺繁荣,其实主要围绕在现制奶茶行业,而香飘飘的主打产品则是冲泡类。虽然喝到嘴里都是奶茶,味道相似,市场前景却大相径庭。

智研咨询数据显示,2016-2020年中国现制奶茶行业市场规模增长率一直稳定在20%以上,2020年规模已达到1136亿元。相比之下,2014-2020年固体奶茶行业年复合增长率仅为5.29%,增幅相对平缓,2020年其市场规模为48.9亿元,远落后于前者。

即便“年销3亿杯”香飘飘已在冲泡奶茶界一家独大,面对这样的市场态势,也给人一种“矬子里面拔高个”的感觉。而资本热衷追逐奈雪的茶、喜茶等新兴潮品,某种程度上是看中了现制奶茶的市场空间。

香飘飘的内心或许是有些憋屈的,因为论赚钱能力,它的表现甚至更优秀。比如从毛利率来看,2020年香飘飘的销售毛利率为36.20%,净利率9.53%,表现比仍在盈利边缘徘徊的奈雪的茶、喜茶等要好得多。

但是,资本市场上赚钱但不值钱的公司有很多,相当一部分原因在于,赚钱的公司往往发展前景相对固定,失去了市场想象力,而即便一家公司不赚钱,只要有足够的想象空间,一样估值很高,典型的如人工智能、新能源汽车领域的诸多公司。

香飘飘从2012 年到 2020 年,连续9年在杯装冲泡奶茶市场保持市占率第一,天花板已经触手可及。近年来,香飘飘开始继续深入下沉市场,目前其大部分的营收来源于三线以及三线以下的市场。今年以来,其更是提出了“保存量、挖增量”策略,再挖掘下沉市场潜力。同时,为了巩固品牌阵地,香飘飘连续两年签约王俊凯为品牌代言人,努力贴近Z世代消费群体。

当然,目前中国广阔的下沉市场还未到饱和的程度,但无论香飘飘如何深度挖掘,在资本看来,恐怕仍是在原来的一亩三分地上做文章,进而导致吸引力不足。

其实,香飘飘早已经意识到要走出自己的舒适区,近年来其陆续推出液体奶茶兰芳园、果汁茶品牌“MECO 蜜谷”,试图摆脱“香飘飘”这个传统标签,走出多元化之路。

但是,这条路好走吗?资本市场又是什么态度?

新品谋破局,投资者会买账吗?

在2018年7月香飘飘推出现制新品时,资本市场还是激动了一下。毕竟,凭借香飘飘多年积累的销售渠道、品牌以及广阔的市场空间,未来仍然很有想象力。

Meco果汁茶就是承载了香飘飘突破瓶颈,平滑传统冲泡板块季节性波动问题的战略级新品。在诞生之初,向来舍得在营销上下功夫的香飘飘确实也让Meco果汁茶火了一把,开局的势头不错。

这款产品推出一年后,2019年6月,其当年上半年实现营收5.88亿元,占营收比一度超过40%,俨然已成为香飘飘的另一个增长极。

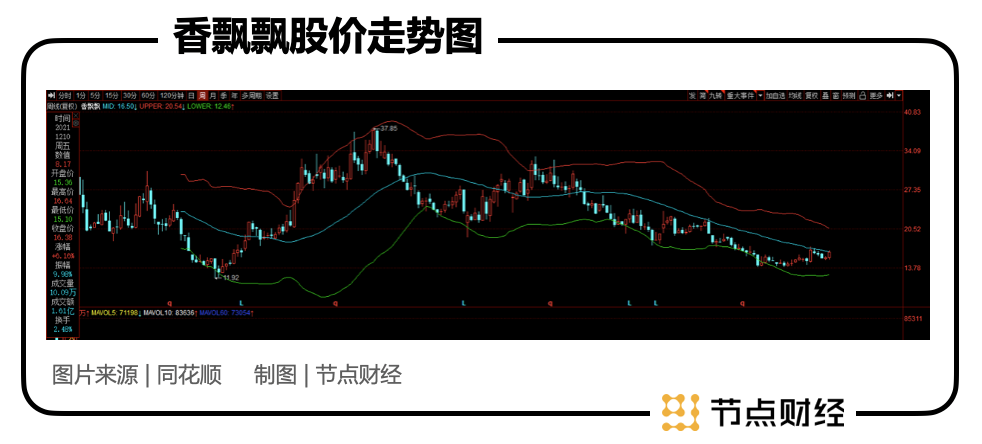

在这段时期,伴随着新品的爆发,可以发现香飘飘的股价也经历了一波相当不错的上涨。从2018年11月至2019年8月,公司总市值翻了一倍多。资本市场愿意给出更高的估值,果汁茶功不可没。

但是,这一景象并未得到持续,Meco果汁茶的营收随后陷入增长困境。面对这种情况,香飘飘开始发力传统的固体冲泡类产品,这一战略转向很像是外围作战受挫后回归后方根据地。

数据上即饮类产品的收缩更为直观,截至2021年上半年,这一板块的营收为4.12亿元,相比两年前同期不仅没有增长,反而减少了一亿多。

作为被香飘飘以及资本市场寄予厚望的即饮类产品,Meco果汁茶等产品后续乏力的原因,当然有疫情方面的影响,但进入2021年后,其增长仍未能再现当年的势头。

比如2021年上半年,香飘飘冲泡产品的营收是6.60 亿元,同比增长20.06%,而核心95城的果汁茶产品营收为2.51 亿元,同比增长仅10.05%,新品的增速仍是有差距。

那么,香飘飘的即饮类开拓之路为什么遇挫呢?这里面的核心问题在营销渠道上。

虽然固体冲泡和即饮喝到嘴里都是饮料,走的却是完全不同的营销渠道,这一点香飘飘在与投资者交流中也多次提到。传统的香飘飘冲泡奶茶可以摆在超市里和卫龙辣条等零食一起卖,即饮类的果汁茶显然不能这么搞。

图片来源:节点财经

图片来源:节点财经香飘飘的销售渠道虽然经营多年,但长期走的是固体冲泡类产品,在即饮类产品的销售渠道搭建上,香飘飘准备的并不够充分。

比如即饮类产品天然对冰柜极为依赖,而长期做热奶茶的惯性,一度让公司对冷柜的投入不足,导致发展遇阻,而疫情爆发后,又延迟了渠道的铺设,导致营收增长放缓。

此外,在产品定位上,即饮类产品更侧重于一、二线城市的消费人群,而传统的固体冲泡奶茶的主要消费对象是三线甚至更低的城市以及学生群体。对于自己不熟悉的产品要如何保持销售增长,在冲泡奶茶界“满身武艺”的香飘飘似乎还没找到好的突破口。

伴随着即饮类奶茶产品的增长陷入停滞,香飘飘的股价也进入下跌通道,从2019年8月的高点至今跌幅已超过50%。在资本市场的眼中,香飘飘似乎又回到了原来的样子,而随着奈雪的茶、喜茶、蜜雪冰城等品牌的崛起,想要在即饮市场取得突破的难度似乎更大了。

那么,香飘飘还有什么值得努力的方向吗?我们可以将目光从奶茶市场抽离出来,放在整个食品消费谱系中寻找可以参考的对象,比如同样让人很难管住嘴的辣条。

奶茶的香,卫龙的辣,估值的差距需正视

作为辣条龙头,卫龙食品在今年冲击港股IPO,据市场预测其估值大概在700亿左右,超过了洽洽食品、盐津铺子、三只松鼠等零食公司的市值总和。

可能很多人觉得香飘飘和卫龙食品没有可比性,一个卖辣条,一个卖奶茶,不搭界,而且两家公司的发展空间、营收水平等都有不小的差别。其实,辣条和奶茶,同属合法上瘾性食品的一种,更进一步来说,从两家公司在彼此行业内的处境以及估值等方面,700亿的卫龙仍值得70亿的香飘飘审视一番。

从行业地位来看,卫龙作为辣条龙头,年卖18万吨,同样非常依赖大单品,其大部分的营收都离不开经典的大面筋,而这一点也同样引来不少吐槽。为了改变这种状况,近年来卫龙也在搞多元化,推出了干脆面、魔芋等产品,但这些产品同样没有在竞品中取得领先。

从布局上来看,卫龙和香飘飘一样“接地气”,低线城市是营收的主力军,而且未来也在深耕低线城市市场,这似乎和香飘飘也是不谋而合。

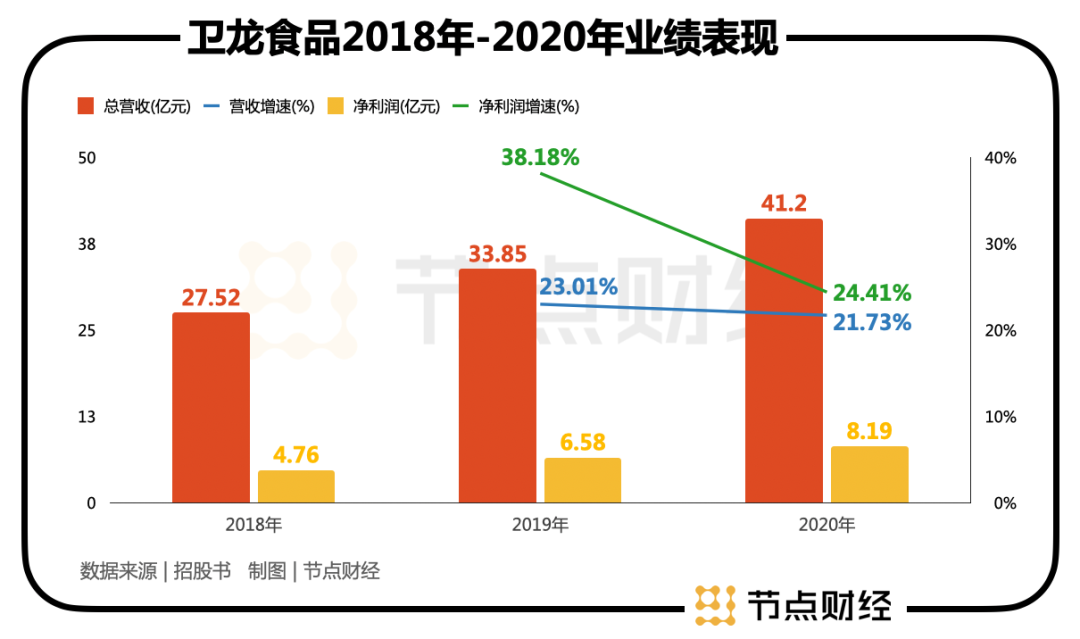

从业绩数据来看,卫龙的营收在2020年为41.2亿元,相比前面提到的其他休闲食品厂家如恰恰、盐津铺子、三只松鼠等都有一定的差距。但同期卫龙的净利润却是最高的,毛利率同样不低。综上分析,从产品的“嘴瘾”特性、品牌地位、渠道布局、毛利率水平等各个方面来看,卫龙和香飘飘都有相似性。

但是,赚钱又值钱,这是卫龙目前的状态,香飘飘却只做到了赚钱,而且有明显的季节性。

卫龙之所以值钱,一方面在于辣条市场增长空间很大,智研咨询相关显示,2019年辣条行业市场规模为651亿元,到2026年有望达到949亿元。

此外,卫龙的业绩增速同样不错。2018年至2020年,卫龙总收入分别为27.52亿元、33.85亿元及41.2亿元,净利润分别为4.76亿元、6.58亿元和8.19亿元。2019年和2020年的营收同比增长分别为23.01%、21.73%,净利润同比增长38.18%、24.41%。

相比下来,香飘飘无论从市场空间,还是增长速度,都有些相形见绌。固体冲饮的市场做的再好,盘子的规模终究有限,对香飘飘最重要的,还是找到规模更大的市场,结合自己现有的优势开辟一片新天地。

即饮类产品曾经是这个希望,但前面已经分析过其中的困境。目前,新式茶饮得到资本热捧,香飘飘想要再分一杯羹,面临的市场挤压越来越大。

目前,香飘飘在深耕传统市场,坚守根据地的同时,又选择了新的目标领域,即轻食代餐等泛冲泡领域,比如推出Joyko”代餐谷物麦片和代餐奶昔产品等。随着健康饮食理念的增长,据欧睿国际数据预计,2022年中国轻食代餐市场将达到1200亿元。

轻食市场的空间并不低于即饮类市场,如果香飘飘能够在这一领域做出名堂,资本市场对其估值也将发生改变。不过,风口之下,这一市场的竞争同样激烈,而此类产品目前在香飘飘总营收中的占比仍然偏小。

好在,方向是靠谱的,至于能不能把握住,就要看香飘飘的能力和决心了。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。