原标题:2022房企收并购再起,优质资产插标 来源:蓝鲸财经

今年开年,房地产行业便迎来收并购大潮,包括蓝光发展、雅居乐在内的等多家房企宣布出售旗下资产,华润万象生活宣布将禹洲物业、中南服务收入囊中。

1月25日消息,媒体报道称,世茂集团拟出售36个合计报价超771亿元的项目,剔除通过抵押等已用掉的融资额度,最多或可回款236亿元。

上述拟出售项目中不乏上海核心位置的商办、深圳地标项目世茂龙岗国际中心等核心资源。

一位业内人士向蓝鲸房产表示,2022年房地产行业收并购市场热度相较2021年有过之无不及,“去年一些舍不得卖的优质资产,今年不卖不行了。”

2021年,出于自身流动性偏紧等因素,多家房企将旗下资产“摆上货架”以回笼资金缓解现金流压力,收并购市场重返活跃。

2021成交7宗百亿大单

交易总额重返疫前水平

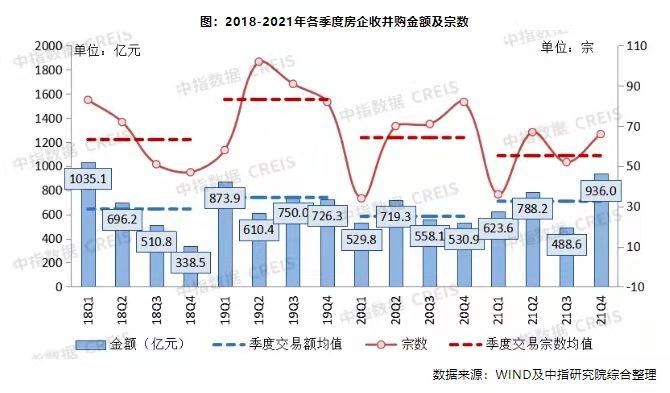

据中指院发布的数据,2021年,境内房地产公司作为买方涉及的交易金额同比增长21.3%约2836.4亿元,完成收并购宗数则同比下降14.0%至约221宗。

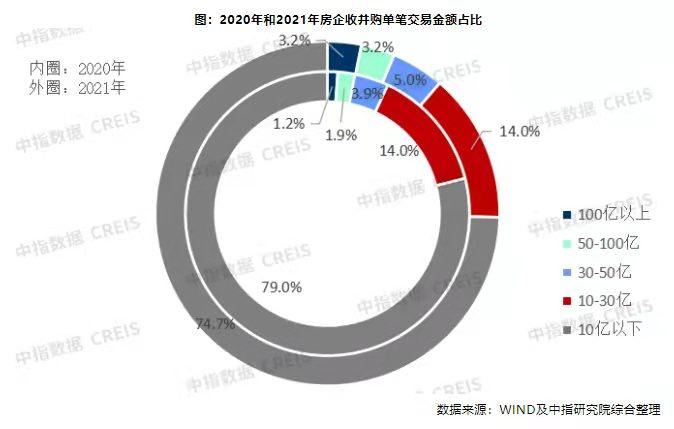

上述交易金额与完成宗数“不对称”变化意味着交易标的平均成交额的增加。数据显示,2021年行业收并购平均单笔交易金额12.8亿元,较2020年增长41.1%。

此外,2021全年有7宗单笔交易金额超过100亿的大宗交易,较2020年增加4宗,如佳兆业集团130亿元收购泓达投资100%股权,融创中国125.53亿元收购武汉中央商务区100%股权。

分季度来看,去年四季度行业收并购交易金额达到全年峰值,为936.0亿元,季度内总交易宗数为66宗,且有3笔百亿以上交易,收并购市场较为活跃。

此外,值得一提的是,从近十年的数据来看,房企收并购金额和土地成交楼面均价呈现出同趋势波动现象,当土地市场价格升高时,房企选择收并购方式拿地的力度就有增大趋势,如2021年二季度全国300城成交楼面均价超7000元/平方米,房企收并购金额也达到当年较高位。

标的仍以地产为主

物业交易占比超两成

从并购标的类型来看,2021年房企收并购标的仍然聚焦地产主业,通过收并购补充优质房地产开发资产、快速布局新城市和新区域,行业整合力度进一步加大。

据中指院的数据,2021年份房企收并购中,房地产开发交易宗数占比达56.6%。

同时,物业收并购力度持续加大,占比较去年提升1.4个百分点至22.7%。其中,碧桂园斥资超150亿收购富力物业、花样年物业及蓝光嘉宝股权。

商业收并购方面,2021年房企在该领域的收并购宗数22宗,占比8%,与去年基本持平。

值得注意的是,从并购标的类型来看,除房地产开发、商业有所下降外,其他收并购标的都有所增长。

土地资源拓展方面,在金融严监管的背景下,百强房企的投资策略趋向谨慎,主要围绕一二线城市、长三角进行布局。

据中指院数据,2021年房企收并购拿地金额前十城市中除盐城和湖州外其余均为一二线城市;拿地面积前十城市中有兰州和南宁等5个二线城市。

年内,长三角城市土地热度持续升温,并购前十城市中,苏州、湖州分别位列拿地金额与拿地面积前十城市首位;南京、宁波上榜拿地面积前十城市。

国央企成接盘对象

部分企业核心资产或摆上货架

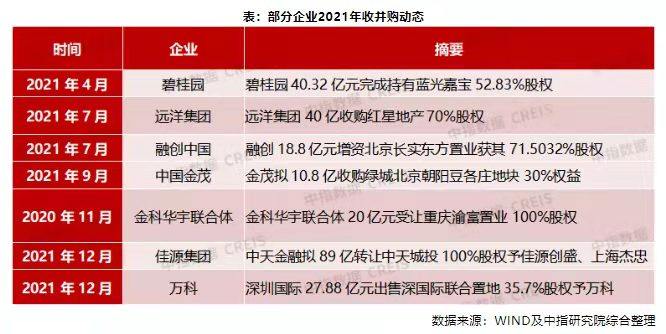

2021年,部分房企出现债务违约,加之融资监管趋严,房企收并购数量有所增加,全年共有126家房企参与。财务较为稳健的头部优质房企和国企、央企优势开始显现,收并购力度强势。

据中指院数据,2021年百强TOP30房企收并购金额和宗数占比均为12.7%。融创、碧桂园、金茂等头部房企热衷收并购,其中碧桂园、金茂连续两年位列收并购金额前15;远洋、建发等国企、央企受益于融资成本低等优势,积极补充优质资产,收并购金额较高。

不少头部房企继续通过收并购巩固多元化成果。

碧桂园2021年近10宗收并购标的物涉及领域较为多元,包括地产开发、物业、商业等,在拓宽利润来源的同时增强业务的协同性。

远洋、金茂等企业则通过收并购优质公司和项目,扩充土地储备。如远洋集团40亿收购红星地产70%股权;金茂拟10.8亿收购绿城北京朝阳豆各庄地块30%权益。

中指研究院企业事业部负责人刘水认为,在金融严监管和支持收并购相关政策背景下,行业集中度将进一步提高,2022年房地产收并购将主要呈现三大特征:收并购将更加谨慎;优质项目成重要方向,国央企收并购增加;物业收并购继续提升,商业并购将以提质为主。

一方面,随着随着“三道红线”等政策的实施,短期内触线房企存在一定的资金压力,在优选项目及资产包的前提下,收并购或将更加谨慎。另一方面,政策上趋向支持优质房企兼并收购出险和困难的大型房企优质项目。2021年12月底,相关部门发布《关于做好重点房地产企业风险处置项目并购金融服务的通知》。

此外,从2021年收并购行情来看,物业企业扩规模仍是重点未来行业收并购将进一步加速;随着商业地产逐步进入存量市场,以及线上商业模式的冲击,商业并购将更加重质不重量,优质商业资产的争夺仍将持续。