编辑/周新旸

中金公司对中概股回归对港股流动性影响及中概股回归之路做出最新的沙盘预演和分析研究。

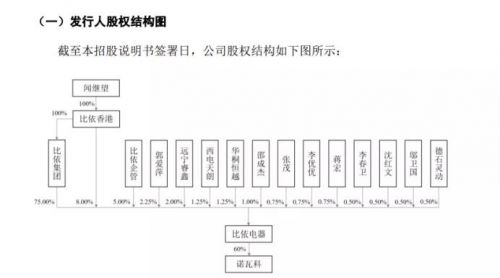

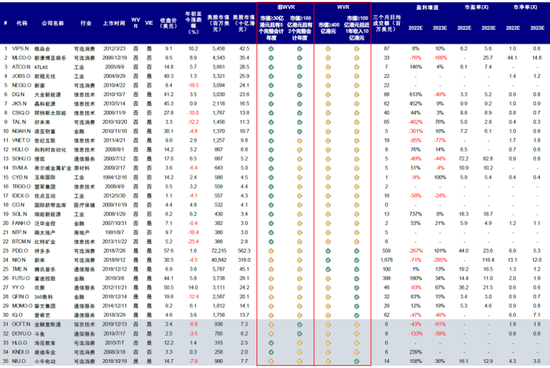

他们认为中概回归对港股流动性供需的影响有新增融资和潜在减持两个层面;筛选出60家或在未来三年内满足二次上市条件回归港股的公司,下图将有详细列出。

按规模与节奏测算的潜在回归股

根据港交所最新修订规则并结合当前数据,他们筛选出60家公司或在未来3年内满足二次上市条件回归港股,包括35家当前已符合条件的公司;

25家公司可能在未来3-5年内满足条件;

余下197家公司目前看依然存在较大差异,不过其合计市值占比仅有9%左右,整体占比不大。

需要提示的是,上述对通过次上市的筛选主要从港交所规则的实操性出发,但实际上一些有能力的头部公司可能直接选择双重主要上市,但并不改变他们的测算结果。

从融资规模看,参照已回归公司不同市值的平均新发股份比例计算,中金估算新增融资规模预计在1,800亿港元左右,年均新增600亿港币,相当于港股2021年全年IPO融资规模(3,330亿港元)的18%,并不算很高。

流程上,正常情况下,二次上市从提交A1至上市挂牌平均约50个工作日。不过由于当前港股IPO排队公司已有约150家,中概股回归的实际节奏也可能受制于港交所的处理能力。

对港股流动性供需的影响有新增融资和潜在减持两个层面

投资者普遍关心中概股回归是否会对港股流动性造成压力,这里涉及到两个层面:一是新增融资,正常情况下,上文测算的年均600亿港元新发融资规模(相当于港股2021全年IPO融资规模的18%)不算很大,但发行节奏存在变数;

二是潜在海外投资者减持。在未来面临潜在摘牌的极端情形下,有可能会因此损失部分海外投资者,例如那些只能纳入美国上市股份的海外ETF基金、又或者一部分对投资区域、税率、交易工具等有较多限制的海外投资者等。

不过,除了比较确定的ETF外,其他部分投资者涉及到主观意愿等因素判断难以做到精准的估算。

中金根据主要公司的持股结构粗略匡算潜在减持压力可能在3%左右,相当于年均800亿港元。

需要再次提示的是,这可能只在摘牌或退市的极端情形下才会出现。此外,上述也只是一个静态的估算,更多资金流入、如纳入沪港通投资范围、公司回购等都可以起到流动性上的对冲效果。

而从更长期角度,他们认为更多中概股回归对港股意义重大,将进一步巩固港股市场作为区域金融中心、以及中国“新经济桥头堡”的地位,也将有助于吸引更多资金在香港沉淀。

中概股龙头或受益于头部集中效应

相比美股,尽管港股存在整体市场深度相对不足、成交不够活跃(港股过去一年日均成交1600亿港币、换手率~80%,成交超5000万港币公司仅占13%)、整体估值中枢较低(当前PB<1的公司占比58%)等问题,但港股市场头部更为集中且距离亚洲投资者更近等特点使得头部和优质公司可以获得很多倾斜,因此龙头公司在市场环境和公司基本面较好情况下,其估值和交易换手率并不逊于美股。

不过,须承认的是部分中小市值公司后回归,的确也可能面临成交活跃度不足的一些问题。但中期来看,估值和成交活跃度更多取决公司自身基本面。

从已回归港股的15家公司的案例来看,二次上市后并没有明显改变公司股价和估值走势,甚至换手率也并不亚于美股。正因如此,已回归的二次上市公司已经有相当部分股份转到港股交易。

中概股回归之路是否顺畅,取决于外部不确定性VS内部制度优化

在美上市的中概股公司面对监管的不确定性,为了防患未然,符合条件的公司可能会逐步选择回归香港上市。相比A股,港股在上市条件、周期、资本管制等多方面因素下成为多数公司的首选。

不仅如此,港交所也在持续优化其上市制度,为中概股回归创造更好的环境,较多中概股公司回归已经不存在实质障碍,例如2022年初生效的最新修订不仅降低了二次上市的门槛,对于VIE结构公司主要上市、及海外上市主体摘牌后豁免也做了多项优化。

在回归方式上,相比直接IPO,二次上市优点是时间快门槛低,但缺点是无法纳入沪港通同时也必须保证海外主上市地位不受损,因此中金预计后续双重主要上市也将成为越来越多公司的选择。