原标题:内卷、破发…2022年创新药如何“绝地”求生?

如果从股市表现来形容2021年的创新药行业,跌宕起伏或许是最恰当不过的词。

上半年,受益于疫情带来的资本红利,热钱涌入暂时推缓了高涨的创新药估值回调。创新药企业还沉浸在自我感觉良好的情绪下,但一场暴风雨,已经在逼近;下半年,局势急转直下,创新药行业经历了首次板块性大跌。受流动性变化、海外审批政策担忧以及内卷带来的盈利预期减弱,创新药板块大喜大悲,甚至有报告形容滑向了绝望之谷。

生物医药公司更能体会到这彻骨的寒冷。PD-1从明星靶点到创新药中的悲剧英雄,只用了近五年光景。其临床试验数量将近100项,竞争几乎惨烈。研发内卷,IPO的闸门亦越收越紧,18家生物医药公司被挡在科创板的大门之外。

而成功上市的企业,日子也不好过,上市首日即破发,股价一路下跌。二级市场骤然变冷,生物医药公司也迎来短暂的失意时光。目前医药行业各子板块估值均处于历史平均水平以下,绝大部分已接近底部。

但无论多么疯狂还是悲凉,走进低谷的创新药产业已经在孕育新的爆发。过去一年,一系列改革和技术涌入带来的变化,已经有了明显起色。60款新药上市,国产新药占比达到43%、出海潮、AI新技术带来颠覆传统制药的可能……在此期间,创新药的市场格局亦开始纵横捭阖,悄然分化。

“创新元年”、“第一个阶段已经结束了”——乐观的投资人看好这些“动荡变化”。产业的发展,还需要让子弹再飞一会。经历大起大落的中国创新药,已经行至分流之时。估值回调,行业开始追求极致创新,绝境中的创新药正在寻找新的突破口。

当创新药第一阶段宣告落幕,新的时代开启,如何去审视和应对明年,成为了各家企业和资方亟需思考的问题。

2021年,中国创新药的种种变化,无不与7月份的一份文件密切相关。

7月2日,名为《以临床价值为导向的抗肿瘤药物临床研发指导原则(征求意见稿)》的“横空出世”,引发了业内空前讨论。打击me-worse成为行业共识,“me-too”药物是否受牵连争议颇多,但白纸黑字可确定的是,CDE鼓励企业要给患者带来临床价值创新的方式。

这份重磅文件,给从2015年发展起来的中国创新药画下了一个“分号”。由此,市场的审美也出现了转折。

祥峰投资合伙人袁建伟指出,2015年到2019年之间,行业里的很多创新并不具备真正的原创性,只是快速拿来的成果。在这四五年时间里,“低垂的果实”(low-hanging fruit)唾手可得,一大批创新药企业也相继成立到发展壮大。

当生物医药产业人才、资源、资本发展到一定阶段,行业内卷似乎避无可避。“本土的仿制药企业面临转型,Biotech面临成长,大家都在做新药,可每年的新靶点毕竟是非常有限的,这不可避免地造成了内卷问题。”在中国医药企业家科学家投资家大会上,恒瑞医药董事长孙飘扬一席话道出了创新药的内卷困境。

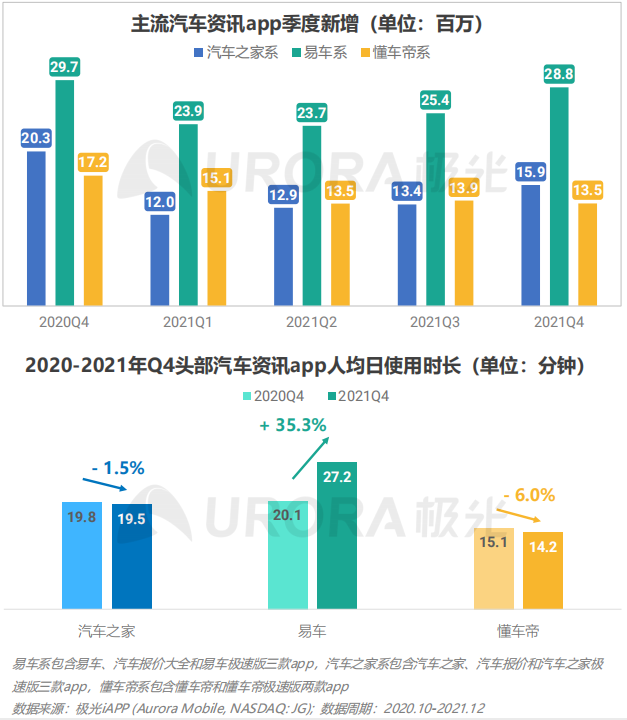

颇为戏剧的是,在2021年国家医保创新药谈判最为激烈的PD-1谈判之日,CDE发布了《中国新药注册临床试验现状年度报告(2020年)》。数据显示,登记临床试验的药物品种的前10位靶点分别为 PD-1、CYP51A1、VEGFR、PD-L1 等,且品种数量分别多达 75项、53项、50项、43 项。其中7个靶点药物品种的适应证超90%占比集中在抗肿瘤领域。

图源:《中国新药注册临床试验现状年度报告(2020年)》

图源:《中国新药注册临床试验现状年度报告(2020年)》内卷已成为当下肿瘤领域的代名词,靶点扎堆、研究同质化更是被广为诟病,为什么药企要一窝蜂地涌向同靶点?“当药企有明星靶点项目,可能就会有投资机构拿着投资意向书找来了。”北京鼎臣医药管理咨询公司创始人史立臣曾这样告诉亿欧大健康。

究其原因,药企和投资机构,需要权衡产出比。而真正的原创新药项目,无异于一场“和上帝的游戏”。目前我国生物医药原创的土壤还不够深厚,基础研究实力和积累尚需时间,药物研发周期长,商业回报率存在诸多不确定性……种种因素,造成了医药行业普遍内卷的现象。

但不可否认的是,在发展初期,“依靠fast follow策略下,工程能力加上临床转化的能力,中国创新药的确发展速度很快。”熊伟铭说道。

2018年前后,众多医药股上市,中国创新药在第一波创新里,尝到了甜头,代表企业包括百济神州、信达生物和君实生物等。此外,依靠“license-in”的企业如再鼎医药,也收割了这个时期的红利。这种纯粹license-in然后在中国做转化的方式,在熊伟铭看来,与当年联想代理IBM的模式很像。

“而当大量上市的企业,它们的产品其实没有那么创新,内卷的局面便出现了,而内卷的结果就是估值回调。”袁建伟说道。只是,这个更像是急拐弯的市场审美伴随着创新药板块急转直下,让众多投资人和企业措手不及。

9月17日,以license-in为主的海和药物科创板IPO被否,是熊伟铭眼中创新药第一阶段落幕的标志事件。

2021年2月,海和药物开启科创板IPO,7月被暂缓审议,9月遭正式否决。在漫长的审议过程中,上交所的问询针针见血:发行人是否具备独立自主的研发能力;股权转让是否合法合规;目前以合作研发与授权引进为主的研发模式是否对自身竞争力造成影响。这直指企业研发能力与技术先进性。

据亿欧大健康统计,2021年全年就有18家生物医药企业IPO终止,高于前两年的总和(2019年4家、2020年5家)。治疗领域市场前景、技术门槛、公司核心技术先进性等重要考量因素,频频出现在问询中。

除了海和生物、吉凯基因、珈创生物3家医药企业是被科创板上市委员会终止审核,其他药企大多在经历问询后,识趣地撤回申请。

科创板IPO的闸门越收越紧,从问询的问题,不难看出科创板也在持续强化拟上市公司的科创属性,让“实质重于形式”。2021年4月,证监会发布修订后的《科创属性评价指引(试行)》,科创属性评价指标变为“4+5”,进一步强化并量化了科创板要求的科技性和创新性。

从技术方面来看,主要包括是否掌握具有自主知识产权的核心技术,核心技术是否权属清晰、是否国内或国际领先、是否成熟或者存在快速迭代的风险。

一边是越来越难闯的科创板,一边是频频破发的港交所。不少在科创板碰壁的企业,转而冲击港股IPO。据瑞恩资本统计,2021年共有 34家医疗健康企业在港交所挂牌上市,26家企业股价至今仍在下跌,其中有企业跌幅超70%。港股生物医药公司成为不少投资者的禁忌之选。

就连一向有新股神话的A股,也难逃破发魔咒。被寄予厚望的百济神州于2021年12月成功登陆科创板,成为全球首家开启“美股+H股+A股”三地上市模式的生物医药企业。然而上市首日,盘中最大跌幅近20%。

“原先开开心心中奖吃大肉,现在是关灯吃面接飞刀。”有股民无奈吐槽道,市场情绪也从之前的“逢新必打”到现在“逢新必破”。据不完全统计,2021年以来,7家生物药企上市首日即破发,最大跌幅超30%。

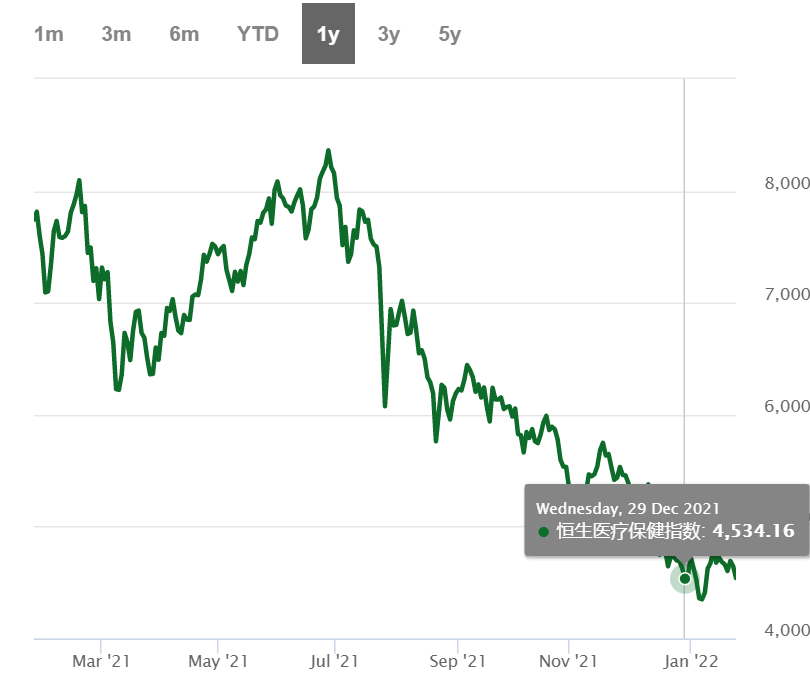

整个医疗健康板块的股价都“跌跌不休”。A股中证500医药卫生指数,由2021年5月17日收盘时的16082最高点下跌至2021年10月28日13260最低点,已跌去2822点。港股恒生医疗保健指数,由2021年6月28日收盘时的8362点下跌至2021年12月29日的4534点,已跌去3828点。

资本的进出,裹挟着生物医药的命运。2021年的末尾,相较于中药的火热,生物医药以近乎惨淡收尾。

然而,与众多“悲观者”不同,袁建伟依旧保持谨慎积极的态度。在他看来,2021年是“创新元年”。即便创新药身处发展的“转折期”,但呼吁真正创新的时代已经拉开帷幕了。

“审美变了。”熊伟铭如此说道,“大家现在必须去真正理解管线的临床价值。”在他看来,对于license-in管线,以及做fast follow的企业而言,凭着估值去融资可能涨不了太多钱了,资本市场现在并不买账。”多年后,当时代改变,再鼎医药也开始从1.0模式跨向3.0模式,强调自主研发和创新。

当市场恢复冷静,高估值开始回调,可以预见的是,投资创新的频率将会有所降低。但袁建伟指出:“这不是因为市场不热了,而是大家变得更加谨慎了。”

他所在的团队已经开始更多关注一级市场上真正创新的机会,且将在公司早期发展中起到补短板等更加重要的作用。“今时早已不同往日,对基金服务者的心态和服务能力提出了更高的要求,不是把钱交给创业者就行了。”而袁建伟把这种投资方式,定义为创新1.5的投资。

而没有赶上第一波创新尾巴的熊伟铭,一踏进医疗投资便是专注下一代创新。只是,每一步都走得战战兢兢。

“我们一直很操心,现在给我的感觉就很像2019年看自动驾驶公司那样。”他说,“作为早期投资人,我们看到了巨大的机会,但市场还处在审美转折期,很多大基金的审美还没有变过来。”

“现在我们看的都是未来三五年之后的市场。”熊伟铭坦言。事实上,坚定地往更早期走已经是多数投资人的共识。熊伟铭笑谈,此前就碰到不少资方跟他们在清华大学里抢项目,其中还有一些是10亿美元的基金,只为了那3000万元的投资。

在这些投资人眼中,一些具备未来前景的新赛道和新技术方向,早已在去年有所冒头。

2021年,ADC、双抗、CAR-T疗法是创新药研发的三大主要方向。其中,中国首款CAR-T产品和首款中国公司自主研发的ADC药物上市,都点燃了行业的热情。一时间,CAR-T“商业化元年”、“ADC元年”等词汇见诸报端。2021年,这些异军突起的赛道,已经大有燎原之势。而透过今年的JPM大会,亦可发现基因和细胞疗法已是各大药企的重要布局之一。

当千军万马挤进同一赛道,一些公司开始专注在这些赛道的新型技术方向。2021年,基因泰克就曾斥资超30亿美元布局同种异体细胞疗法,而新年伊始,BMS同样斥资30亿美元与Century共同开发iSPC衍生的同种异体细胞疗法。

此外,这两年不得不提的,还有因新冠疫情而爆火的mRNA疗法。如果说2020年业内还在观望这一领域,将信将疑,那2021年便是mRNA自证其创收“魅力”的重要时刻。

2021年第三季度,辉瑞实现营收241亿美元,较上年同期增长超130%。其中,靠着新冠疫苗,辉瑞就获得了130亿美元的营收,超过其总营收的一半。而其疫苗板块营收,总共才145.83亿美元。

要知道,曾经的“疫苗之王”13价肺炎疫苗,花了10多年才在去年实现58亿美元的销售额。如不出意外,辉瑞将凭借这款新冠疫苗重回全球制药公司第一宝座。依靠新冠疫苗逆天改命的,还有疫情前一直亏损的BioNTech和Moderna,如今合计市值已超1000亿美元。

而在国内,艾博生物短短一年内就完成了3轮融资,合计融资金额超10亿美元。此外,国内一些巨头,如国药、恒瑞医药、石药、百济神州等也都相继布局mRNA疫苗,而像豪森药业、奥罗生物和云顶新耀等,则选择了license-in海外项目。

事实上,站上风口的mRNA疗法,也带动了其他核酸药物领域(环状RNA疗法、RNAi药物、小激活RNA药物等)的发展。自2021年下半年起,阿斯利康、诺和诺德和赛诺菲等都超30亿美元躬身入局核酸药物领域,而这一波热度,亦正传递到国内。

12月30日,圣诺医药正式在港交所挂牌上市交易,成为中国核酸药物第一股。豪森药业也从Silence引进mRNAi GOLD™平台开发的三个未披露靶点的siRNA药物,总交易金额便高达13亿美元,位列中国license-in项目排行第一。此时,心血管、代谢疾病也首次反超肿瘤成为最重磅交易领域。

从疾病领域来看,创新药在肿瘤领域已经足够扎堆。前路过于拥堵加之资本市场的变化,不少人也开始寻找新的出路。熊伟铭认为,今年可能会是一个百花齐放的局面——抗感染领域、与老龄化相关的心血管领域,以及中枢神经系统药物(CNS)等都是新的方向。

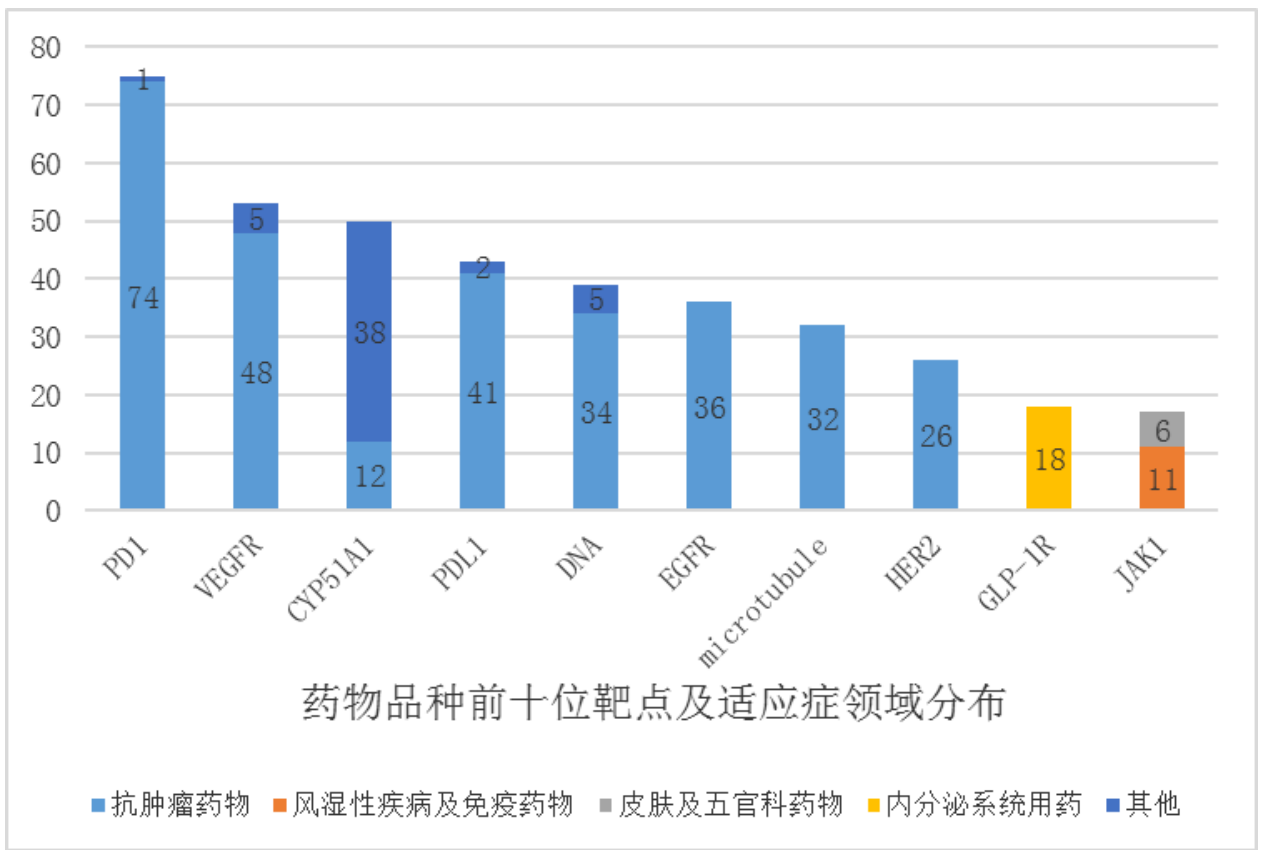

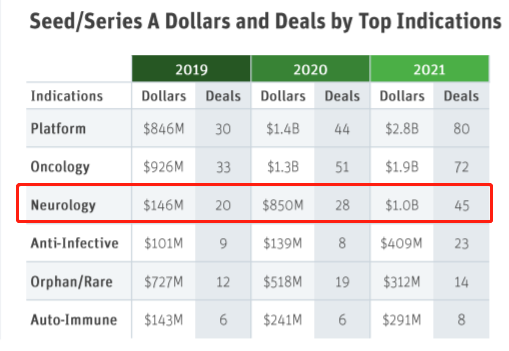

以CNS为例,2021年,渤健的AD新药获批虽然极具争议,但还是鼓舞了海内外更多的药企进入这个领域。据硅谷银行统计,医疗健康领域的种子轮和A轮融资数额在2021年达到79亿美元,其中,神经科学的投入大幅度增加,仅次于平台型公司和肿瘤领域。

图源:硅谷银行报告《Healthcare Investments and Exits》

图源:硅谷银行报告《Healthcare Investments and Exits》目前,随着人工智能和脑科学被列为国家战略科技力量,大有回归之势的CNS药物研发,已经在中国酝酿下一个千亿产业。2021年,恒瑞医药的AD新药也启动临床,正式进入这一被号称是“新药坟墓”的领域。

足够创新的产品,总是交易的香饽饽。2021年,二级市场对创新药的关注重点,也转移至了“出海”上。据统计,2021年,中国创新药license-out的项目就达53个,同比增长120.8%。其中,交易金额排在前两位的分别是荣昌生物和百济神州。

不过,袁建伟指出,商业合作的出海往后会有一个大浪淘沙的过程。“不是所有出海都能成功,这涉及质量和策略的问题。”

在他看来,很多时候,药企出海是为了在一个细分领域或者细分适应症上填补国外空白。“目前来看,这是中国技术在国外市场化的一个初探。一旦打通了,就会形成机制。”

除了商业交易外,去年国产创新药也相继到海外布局全球临床和申报FDA。据西南证券统计,国内有2个创新药获得FDA批准上市,另有10个处于NDA/BLA阶段。“实际上,我们从硬件和软件上已经能够开始和国际去做对接了。”袁建伟说。

只是,有人欢喜有人忧。康弘药业因康柏西普眼用注射液停止全球多中心临床试验失败,13亿研发费打了水漂,股价腰斩。同样的,还有万春药业的普那布林,因在FDA上市遭拒股价暴跌了60%。

康弘药业将临床失败的原因主要归结在新冠疫情的影响,而对于万春药业,业内更多是认为其原因在于对海外审批规则的不了解。但成败乃是兵家常态,即便出海热情高涨,发展数年的国产创新药仍需要摸索。

而当创新药企在海外“神仙打架”,国内市场同样热闹非凡。从去年下半年开始,不少业内人士嗅到了“收购并购潮”来临前夕的气息。

当创新药企喷薄涌现,资本热钱入场,加速了创新药内卷,如今的环境已经不足以使每一家药企都能如愿成长为biopharma。而在这一过程中,理念、战略和体制机制的配合,便决定了这些身处十字路口的药企,能否找到属于自己的路。

当创新性足够的一方需要弥补商业化短板,临床开发和商业化销售具有规模优势的一方渴求创新,截至2021年12月,国内药企之间合作的项目达到了115个,按照交易金额来看,位列前排的为信诺维、中国抗体与云顶新耀的项目,劲方医药与信达生物的交易,天境生物与济川药业的交易。

而在这些参与合作的企业中,“医药一哥”恒瑞医药赚足了眼球。因为在过往上市20多年中,恒瑞医药留给人的印象总是闷头研发,鲜少并购。而当集采和PD-1销售不佳带来业绩下滑,股价近乎腰斩时,恒瑞医药也不得不紧跟形势谋变。

不少业内人士都感慨,日益增多的合作是反内卷的途径,而随着研发资源加速整合,中国创新药也会走上美国那条收购并购的老路。袁建伟指出,早期传统医药企业在追逐利润上存在仿制药的路径依赖。这其实给了信达、百济这样的企业很多机会,它们在传统药企还没有找到新的突破口时,找到了资本原始积累的方法论,然后借助2015-2020年的第一波创新机会,从biotech变成了biopharma。而现在,它们正在通过一系列对外合作来打通国内和国际市场体系,使自己能融入到这一群体当中。

“这实际上是规律发展的必然结果。”他说道。“传统大药企缺乏创新的基因,这是他们自身决定的。”而在熊伟铭看来,由于现下好的创新标的不多,“得再养三年。”他说,“现在小规模的收购并购时有发生,但像百济神州这种企业也还未见去收购小的创新药企。”

如今,新的一年已经开启。

对于一些投资人来说,他们甚至欣喜于过去创新药板块“整段垮掉”的变化。“对于关注创新本质投资的人而言,这是好事。”袁建伟说道。和熊伟铭一样,他们认为“越创新本应越便宜。”

而在这样的过渡期,身处其中的创新药企,各自也在面临前路上的不同挑战。

究其原因,一方面是资方对整个创新投资的挑剔程度、精细程度、专业程度越来越高;另一方面,在创新1.5时代的背景下,很多创新企业都是以比较高的估值完成融资,到了明年乃至后年,他们需要用产品线进度和业绩兑现估值。

事实上,国内创新药的这种局面,在一些业内人士看来跟美国七八十年代的新药发展状态差不多。熊伟铭表示,现在最早一帮出来创业的都是教授,工业界出来做创新的人还不多。他认为这个状态还得持续一段时间。

等到产业转化、创新转化链条成熟,中国将会形成一个良好的biotech发展生态。届时,biotech也会培养出中国最好的一批职业经理人。袁建伟认为,这个时间最多也就需要5至8年的时间。这是与企业成长周期一致的。

他认为,在经历这样的一个医药创新周期之后(医药创新1.5 从早期研发到后续产品上市要经历5-8年时间),这些人会更加成熟,会形成互相协作的一个群体。“他们会创造医药创新2.0的历史,这是非常值得期待的。”