来源: 市值观察(ID:shizhiguancha)

迫在眉睫的电动车减负之路。

寒冬来袭,电动车电池依旧“伤不起”,续航里程被“冻”掉30%至50%,都是普遍现象。

而且有数据显示,电动车在低温环境下的充电时长甚至要增加七成。虽然新能源汽车的渗透率已经快速接近20%,但对于庞大的电动车车主来说,里程焦虑一直是挥之不去的“心病”。

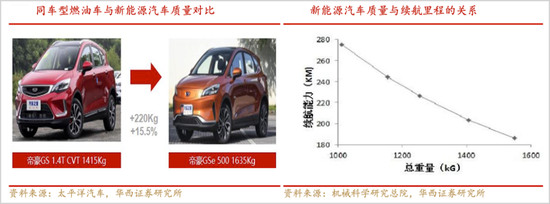

根据权威机构测试,纯电动汽车重量每降低10kg,续航里程可增加2.5km。体重降低,续航升级,追求轻量化已经是新能源车企不得不研习的“必修课”。

新能源车“减负”

“体重”一直是我国新能源汽车不能承受之重。

汽车电动化的过程中,电池、电机、电控“三电”取代了传统燃油车的动力系统,但整车重量也随之增加。比如吉利旗下同类型的帝豪GS,电车反而增重了220KG。

而在智能化网联化的趋势下,电动车增配了大量智能化设备,芯片、雷达、高清摄像头以及数据传输的线束等,都给电动车的“体重”增加了不小的负担。

国家先进轨道交通装备创新中心就认为,我国汽车轻量化严重落后于欧美。

对标国外产品,我国电动乘用车普遍偏重10%-30%,电动商用车普遍偏重10%-15%,这些负担一直在挤压汽车的续航里程。

国家政策层面已经开始着重发力,国务院印发的《中国制造2025》中就指出,轻量化技术是汽车的重点突破方向。

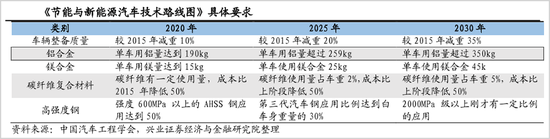

《节能与新能源汽车技术路线图》则对汽车轻量化制订了明确的路线图。其中,新能源汽车的“减负”任务最重——2025年,整车质量比2015年减重20%,2030年减重35%。因此,轻量化是新能源汽车零部件的主攻技术路线之一。

“变轻了”的电动车,续航能力加强,缓解里程焦虑的同时减少碳排放。轻量化技术的应用,还有利于减少制动距离,节省动能,亦有利于减轻噪音。

根据厦门锋元机械测算,随着新能车的爆发式增长,未来3年汽车轻量化材料的市场规模将快速提升至350亿元。

在节能减排压力和新能源汽车性能提升需求的双重推动下,汽车轻量化正在加速。

轻量化三大方向

01铝合金,首选材料

铝合金在汽车轻量化的进程中功不可没。

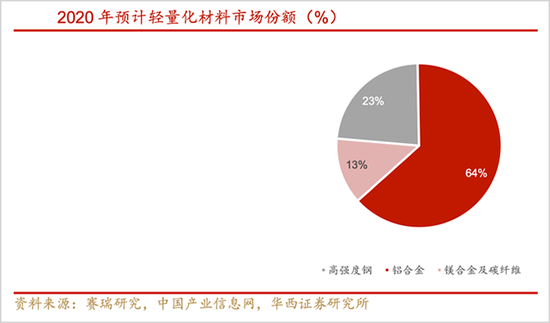

考虑到技术成熟度以及成本优势,铝合金和高强度钢仍然是汽车轻量化的首选。两者合计占据了85%以上的市场,而铝合金占比接近65%。

特斯拉、蔚来等车企都采用大量的铝合金,以降低车身重量。受益于全铝车身,相比传统钢制车身蔚来ES8减重40%,车身重量仅有335kg。ES8全车用铝率高达95.8%,全球最高。

由于铝合金材料的优点,其在车门、引擎盖、尾板渗透率不断提升。而电池是电动车最为核心的部件,也是新能源车替代燃油车过程中的纯增量部件,凭借优秀的性价比,铝电池盒是动力电池的首选。

根据机构预测,仅是新能源汽车核心部件——底盘的轻量化,其增速就高达6年6倍,市场规模将由2019年的46亿元上升至2025年的320亿元;而铝电池盒、副车架市场规模将极速扩容至180亿元、75亿元,CAGR分别为31%和55%。

轻量化进程中,单车用铝量将从2020年的190KG,提升至2025年的259KG,2030年达到350KG。

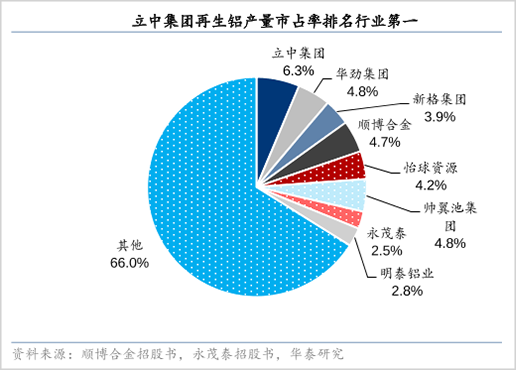

广阔的前景吸引了多家企业进驻,立中集团是我国最大的中间合金生产企业之一,业务涉及中间合金新材料、铸造铝合金及铝合金车轮,是业内唯一一家拥有熔炼设备、再生铸造铝合金、功能中间合金、车轮模具、车轮设计生产以及数字信息化应用的完整产业链的公司。

公司在三大细分领域均为行业顶尖,中间合金产能 (7万吨/年) 问鼎全球;再生铸造铝合金 (120万吨/年) 位居国内首位;铝合金车轮年出产量为1845万只,排在国内第二。

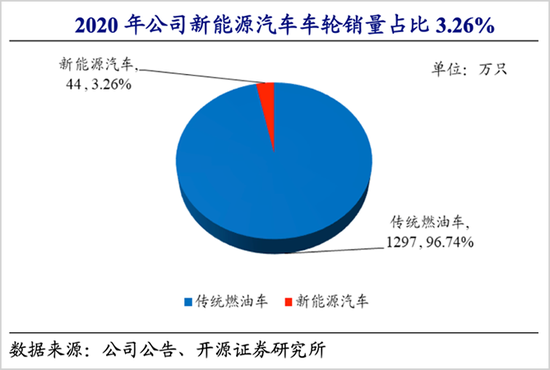

作为公司利润大头,新能源车轮毂在2020年的收入增速高达52.32%,销量达到43.72万只。

开源证券认为,随着铝合金车轮渗透率的提升,未来5年,铝合金车轮总需求将由1.66亿只提升至2.39亿只。考虑到当前立中的车轮销量中新能车占据不到4%,受益于强劲的下游需求,具备较强的业绩弹性。

除了扩产夯实行业地位外,立中集团还将向上游延伸 ,拟投建14.5万吨锂电新材料,其中包括1.8万吨六氟磷酸锂。而中间合金的原料之一就是六氟磷酸锂的辅料。“铝合金+锂电材料”,未来公司将形成双轮驱动的发展格局。

2021前三季度,立中集团实现营收131.04亿元,归母净利润3.37亿元,同比分别增长44.77%和15.90%。

在2021年铝价、硅等原材料大幅上涨的背景下,立中集团业绩依然快速增长,显示出较强的成本和管理控制力。

2022年,上游材料价格触顶,公司盈利将继续回升。产业链协同,多元化布局,有望再造一个新立中。

02镁合金,弹性最大

轻量化材料中,镁合金的用量虽不及铝合金,但增量弹性最大。

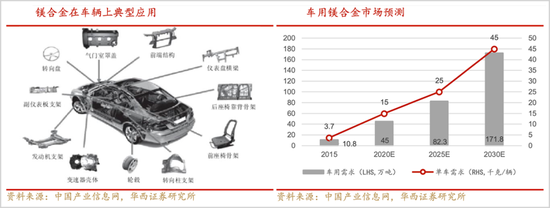

《节能与新能源汽车技术路线图》提出,新能源汽车单车用镁量将从2020年的15kg增长至2030年的45kg,增幅高达2倍,显示出镁合金的增量价值。

不仅密度最低,还更有利于压铸成型,而且稳定性更强,镁合金在汽车轻量化中具有不可替代的作用。

中国产业信息网预测,2020、2025、2030年车用镁合金需求将呈现跃进式增长态势,分别达到45、82.3、171.8万吨,未来十年的增幅接近3倍。

凭借在全球市场超35%的市占率,云海金属是国内最大的镁合金生产商。同时,公司也发力铝合金产品,挤压型铝材产品已向特斯拉、宁德时代供货。

公司公告预计2020全年净利润为5亿元-5.8亿元,增长幅度为1.05倍至1.38倍,远超机构预测的73.59%。

相比竞争对手,云海金属镁合金拥有从开采、冶炼、熔炼、加工铸造到金属再回收的完整产业链; 而且宝钢金属为公司第二大股东,宝钢 金属高级副总裁李长春目前任云海金属总经理。

和宝钢的资源互动,以及全产业链布局,让公司镁合金生产成本比“友商”低了12%。

在原有10万吨原镁和18万吨镁合金的年产能基础上,云海金属不断扩产,继续提升市占率。一方面,和宝钢等成立合资公司,上马30万吨高性能镁基轻合金、15万吨镁合金深加工项目;另一方面,通过收购天津六合镁制品,完成搭建新的汽车轻量化零部件基地。

庞大的规模优势、上下游一体化的全产业链布局,云海金属在镁合金领域的龙头地位将进一步增强。

03碳纤维,最理想的材料

与传统车用金属相比,碳纤维复合材料拥有低密度、高强度、可设计性及耐腐蚀性,堪称汽车轻量化“最为理想”的材料。

蔚来就和德国西格里碳素公司合作,研发碳纤维增强型塑料 (CFRP) 电池外壳,该电池外壳比传统铝或钢制电池外壳轻了40%。不仅高刚性,还比铝的热导率低200倍。车辆减轻一定重量的同时也给换电带来便利。

根据路线图,2020年碳纤维在新能源汽车上要有一定比例的使用,到2030年,占车重的比例要达到5%。

但碳纤维的问题是成本太高,技术壁垒和资本门槛高,目前仅用于豪车、轿跑。高达120-200元/Kg的原料价格,再加上极为复杂的制造工艺,让其在汽车轻量化的进程中遇阻。

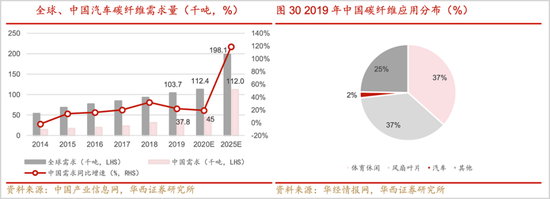

当前全球碳纤维下游应用中,汽车占比不到9%,我国碳纤维用于汽车行业仅有2%,碳纤维航空航天、风电叶片仍是主要使用场景。

汽车用碳纤维还在探索阶段,处于爆发的前夜。因此降低制造成本,是大规模推广的关键抓手。根据国家规划,汽车用碳纤维的成本在2020、2025、2030的每一个阶段要比上一阶段降低50%。测算来看,2025年的成本为60-100元/KG,2030年将降低至30-50元/KG,接近当前铝合金的成本。

随着成本的降低,碳纤维汽车用量会逐步增加,机构预测2025年全球和中国汽车碳纤维需求量将达到19.81和11.2万吨,汽车碳纤维占比增加至5%,用量将达到5600吨。

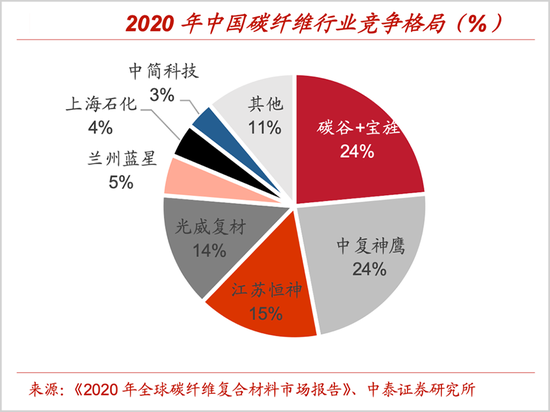

极高的门槛和资金壁垒,导致碳纤维龙头企业优势明显,值得长期关注。

当前,国内碳纤维龙头各具特色,规模最大的是吉林化纤集团,旗下吉林碳谷 (836077,北交所) 和吉林化纤 (000420.SZ,核心子公司为吉林宝旌) ,分别掌握了原丝生产和碳化技术,具备产业协同优势。

陕西化工集团旗下的恒神股份(新三板挂牌) , 号称是国内唯一一家覆盖原丝、碳纤维、上浆剂、织物、液体树脂、粘接剂、预浸料、碳纤维复合材料零件、航空复合材料的企业。

另外,央企序列中,中建材旗下的中复神鹰,已经申请科创板上市;中国石化旗下上海石化(600688.SH) 、中国化工旗下的蓝星集团,拥有上游原材料资源的支持,实力也不容小觑。

民营企业中的光威复材 (300699.SZ) 和中简科技(300777.SZ) ,其产品已经打入航空航天等军工体系,光威复材还是风电巨头维斯塔斯的碳梁主供应商。

汽车用碳纤维虽然还在爆发前夜,但随着技术工艺的提升,有望复制其在风电和军工领域的发展路径。

相比汽车智能化,当前人们对电动车续航能力提升的需求更为强烈,因此汽车轻量化势在必行。下游需求的强劲,顶层政策的助力,产业化进程的加速,铝、镁、碳纤维等轻量化材料的大爆发值得期待。

#免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。