2022年2月25日,理想汽车发布了第四季度及全年财报。财报显示,理想汽车多项指标均有超过市场预期的大幅提升:2021全年理想汽车收入270.1亿元,同比增长185.6%;理想 ONE 的交付量达到90,491辆,同比增长177.4%。

从数据上看,虽然2021年理想汽车亏损同比放大,但结合同样大幅增长的营收和营业费用来看,实际上理想汽车的亏损已经收窄。以此趋势估算,2022年理想汽车或将亏损转正并开始盈利。另外,第四季度的盈利,说明淡旺季因素之外,随着生产规模和销售规模的扩大,理想汽车2021年虽然仍在亏损,但其生存状况正在逐渐好转。

(配图来自Canva可画)

(配图来自Canva可画)2022年能盈利么?

2021年,理想汽车经营亏损10.2亿元,同比增加52%,净亏损3.215亿元,同比增加111.9%。但亏损的另一面,是理想汽车在期末已经扭亏为盈:其第四季度收入106.2亿元,毛利率22.4%为历史最高,处在新能源车企第一梯队,净利润也来到了2.96亿元。

对此,理想汽车创始人李想表示:“我们在大幅增加研发投入和加速销售网络扩张的前提下,第四季度仍然实现了盈利……”这种局面的背后,体现了理想的经营效率在不断提升,具体来说解释有二:

一是新能源汽车市场在扩大。据中国汽车工业协会统计,2021年我国新能源汽车销售完成352.1万辆,同比增长160%;理想汽车在2021年交付90,491辆,同比增长177.4%。

这种整体与局部的相辅相成,不仅意味着消费者对新能源汽车、对新能源车企的接受度不断提高;而且还意味着销量增加后产生的规模效应,使得新能源汽车生产成本和销售成本都在快速下降——从财报中也能看出,虽然理想汽车收入和成本都在提高,但收入增速还是比成本增速要快。

二是毛利率不断上涨,理想的经营现金流增加,抵消了一部分支出负担:2021年一至四季度,理想汽车的毛利率分别为17.3%、18.9%、23.3%和22.4%,整体是向上走的。理想汽车2020年和2021年的变化趋势较为相似,都是前三个季度亏损,最后一季度盈利。究其细节来看,2020年Q4理想汽车虽然净利润为正,但实际上仍在经营亏损,2021年Q4才真正实现了经营盈利。

另一方面从整体来看,毛利润上涨使得理想汽车全年亏损相对收窄。2021年,理想汽车在整体毛利率为21.3%的情况下,收入270.1亿元,同比增长185.6%,而净亏损3.22亿元,同比增长111.9%,亏损幅度由1.6%下降至0.9%。

照此趋势,理想汽车今年或将实现整体盈利,但芯片和电池等上游原材料的短缺,和新车型理想X01未知的市场反响,都在向理想汽车表明,新能源汽车行业仍处在剧烈变动中。

仍有新焦虑

2021财报中,理想汽车更像是做了个简单汇报,却没有对未来进行过多阐述,导致虽然业绩超出预期,毛利率在蔚小理中排名第一,但理想汽车的美股股价却一度跌超5%,究其原因,还在于其未来的不确定性大大降低了其股票的诱惑力,这是理想正在面临的焦虑原因所在。

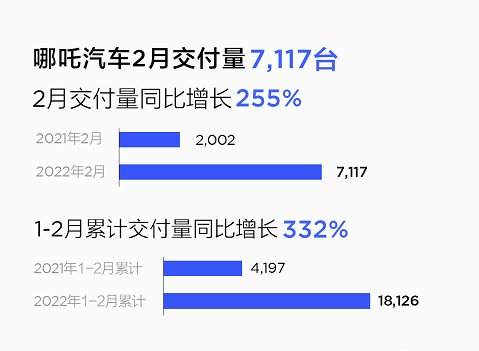

一是焦虑新车型理想X01。和小鹏、蔚来、比亚迪、特斯拉都不同,理想目前旗下仅理想ONE一款车型,其奉行的“一打多”战略也的确取得成效。据估算,2022年第一季度预计交付30000至32000辆理想ONE,同比增长138.5%至154.4%,结合2022年1月已经交付12268辆的成绩,和去年淡旺季转换销售差,这个数字显得较为保守。

靠着理想ONE这款增程动力产品,理想汽车的毛利水平远高于其他新能源车企,但还是坚持推出对整体毛利率可能造成不良影响的纯电车型。但对于既不出海也不搞副业的理想汽车来说,这款将在二季度发布、三季度交付的纯电动SUV,能否成为另一台“理想ONE”还是未知数。

二是焦虑电池,即供应链的分配问题。去年我国新能源汽车销售完成352.1万辆,同比增长1.6倍,但这样旺盛需求的背后,动力电池供不应求的状况愈发凸显。动力电池核心原料电池级碳酸锂的价格已经涨至46.75万元/吨,而一年前的价格仅为5万元/吨,翻了9倍不止。而且从采矿到冶炼,再到加工为电池的生产周期需要时间,因此“电池荒”可能短时间内无法缓解。

在电池紧缺的大背景下,不止理想汽车,对于各个车企来说,布局属于自己的电池产业链都已迫在眉睫。一方面,新能源汽车产量大量增加,电池的供应状况成为决定出货量的重要因素,小鹏和蔚来都曾因动力电池短缺导致延迟交付;另一方面,理想汽车的动力电池虽然由宁德时代独家供应,但实际仍是交付过程的制约因素。

全力加码供应链管理

理想汽车正在焦虑的,实际上是整个行业都在面临的难题。对于这些新能源车企来说,破除焦虑的最好方式,就是维持供应链平衡。截至2021第四季度末,理想汽车现金储备达 501.6 亿元,弹药充足。

可以说,造车新势力的一切行为都只有一个目的:盈利。为了盈利,理想汽车必须开源节流:即提高产量以平摊生产和销售成本,同时通过大额订单和投资的方式加强对产业链的掌控力。

首先是在产业链上的“纵向扩张”,主要表现为扩增产能。有消息称,2021年10月,理想除了在北京预计产能10万台/年的制造基地已经开工外,在常州和重庆也有相应规划。目前来看,产能扩增既能帮助品牌在供应链端获得更大话语权,保障生产和交付又能降本增效,进一步优化成本提高毛利,实现真正盈利。对于“造车新势力”来说,盈利是里程碑。即便是理想,目前也只能实现季度盈利。

其次是强化对产业链关键环节的控制力,主要表现为投资供应链企业。2月24日,欣旺达旗下主营动力电池的子公司,新增多个新能源车企股东,其中就包括理想汽车。在这份增资报告中,理想认购4亿元,持有欣旺达汽车电车3.21%,另有蔚来和小鹏同样出资,分别占股2.01%和3.21%。可以说这次投资,是造车新势力对自身电池供应链体系的整体性布局。

真正的考验即将到来

虽然新能源汽车全球一半的销量在中国,但实际上国内的新能源品牌还略显稚嫩。早期的B端市场中,新能源汽车粗放型发展模式的弊端,被政府高额补贴,和吸收了大量不成熟产品的网约车行业高涨的需求所掩盖,但随着最近补贴退坡和B端需求放缓,这些产品势必被逐渐淘汰。

在价格较高的C端市场中,虽然蔚小理的月销量基本稳定在一万左右,但其中各家主力车型就占了一半:暂且不提旗下仅有一款车型的理想汽车;在小鹏汽车2022年1月交付的12922辆车中,小鹏P7占了51.9%;同期,蔚来汽车总共交付9652辆车,其中蔚来ES6占了54.4%。

需要指出的是,这样的销售成绩是在地盘归属清晰的市场中实现的。理想ONE、小鹏P7和蔚来ES6三款主力车型从定位、价格和驱动方式,都有着非常明显的差别,基本不存在竞争关系,各自站稳品类,稳步提升销量。这背后隐隐体现了各家车企对单一产品的依赖,为追求进一步的增长空间,它们需要走出舒适圈,开发新品,扩增产能,刺激销量。

如今市场风向就在朝此转变,头部品牌在价格区间和车型定位上开始慢慢发生交集:小鹏定位中大型SUV的G9,和理想ONE、蔚来ES6的受众部分重叠;而蔚来ET5,25.8万的起售价也下探到P7、Model3的市场——这些新能源车企开始相互间的初步试探,可以预见,2022年新能源汽车头部品牌之间的产品竞争将愈发激烈。

不过从这个角度来说,包括理想汽车在内,无论是合资品牌还是国产品牌,也都需要经历更激烈的竞争,来真正提高产品力。