去年 7 月,大众集团发布了 NEW AUTO 战略,提出到 2030 年集团将转型成为可持续的软件驱动型移动出行服务提供者。而作为大众集团的中坚力量——大众品牌也发布了 ACCELERATE 战略。

在过去的一年时间里,面对疫情叠加芯片的双重打击,无论是大众集团还是大众品牌都交出了一份亮眼的答卷。在体系能力的支持下,大众的核心业务转型稳步推进。而作为大众在全球最重要的单一市场,大众中国的本地化研发能力也取得了长足的进步。

缺芯困难前,大众护航豪华和电动车

2021 年,全球各大车企都受到芯片供应不足的巨大挑战。作为全球最大的汽车集团之一,大众集团的销量同比下降 6.3%,降至 860 万辆。

尽管销量下滑,但是集团全年销售收入逆势增长 12%,达 2502 亿欧元。未计入特殊项目支出的营业利润较去年实现近翻倍的稳健增长,达 200 亿欧元。未计入特殊项目支出的营业销售回报率也从上一财年的 4.8%增长至 8%。

其中,体量最大的大众品牌乘用车营收达到 761.27 亿欧元,同比上涨 7.1%;营业利润达到 25.03 亿欧元,同比大增 451.32%。

大众能够在销量下滑的情况下,取得销售收入和利润率的快速增长,最主要的原因是大众集团旗下利润率更高的高端车型销量占比出现显著的提升。

分品牌来看,大众品牌乘用车全球交付新车 489.69 万辆,同比下滑 8.1%;奥迪品牌全球交付新车 168.05 万辆,较去年同期微降 0.7%;保时捷品牌全球交付新车 30.19 万辆,同比增长 10.9%;宾利品牌全球交付新车近 1.47 万辆,同比增长 30.8%。

尤其值得一提的是,大众集团电动汽车交付量也呈现出快速提升达到 45.29 万辆,数量实现近翻倍增长。在欧洲市场,大众占据 25%的市场份额,领跑欧洲的电动车市场;而在美国市场,大众以约 7.5% 的市场份额在美国市场位列第二名;在中国市场,大众也交付了 9.27 万辆纯电动车,超过 2020 财年交付量的四倍。

所以,从整体销售情况来看,大众将有限的芯片资源首先用来确保保时捷、宾利以及奥迪这些利润率更高的车型。同时为了保证 NEW AUTO 战略的达成,电动车所需的芯片资源也得到倾斜。

根据大众方面的预估,如果芯片供应危机可以得到缓解, 2022 年大众集团的产品交付量较 2021 年增长 5% 至 10%,销售收入将同比增长 8% 至 13%。营业利润方面,集团的营业销售回报率预计将在 7% 至 8.5% 之间。

NEW AUTO 战略有序推进

NEW AUTO 战略:到 2030 年集团将转型成为可持续的软件驱动型移动出行服务提供者。

当前,在 MEB 平台的帮助下,大众开始向全球市场快速投放电动车车型,在非常短的时间内构建起比较完整的电动车矩阵。不久前刚刚发布的 ID.Buzz 也是收到了比较积极的市场反馈。

但对于 MEB 平台,大众希望这个平台不仅仅用来帮助自己推出新车型,同时更加希望 MEB 可以成为行业标准。对外开放 MEB 平台,意味着大众能够进一步降低成本,摊薄之前的研发投入。而包括福特这样的公司在内,在未来 6 年推出 120 万辆基于 MEB 平台的电动车,将进一步巩固 MEB 平台在全球电动车市场的战略地位。

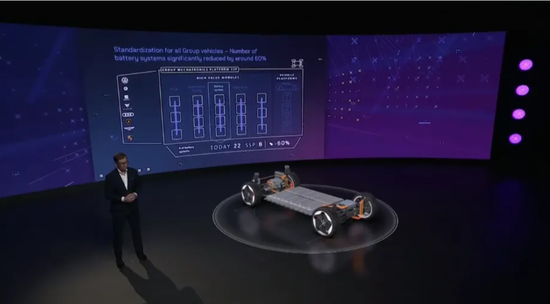

不过,正所谓“猫不会教老虎爬树”。大众在向福特开发 MEB 平台的同时,将更多的精力都投入到了 SSP 平台上。

这个全新的平台会将 MQB、MSB、MLB 三个燃油车平台和 MEB、PPE 两个电动车平台都整合在一起,通过最大程度提升平台的通用性能,来让大众的平台协同效应发挥到最大。SSP 平台上的首款车型 Trinity 将在 2026 年问世。这款车型充电时间大幅缩短、续航里程超 700 公里,并搭载大众汽车集团最先进的软件,在技术上可支持 L4 级自动驾驶。

而为了配合这个 SOP 时间节点,大众一方面投资 8 亿欧元建设专注于开发 SSP 平台的研发中心,另外一方面大众投资 20 亿欧元,在紧邻沃尔夫斯堡主工厂旁建设一座流程优化的 SSP 新工厂。

还有一点不得不提的就是,为了匹配雄心勃勃的电动车计划,大众计划到 2025 年,在全球建成 4.5 万个大功率充电终端。其中在欧洲、中国与美国工厂,大众将和当地的公司合作,在已经投入 1 万个终端的条件下,力求在不到 4 年的时间里完成充电终端的布局。

作为大众转型的急先锋,CARIAD 也在逐渐步入正轨,成为大众在软件定义汽车时代的主要载体。

在自动驾驶/驾驶辅助领域,CARIAD 已经成功整合了 Hella 的摄像头软件业务,并与博世合作开发 L3 级别的自动驾驶技术。2022 年,CARIAD 将通过 OTA 推送包括启用新的全旅程驾驶辅助系统 2.5,即插即充功能,多点路线规划以及升级后的语音控制功能,进一步优化客户的使用体验。这里尤其值得一提的是,通过与 Mobileye 的合作,大众的全旅程驾驶辅助系统技术已经在欧洲市场上处于一个领先的位置。

在移动出行方面,Europcar 的收购相关交易可以在今年 2 季度完成。在这个领域,自动驾驶车队将是整个大众移动出行的亮点。借助于刚刚亮相的 ID.Buzz 以及其所搭载的 ARGO AI 的软件,ID.Buzz 已经在慕尼黑进行自动驾驶功能的道路测试。

在 2023 年,相关测试将拓展到美国市场,而 2025 年,大众将在德国汉堡推出商业化自动驾驶拼车服务,以此实现大众在移动出行行业的自动驾驶技术的全面落地。

中国市场成为大众转型重要支点

NEW AUTO 战略想要顺利达成,中国市场是其中的关键所在。

根据大众的规划,到 2030 年,其将在新能源汽车市场的市场份额提升至和在燃油车市场份额相同的局面。和欧洲以及美国市场相比,中国汽车市场,尤其是电动车市场的竞争更加激烈。虽然新能源汽车细分市场在国内汽车市场中的增长速度最快,但是 100 多款产品同时在售,让整个市场的竞争已呈现白热化的状态。

对于大众来说,强化本土研发能力是确保大众在国内电动车市场竞争力的关键所在。

一方面,随着大众参与到江淮汽车的股改过程中,大众将进一步深化大众(安徽)的研发能力,成为大众能够更好面对国内不断变化以及日趋激烈的市场竞争的关键所在。

当前,大众在国内已经拥有一支超过 6000 人的研发团队。通过更好地解读本地消费者的诉求,帮助大众在燃油车时代占据最大市场份额,在智能电动车时代同样也会成为决胜的关键所在。对于大众中国来说,随着芯片供应的短缺的缓解,不断扩增 ID. 城市展厅及 ID. 代理商,并提供 OTA 远程升级功能,ID. 系列车型在国内市场有望重新恢复到之前高速增长的可能。

另外一方面,在大众全球布局中占有重要地位的 CARIAD 也将持续扩充其在国内的团队。

在不久的将来,CARIAD 团队在中国的人员将在现有 600 名工程师的基础上再翻一番,为软件本地化提供助力。通过 OTA,无论是修复软件的缺陷,并解锁全新的功能,亦或是升级自动驾驶相关能力,一个强大的 CARIAD 团队是成功的关键所在。

最后

2022 年,全球芯片供应短缺有望得到缓解,但是一场不期而遇的俄乌战争又让全球,尤其是欧洲经济的复苏蒙上了一层阴影。

对于大众这样庞大体量的公司来说,转型过程中必然会遇到各种各样的困难和阻力,为了转型而进行的组织架构的调整、人员岗位的重构、大量资本的支出等,都随时会面临反弹和失败的可能。

但是大众如果不转型,不仅会被特斯拉拉开越来越大的距离,甚至还有被其他新势力车企超越的可能。所以这场转型不仅是迪斯个人,更是整个德国大众输不起,也不能输的一场战争。(极客汽车)