过去五年,博通(AVGO0.77%)的股价上涨了近170%,轻松超过了标准普尔500指数90%的涨幅。它的表现也优于德州仪器(TXN0.62%)和恩智浦半导体(NXPI0.43%)等同类芯片制造商。

但随着利率上升和其他宏观经济逆风扰乱科技行业,投资者是否仍应考虑投资博通?让我们回顾一下购买Broadcom的四个理由——以及出售它的一个理由——来做决定。

1.令人印象深刻的收入增长

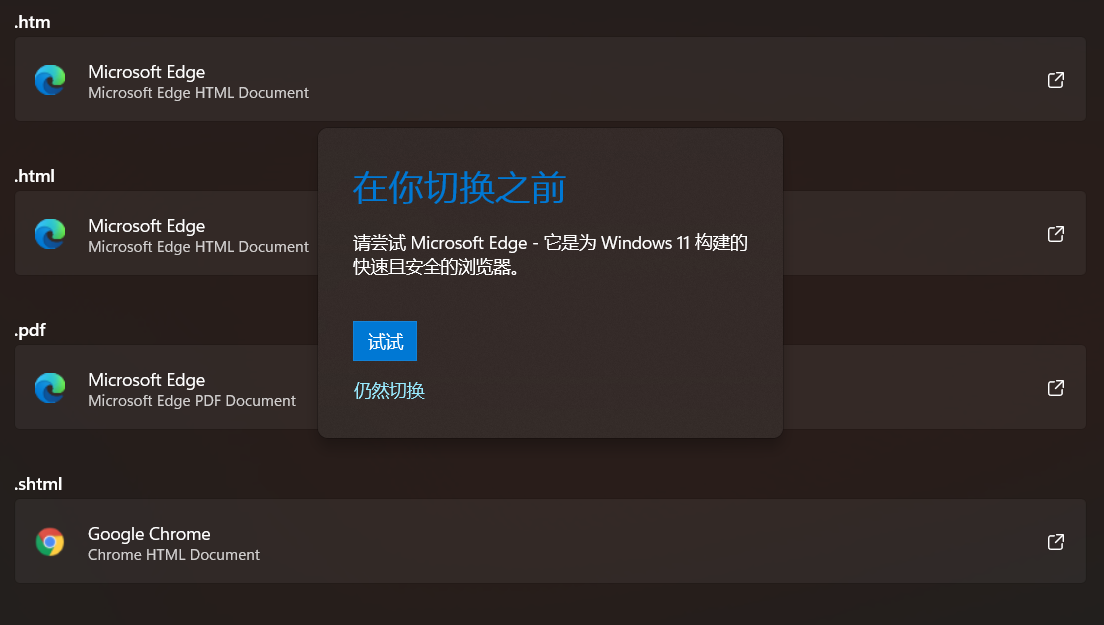

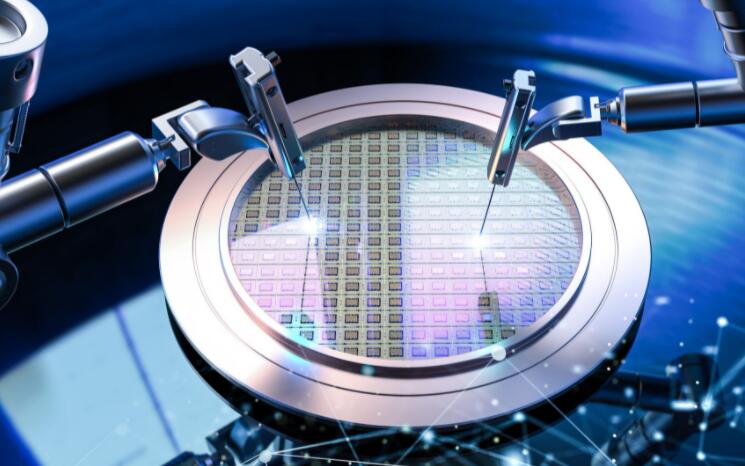

2022年第一季度,博通76%的收入来自其半导体解决方案业务,该业务为数据中心、网络、软件、存储和工业市场销售各种芯片。

剩下的24%来自其较新的基础架构软件业务,该业务是通过收购CATechnologies和赛门铁克的企业安全业务而建立的。

博通本季度收入同比增长16%至77.1亿美元,超出分析师预期1亿美元,连续第六个季度实现两位数增长:

大部分增长是由其半导体业务推动的,该业务在云、数据中心和无线市场上都经历了强劲的需求。苹果(AAPL1.15%)也占博通2021年收入的约20%,因此iPhone、iPad和Mac的强劲销售——它们都使用其无线芯片——可能会产生额外的顺风。

博通预计其第二季度收入将同比增长20%至79亿美元,轻松超过分析师12%的增长预期。

2.扩大利润

根据公认会计原则(GAAP)和非GAAP衡量标准,Broadcom都实现了稳固的盈利,其毛利率和营业利润率在第一季度均同比增长。

然而,其调整后的利息、税项、折旧和摊销前利润(EBITDA)通过消除近期噪音,更好地反映了其长期增长。在过去的一年里,其调整后的EBITDA利润率一直在连续和同比上升:

它将持续扩张归因于利润率更高的芯片的更好组合,以及在全球芯片短缺的情况下其定价能力的增强。该公司预计第二季度调整后的EBITDA利润率为62.5%,但它经常对其利润率指导进行沙包。去年12月,它预测第一季度调整后的EBITDA利润率仅为61.5%。

3.稳定的自由现金流增长

2022年第一季度,博通的自由现金流(FCF)同比增长13%至34亿美元,占其收入的44%。其FCF利润率在过去一年中也轻松保持在40%以上:

相比之下,德州仪器2021年的FCF利润率为34%,而恩智浦半导体在年底的FCF利润率仅为21%。

Broadcom通过回购和分红将其大部分FCF返还给投资者。十多年来,它每年都提高股息,目前支付的远期收益率为2.8%,高于德州仪器2.6%的收益率和恩智浦2%的收益率。

4.估值偏低,前景光明

分析师预计博通今年的收入和每股收益(EPS)将分别增长16%和27%。然而,其股票的预期市盈率仍为17倍,看起来仍然很便宜。

预计德州仪器今年的增长将低于博通,其预期市盈率为20倍。预计恩智浦的增长速度将略低于博通,其预期市盈率为14倍。

博通的低估值、高股息和强劲的增长率都应该使其成为这个充满挑战的市场中有吸引力的避风港。

出售博通的一个原因:周期性放缓

Broadcom的近期增长率看起来令人印象深刻,但它的市盈率较低,因为随着宏观逆风和芯片短缺的解决抑制了市场对新芯片的需求,投资者正准备迎接2023年的周期性放缓。一旦发生这种情况,博通的收入和盈利增长可能会再次减速至个位数水平。

博通的优势胜过劣势

Broadcom的增长在接下来的几个季度可能会放缓,但它之前经历过多次经济衰退。大多数看跌的担忧似乎也融入了其目前的估值。

同时,随着消费电子、汽车、数据中心和工业机器吞噬更多芯片,它将受益于半导体市场的长期增长,随着大型组织扩大其数据中心和网络安全服务,其基础设施软件业务将继续蓬勃发展.

因此,我相信博通对于能够排除近期噪音的长期投资者来说仍然是一项可靠的投资。