中新经纬5月12日电 融创中国12日早间在港交所发布公告称,公司4月陆续到期的4笔美元债优先票据利息,无法在相关宽限期内偿还利息。对此,融创中国向债权人致歉。

来源:港交所网站

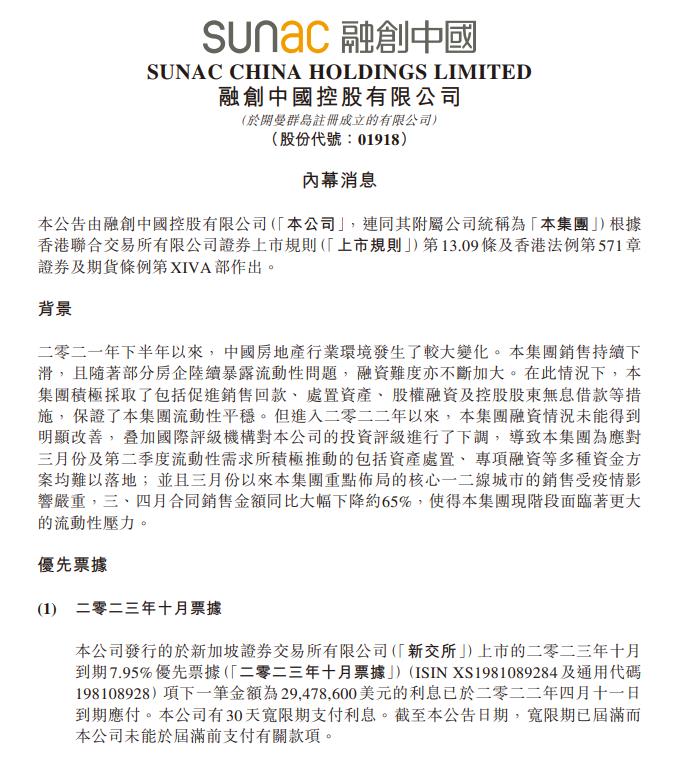

来源:港交所网站融创公告称,由于未在宽限期内支付2023年10月票据到期应付利息,可能将导致2023年10月票据的持有人要求公司立即支付本金和应计利息。截至公告日期,2023年10月票据的未偿还本金为7.416亿美元,而本公司未收到任何关于2023年10月票据持有人就加速还款发出的任何通知。集团预期不会在上述及发行的其他优先票据到期时或在相关宽限期内偿付债务。集团正积极寻求于合理时间范围内与票据持有人协商以达成一致的方式解决相应问题。

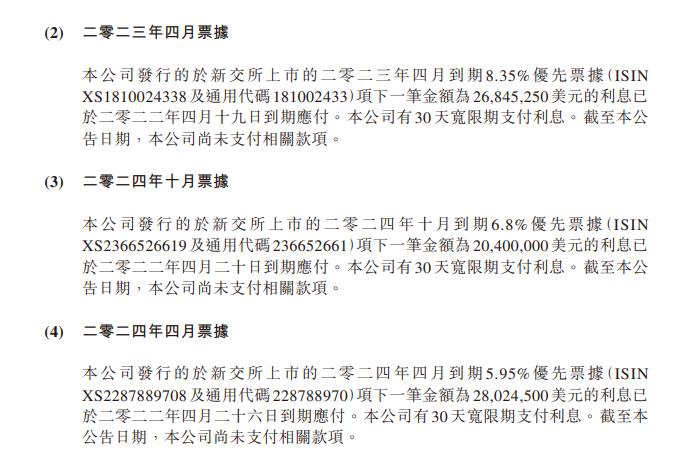

据公告显示,公司另外三笔美元债,分别是在新交所上市的2023年4月到期8.35%优先票据、2024年10月到期6.8%优先票据、2024年4月到期5.95%优先票据,相关利息均于四月下旬到期,且有30天宽限期。

来源:港交所网站

来源:港交所网站融创方面预期,考虑到集团当前阶段性流动资金问题,集团无法保证能如期或在相关宽限期内履行其债务的义务。

融创表示,如果公司未能履行到期债务的义务,且无法及时与债权人达成解决相应问题的方案,可能导致相关债权人要求相关债务的义务加速履行或采取强制行动。集团对于无法保证如期履行债务义务向债权人致以诚挚的歉意,希望债权人给予集团一定的缓冲时间去解决目前阶段性问题,集团将继续尽最大努力采用促进销售回款、处置资产、寻求债务展期及引入战略投资者以提高集团的信用状况等方式解决当前阶段性流动资金问题。

对此,融创表示,2021年下半年以来,中国房地产行业环境发生了较大变化。集团销售持续下滑,且随着部分房企陆续暴露流动性问题,融资难度亦不断加大。

在此情况下,集团采取了包括促进销售回款、处置资产、股权融资及控股股东无息借款等措施。但进入2022年以来,集团融资情况未能得到明显改善,叠加国际评级机构对本公司的投资评级进行了下调,导致集团为应对三月份及第二季度流动性需求所积极推动的包括资产处置、项融资等多种资金方案均难以落地;并且三月份以来本集团重点布局的核心一二线城市的销售受疫情影响严重,三、四月合同销售金额同比大幅下降约65%,使得集团现阶段面临着更大的流动性压力。

从二级市场来看,融创中国尚在停牌。受该消息拖累,港股融创服务股价震荡走低,截至发稿,跌幅超11%,市值跌破100亿港元。(中新经纬APP)

(编辑:冉笑宇)