文 / 三生

出品 / 节点财经

在A股,银行板块是个比较特殊的存在。虽然钱不少赚,业绩也相对稳定,但估值偏偏长期在低位徘徊,让很多股民没有脾气。近年来,银行股更是被列入A股“黑五类”之一,仿佛“鸡肋”。

不过,伴随着2021年以来市场的大幅调整,银行股“稳健”的表现开始得到市场关注,其中又以成长性较好的城市商业银行更为突出。作为扎根新一线城市杭州的城商行,杭州银行(600926.SH)在2021年全国城市商业银行排行榜中位列第六,已经算得细分板块的代表之一。

但是,占据地利的杭州银行并非高枕无忧,大股东减持、太平洋保险“清仓”、监管罚单不断,这些投资者眼中的不稳定因素,都给杭州银行的估值提升之路蒙上了一层阴影。综合杭州银行的财务数据和业务基本面,本文试图解答下列三个问题:

1、大股东易主对杭州银行意味着什么?

2、大额罚单背后杭州银行有多大风险?

3、杭州银行的价值增长空间如何?

/ 01 /

敏感时刻“清仓”是怎么回事?

先看一下杭州银行的基本信息:成立于 1996 年,由原杭州市 33家城市信用社股东、信用联社股东、杭州市财政局等股东共同发起设立。截至2021年末,总资产规模1.46万亿,位居17家上市城商行第6位。

进入2022年之后,围绕杭州银行重要股东变动的问题逐渐凸显,成为投资者关注的焦点之一。

首先是杭州银行原第一大股东澳洲联邦银行大幅减持。据杭州银行5月8日的公告,中国银保监会已经批复,同意杭州城投与杭州交投分别受让澳洲联邦银行持有的公司股份各2.968亿股,分别占公司总股本的5%。本次交易的价格为13.94元/股,转让价总额达82.75亿元。

此次减持前,澳洲联邦银行共持有杭州银行15.57%的股权,一把套现80多亿后,其持股比例降至5.56%。

澳洲联邦银行早在2005年就作为战略投资者进入杭州银行,曾两次参与该行增资扩股,可以说是元老级股东。所以,其大幅减持难免引发市值震动。而且,资本的撤离往往不是孤例,伴随着作为外资代表的澳洲联邦银行萌生退意,作为险资代表的太平洋人寿保险也在行动。

今年2月,太平洋人寿宣布清仓减持其所持的1.17亿股杭州银行股份,减持比例不超过1.99%。而在此之前一年内,太平洋人寿已经先后两次减持。

除太平洋人寿外,去年5月,中国人寿也减持5930万股杭州银行股份,占总股比0.94%。目前,中国人寿还持有杭州银行3.86%的股份。

为什么外资和险资纷纷撤退?是杭州银行自身出现什么大问题了吗?其实投资者不用过于紧张。从外部因素看,澳洲联邦银行近年来持续收缩海外业务,减持并非针对杭州银行。而险资的减持背后,则有着自身业绩的考量,毕竟套现落袋,可以让财报更漂亮一些。

当然,外资和险资“提出分手”,杭州银行也并非毫无槽点。近年来,杭州银行业务快速扩张,资本充足率承压。截至2021年底,其核心一级资本充足率仅为8.43%,同比下降0.1个百分点,且这一数据虽然满足了监管要求,但低于同期行业平均水平的10.78%。

通过股权结构调整,杭州市财政局成为第一大股东,更有能力在补充资本,拓宽存款来源和聚焦本地主营业务等方面,给杭州银行更多资源上的支持。

换个角度说,面对自身的发展瓶颈,杭州银行选择了更靠得住的“娘家人”坐镇。此外,近年来,杭州银行的股东中,国资的色彩变得越来越重。2020年4月,苏州高新、苏高科等国资通过杭州银行的71.6亿元定增,成为新晋股东。

那么,杭州银行在地方国资股东的加持下,就可以在“价值领先”的道路上一往无前了吗?

似乎也没那么容易。

/ 02 /

大额罚单VS价值领先

之所以这么说,可以从杭州银行领到的罚单上找到端倪。

据不完全统计,2020年至今,杭州银行先后9次领到银保监会罚单,累计罚金达1295万元。分开来看,2020年杭州银行被罚440万元,2021年被罚470万元,今年以来被罚385万元。

其中,今年2月25日,因存在贷前调查不尽职,贷款资金被挪用的违法违规行为,杭州银行被银保监会单次罚款300万元,创下了11年来杭州银行的最大罚单纪录。

当然,商业银行被罚在行业内并不奇怪,仅进入5月以来,就已经有9家银行收到百万元级别的罚单。但是,具体到杭州银行,要看清这家银行的基本面,其被罚的情况仍必须有所了解。

从被罚事由分析,“贷款资金被挪用”是杭州银行出现最多的问题,9次被罚出现了8次。其中所涉及的领域则有75%是房地产市场。需要注意的是,在杭州银行的贷款业务中,房地产业占比位列第三,2021年达12%左右。在当前房地产大环境下行的状况下,资产质量与合规风险值得关注。

从杭州银行的贷款不良率上,也能够看出房地产业的问题所带来的冲击。2019年至2021年,房地产业的贷款不良率分别为0.27%、2.79%和2.63%,显著上升。当然,从杭州银行整体的不良率来看,2021年这一数值为0.86%,较去年下降0.21个百分点,优于行业平均水平。

所以,从总体上说,杭州银行的潜在不良风险较小,结合前述国资股东加大保驾护航的力度,其资产质量仍可以得到保障。但是,杭州银行的追求不会仅限于此。根据2021年至2025年的五年发展规划,杭州银行的发展愿景是打造“中国价值领先银行”。

其实,城市商业银行作为区域性银行,其增长规模、盈利能力乃至资产质量,很大程度上由其所在的区域经济环境和信贷需求所决定。从这个角度来说,杭州银行拥有实现这一目标的“地利”之便。杭州作为新一线城市的代表,无论是民营经济的活跃度,还是居民的富裕度,在全国范围内都比较突出。拥有这样的区域优势,对于杭州银行开展各项业务提供了更有想象力的的空间。

此外,杭州银行的“野心”并未局限于杭州一地,而是整个浙江。2015年以来,其在杭州的区域贷款占比自54.8%降至43.5%,浙江其他城市的占比上升至26.9%,整个浙江的占比稳定在70%上下。

这样的发展态势下,杭州银行只要耕耘好浙江这块根据地,其价值的基本盘就不会出现太大的问题。但是,杭州银行“耕耘”的成绩到底怎样?资本市场又是如何看待这只银行股呢?

/ 03 /

机构关注,估值能否再提升?

在众多机构眼中,当下的杭州银行属于“香饽饽”级别。比如5月10日,杭州银行接待了高盛领衔的8家外资机构调研,紧接着5月12日,又再接待了中欧基金领衔的近30家机构调研。

另据节点财经不完全统计,近一年来杭州银行接待机构调研的次数接近七百次,机构数量近五百家。杭州银行的受关注程度可见一斑。

之所以出现这种状况,首先离不开杭州乃至整个浙江省这样的经济高景气度区域的加持。其实,不只杭州银行,宁波银行、常熟银行、苏州银行、无锡银行等均是机构调研的常客。而机构之所以选择这些银行,也是看中了这些城商行背后的发展空间和增长潜力。

相比之下,国有大行则罕有机构登门调研,与城商行形成了鲜明对比,背后原因在于,国有大行在整体经济大环境下行的状况中,业绩增速难以得到更好的保障,且盘子太大,增长空间有限。

从杭州银行2021年的业绩来看,确实也没让机构失望。2021年其总营收达293.61亿元,同比增长18.36%;归母净利润达92.61亿元,同比增长29.77%。

从目前银行股在资本市场的整体状况来看,近期多家券商表示,银行板块相对沪深300成分股的估值偏离度处在2013年以来的8%历史分位,可以说深度低估。市净率方面也有所体现,目前,银行股PB(市净率)估值为各行业最低,只有0.54倍。其实,现在不少银行的股息率都已超过5%,超过了一般的理财产品。

具体到杭州银行,目前其PB为1.06倍,动态PE在6倍左右,在整个银行板块中处于被高估的水平。之所以能够获得一定的高估值,除了区域经济的优势外,还因为城商行整体盘子较小,拥有更好的增长预期。

事实也是如此。2022年的一季报显示,42家A股上市银行中,有26家实现两位数的增长,而杭州银行排名第二,仅次于兰州银行,其季度营收87.69亿元,同比增长15.73%;归母净利润33.09亿元,同比增长31.39%。

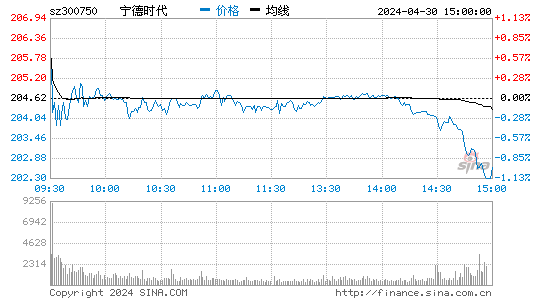

这样的业绩表现,在当前的大环境下已是可圈可点。但是,如果去看杭州银行的股价,仍处于不温不火的横盘震荡状态。

其实,资本市场对银行股的“偏见”,很大程度上源自银行业的强周期、顺周期特点。近年来全球经济前景不明,国内宏观经济压力持续存在,市场对银行股信心不足,也是情有可原。

当前,银行板块仍然面临着多种不确定性,比如经济稳增长压力、地产行业风险蔓延以及疫情等影响,整体走强概率不大。但是,对于增长空间可观的城商行板块,特别是对占据“地利”的杭州银行来说,其目前高于平均水平的估值有望得到持续。

每个行业都有优秀者,关键在于能不能发现。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

特别声明:本文为合作媒体授权DoNews专栏转载,文章版权归原作者及原出处所有。文章系作者个人观点,不代表DoNews专栏的立场,转载请联系原作者及原出处获取授权。(有任何疑问都请联系[email protected])