文 / 三生

出品 / 节点财经

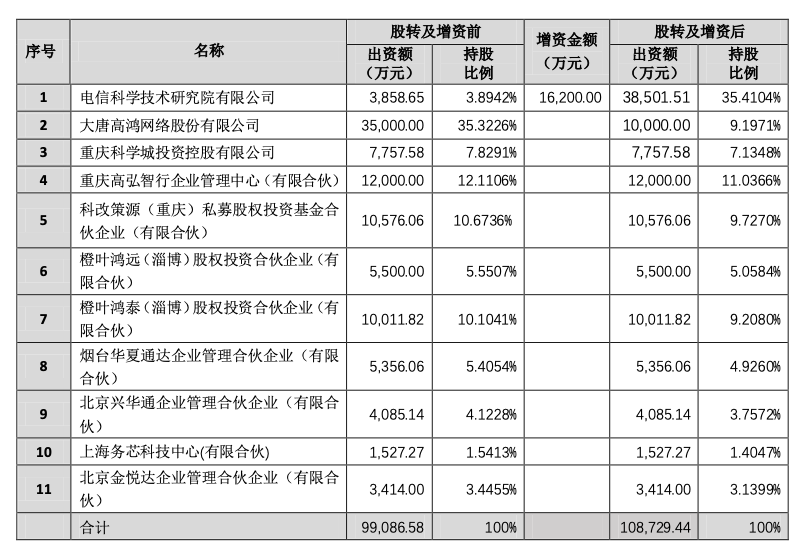

从2月18日正式履新至今(6月9日),曾从钦从李曙光手中接过五粮液(000858.SZ)帅印已满百天。回顾五粮液上市以来四位董事长,从王国春奠定基业到唐桥时代被茅台全面反超,再到李曙光的“二次创业”,五粮液的每一任掌舵者,都给“白酒老二”打下了自己的烙印。

那么,曾从钦会给五粮液留下什么印记呢?从2021年报及2022年一季报发布后的资本市场反应来看,新官上任的曾从钦压力不小。两份财报发布后的4月29日,五粮液放量下跌了2.24%,随后几个交易日也是连续下挫。

对于从去年2月份以来股价已然“腰斩”的五粮液,这样的反应显示了外界对其业绩表现的担忧。好在经过一年多的挤泡沫,市场的负面情绪并未持续太久。截至6月8日收盘,五粮液股价定格在178.13元/股,相比此前的跌跌不休,近几个月似乎已有筑底的迹象。

那么,作为表现最差的高端白酒标杆之一,五粮液已经进入击球区了吗?又是什么造成了五粮液的低迷表现?刚过“试用期”的曾从钦,会采取什么发展策略?让我们先从五粮液的根上说起。

/ 01 /

4任董事长,要填一个“坑”

“老大不好当,老二也不好当,当过老大的老二更不好当。”这是刚离任不久的五粮液前董事长李曙光的名言。其实,五粮液目前当老二所面临的压力,在第一任“掌门”王国春带领五粮液做老大时就已经显露端倪。甚至可以说,当前五粮液的困境,很大程度上仍是在为当年做老大时的挖的“坑”埋单。

从1985年进入五粮液到2007年离任,浮沉20年,王国春可以说是五粮液发展历程上最重要的一任董事长。在他手上,五粮液超越汾酒成为白酒老大,也是在他手上,五粮液逐被茅台压制,并不可挽回的丢掉了老大的位置。

白酒文化源远流长,白酒生意同样如此,千百年来,这门生意里的门道变化不大。就像知名“茅粉”但斌所说,白酒是一个世界改变不了的行业。

所以,回头看王国春30多年前带领五粮液崛起的一系列操作,很多“套路”放到现在仍然感觉熟悉。

王国春上任后,首先在产能进行了三次扩张。彼时白酒属于卖方市场,产能在一定程度上决定了酒厂的发展速度。其次,五粮液抢先祭出了白酒行业仍屡试不爽的一招:涨价。

王国春认为,“高档酒首先要做到价格第一”。1988年国家放开了名酒定价权,也让五粮液放开了手脚。此外,五粮液在营销上采取“饥饿营销”,积极控量,三次提价。

在这一连串组合拳下,五粮液一路超越泸州老窖、山西汾酒和茅台,在1994年成功晋级为白酒第一品牌。

回看五粮液的这些操作,是不是很像茅台?其实这就是白酒行业的特点,套路不深,贵在抢占先机。

但是,仅用不到十年时间就带领五粮液走上巅峰的王国春,却走出一记“昏招”,成为此后五粮液的一个大“坑”。

这就是在1996年独创性推出的OEM授权贴牌模式,即五粮液仅生产加工白酒,品牌所有权则归商家所有。这种模式下,五粮液实现了快速扩张,旗下品牌迅速占据了全国市场。2000年时,五粮液已经开发出珍品五粮液、人民大会堂“国宴酒”、五粮春、五粮醇、金六福、浏阳河等 50 多个不同规格的新品牌和以仙灵牌青梅酒为代表的果酒。

2002年至2011年被称为白酒行业的“黄金十年”,依靠庞大的“酒阵”,五粮液在这十年中获得了巨额营收,赚得盆满钵满。但是,此前举措的弊端逐渐显现,就是品牌OEM模式的反噬。同时,在五粮液大商制的渠道管理模式下,其对于渠道掌控力相对较弱,导致渠道价格失控,品牌价值被严重稀释。

2007年,茅台出厂价首次超越五粮液,也是在这一年,王国春离任,给继任者唐桥留下了一个尽显颓势的五粮液。

此后,唐桥执掌五粮液十年,也许是运气不好,大部分时间都处于白酒的大调整阶段,除了涨工资外乏善可陈。直至2017年,李曙光接任唐桥,开始喊出“二次创业”的口号。

但是,在“黄金十年”走偏方向的五粮液,在白酒行业逐渐进入收缩期的背景下,想要纠偏,可能要付出更大的成本。

总体来说,李曙光主政的2017年至2020年,五粮液在业绩上表现还可以。这一时期,五粮液年复合增长率23.83%,归母净利润年复合增长率 27.30%,高价位酒营收年复合增长率 27.23%。

但是,王国春时代挖下的“坑”,李曙光交棒给曾从钦时,仍然还在。

/ 02 /

掌控渠道,谈何容易

这个“坑”,集中体现在渠道和品牌两个方面,这两点都是白酒乃至大消费品牌发展的核心要素。

具体来说,就是大小商渠道模式下,五粮液过度依赖大商渠道,导致五粮液对终端掌控能力较弱,进而无法及时准确的把握产品动销和价格方面的信息,市场反应滞后。2003 年前后,五粮液前五大经销商的营收占比曾一度高达80%,其影响力之大不难想象。

另一方面,大商进货价格低,存在库存和资金压力,销售压力下,往往出现窜货、价格倒挂等现象。同时,大商OEM又创造了大量的产品以及衍生品牌,如前所述,品牌价值不可避免的被稀释。

当然,大商模式为五粮液的发展壮大发挥了很大的作用,可以让公司以较低的渠道费用打开市场。但是,过于依赖大商,就可能会尾大不掉,进而长期困扰五粮液的发展。

反过来,解决这一问题,也是五粮液长期以来都在努力的事情。

比如2007 年唐桥上任伊始,就推出了系列酒品牌瘦身计划,成立 VIP 团购事业部。通过团购渠道的发展,推动渠道扁平化,减弱对大经销商的依赖,提升渠道控制能力和品牌形象。

但是,唐桥的努力并未解决渠道的问题。2013年至2016年间,五粮液频繁调价,渠道出现价格倒挂,经销商的积极性受到冲击。

2017年李曙光上任后,再次对经销渠道动刀。通过大量引入小经销商,五粮液逐渐从大商制向小商+专卖店模式转变,并且借助数字化工具,导入“控盘分利”模式。同一年,五粮液启动“百城千县万店”工程,推动公司由传统营销向现代终端营销转型。

到了2019年,五粮液制定并发布全新的品牌宪法《五粮液品牌产品开发及清退管理标准》,进一步规范营销渠道。在此之前的2018年,公司清理了189 个品牌、2269个产品。而截至2021年4月,五粮液系列酒已缩减至 38 个品牌、360个产品。

李曙光的“二次创业”之所以能取得不错的成绩,除了2015年之后白酒行业再度走强的大背景之外,渠道整顿功不可没。在此期间,产品品牌上五粮液推出了第八代普五,在高端白酒的“茅五泸”三强中紧跟茅台。

但是,虽然五粮液相比其他品牌仍是强者,相比茅台却仍有差距。在茅台不犯错的情况下,五粮液反超的希望很小。这并非故意贬低五粮液,当年留在渠道和品牌上的“坑”,现在仍未彻底填平。

比如,目前第八代五粮液500ML官方指导价为1499元,相比之前提价了100元,直逼飞天茅台的指导价。但是,在电商零售渠道上,消费者一般只需要花费1300元左右。对茅台来说,这种事情几乎不可能发生。

这首先说明,五粮液在市场上的品牌影响力并没有那么强劲,而另一方面也显示出,五粮液对于渠道的控制力仍有不足。毕竟零售商降价销售这种事,对品牌整体的负面影响不小。

这种情况下,资本市场对五粮液的态度也变得有些微妙。

/ 03 /

估值已偏低,资本仍谨慎

从资本市场来看,一年多来五粮液在高端白酒阵营中的表现可以说最差。茅台和泸州老窖从高点至今都低了约30%,汾酒跌了约25%,即便经常不争气的洋河股份,跌幅也不到40%。而反观五粮液最多跌了超过60%,最近有所反弹,也有50%的跌幅。

对于一家市值一度超万亿的上市公司来说,如此反常的表现,似乎已经不能简单的用熊市来解释,需要好好看一下财报。

从2021年财报来看,五粮液全年的表现还不错,实现营收662.09亿,同比增长15.51%;归母净利润233.77亿,同比增长17.15%。但是,从去年三、四季度开始,五粮液的增速开始放缓,单季营收和净利润增速均在11%左右。

到了今年一季度,增速放缓的状况仍在持续。财报显示,2022年Q1,五粮液营收增速为13.25%,归母净利润增速为16.08%。相比之下,茅台、泸州老窖同期的表现分别为18.25%、23.58%和26.15%、32.72%。差距一目了然,也难怪财报一出,股价就应声下跌。

更细一步来看,应收票据是白酒企业财报中比较重要的一项,其表现为先货后款,这个指标越低,越说明品牌相对于渠道的议价能力越强。

2022年一季度,五粮液的应收票据为284.72亿元,达到历史最高水平。反观茅台、泸州老窖等同行,其数据则小到可以忽略。之所以如此,在于五粮液从2014年以来推动渠道大商改革,引入了更多的小商,降低了经销商的门槛。

与应收票据相反,合同负债则表现为先款后货,即经销商的预付货款,其数据越高,说明渠道的信心越强,未来的业绩可能越好。在这一数据上,五粮液今年一季度合同负债为36.07亿元,同比下滑约28%。同期茅台为83.22亿元,同比增长约36%。

对此,在一季度财报中,五粮液曾提到,因报告期受国内疫情呈多点反弹影响,公司为减少经销商的资金压力,降低了预收款中现金收取比例。

从应收账款、合同负债这两项关键数据可见,五粮液一季度的业绩放缓背后,似乎仍是经销渠道的老问题。

当然,五粮液虽然在渠道的头疼事不断,甚至在浙江市场闹出“五泸二选一”事件。但最近年来,其在高端白酒的地位已经建立和加强。这一点,从销售费用率可以看出端倪。

目前,在白酒诸强中,老大茅台和老二五粮液的销售费用率都不高,其中茅台最为明显。这一现象背后,是行业前二品牌溢价能力的体现。

回到资本市场,截至6月8日,五粮液的动态PE约为16倍,同期茅台为34倍,泸州老窖为28倍,洋河股份为12倍,山西汾酒为23倍。相比之下,五粮液的估值似乎已处于相对合理的区间。

但是,资金的态度仍偏于谨慎。今年一季度末,公募基金的TOP10重仓股中,五粮液排名第6,较去年三季度下滑3位。而北向资金同期的持股比例也在下滑。

如何让五粮液重新变得“性感”,或许是曾从钦亟需解决的问题,而渠道仍是命门。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

特别声明:本文为合作媒体授权DoNews专栏转载,文章版权归原作者及原出处所有。文章系作者个人观点,不代表DoNews专栏的立场,转载请联系原作者及原出处获取授权。