图片来源:东方IC

图片来源:东方IC近日,证监会批复同意成都趣睡科技股份有限公司(以下简称“趣睡科技”)首次公开发行股票的注册申请。两年前的7月,该公司于深交所创业板提交的IPO申请获受理。

作为小米的生态链企业,趣睡科技在股权结构、产品的采购以及销售等各方面与小米集团密不可分,二者的关系也成为被问询的重点,这使得趣睡科技上市之后能否独立遭到质疑。

与此同时,趣睡科技的产品主要依靠代工,其研发费用率、毛利率等均低于同行均值。

多名业内人士表示,消费者对于家居产品的购买意愿和品牌效应有很大关联,趣睡科技能否在上市后有效突破重围、提升品牌认知度极为关键。

顺为投资为第二股东,小米系列平台收入占比超60%

天眼查信息显示,趣睡科技是一家专注于睡眠科技、寝具产品的公司,致力于成为睡眠产品和睡眠改善方案提供商,主打产品为8H床垫。

自成立以来,趣睡科技共计完成8轮融资。记者注意到,在2015年,小米系的顺为资本与小米集团分别参与了趣睡科技的天使轮与Pre-A轮融资。

趣睡科技在招股书中表示,其属于小米集团的生态链企业。可以说,趣睡科技与小米集团深度绑定,二者的关系也成为趣睡科技上市过程中被问询的重点。

截至招股说明书签署日,小米集团的关联方顺为投资持有趣睡科技10.2064%的股权,天津金米持有趣睡科技1.7991%的股权,小米集团的关联方合计持有该公司12.0055%的股权,其中顺为投资为第二股东。

同时,趣睡科技现任董事程天系由顺为投资推荐,因此,小米集团的关联方顺为投资及天津金米通过其持有的该公司股权比例及所推荐的董事,对该公司的决策和治理具有一定的影响。

趣睡科技除了拥有自主品牌8H产品外,还是小米家居产品的供应商,为小米商城提供米家品牌产品。在产品采购及生产方面,小米集团对该公司具有一定的影响。此外,在销售渠道、平台合作等方面,小米集团亦对趣睡科技存在一定的影响。

作为最早与小米系列平台合作的品牌方之一,趣睡科技一直通过直接向小米集团销售产品,以及在开放电商平台“小米有品”进行自主销售的模式与小米集团合作。报告期内(2019-2021年),该公司来自小米系列平台的收入分别为 4.18亿元、3.27亿元和 2.9亿元,收入占比分别为75.69%、68.43%和61.41%。

尽管通过小米系列平台实现的销售占比有所下降,但现阶段其主要销售渠道仍为小米系列平台,渠道结构相对单一。

报告期内,小米集团均为趣睡科技的最大销售客户,趣睡科技向前小米集团销售金额占该公司营业收入的比例均在20%以上。2020年与2021年,小米集团也是趣睡科技的前五大供应商之一,趣睡科技向小米集团采购金额占采购总额的比例均在5%以上。

研发费用率低于同行,产品生产靠代工

趣睡科技在招股书中表示,自创立之初即以“科技立业”为愿景,秉持科技创新理念,积极顺应消费者需求变化趋势,不断加强产品研发,融入科技元素。该公司表示,将前沿的材料、结构开发、技术应用融入产品,积极探索推出创新产品,在产品研发中融入科技创新元素,强调产品的科技属性。

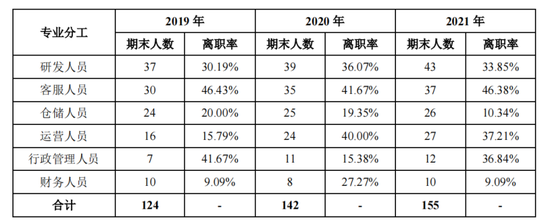

截至2021年底,趣睡科技研发人员总数为43人,占员工总数比例为27.74%。截至2021年底,公司已获授权专利194项,其中实用新型专利144项,外观设计专利50项,2021年新增已获授权专利77项。同时,截至2022年2月底,该公司在申请专利49项,其中发明专利11项,该11项申请中的发明专利有9项处于等待实审提案阶段。

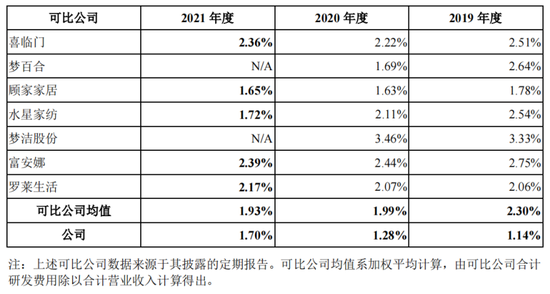

尽管招股书披露的专利数量不少,但业内对趣睡科技的科技属性依然存疑,主要原因是因为其研发费用率与研发人员数量均低于同行均值。

截至2021年底,趣睡科技的研发人员仅为43人,占公司总人数的27.74%,且近三年的离职率均超过30%。

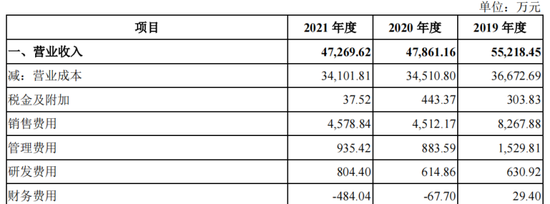

根据招股书,最近三年,趣睡科技的研发费用在三项主要费用(销售费用、管理费用、研发费用)中垫底。2021年,其销售费用为研发费用的5.7倍。

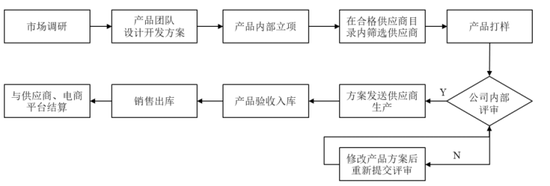

趣睡科技解释称,该公司研发费用率较同行业上市公司相比略低,主要原因为研发重点体现在产品的创新设计,如功能设计、结构设计等方面,对于产品物料的消耗较少。由于采用代工生产的模式,在产品开发的过程中,新产品试生产亦委托外包厂商实施,并单独约定试生产费用。因此无需购置生产所需的厂房和设备,固定投入较少,研发成本相对较低。

记者注意到,实际上,趣睡科技产品生产通过供应商代工生产完成。报告期内,该公司前5大供应商采购金额占采购总额的比例分别为 62.71%、52.22%和50.31%,主要供应商包括:宁波梦神床垫机械有限公司、浙江梦神家居股份有限公司、喜临门家具股份有限公司、小米集团、京东集团等。

多名业内人士表示,正是因为代工生产,才使得趣睡科技在数据上表现出了“重销售、轻研发”的情况,另一方面,因代工生产的产品生产流程很难把控,所以产品便容易出现质量问题。

趣睡科技的8H床垫亦出现多起质量问题投诉,在黑猫投诉【投诉入口】平台上,多名用户反映8H床垫出现不平等质量问题。

营收规模与毛利率在同行可比公司中均垫底

根据招股书,趣睡科技产品主要包括家具、家纺两大类别。家具类别主要包括软体家具与木质家具,其中软体家具包括床垫、沙发、软床等产品;木质家具包括实木床、实木茶几、实木组合柜、实木餐桌椅、实木床头柜等产品。家纺类别则主要包括枕头、被子、床褥、四件套等产品。

该公司自设立以来,主营业务未发生重大变化,主要产品类别有所扩充。报告期内,其家具类产品各期收入占比均超过60%。按照具体产品来划分,床垫产品的营收占比最高,报告期内均超过44%。

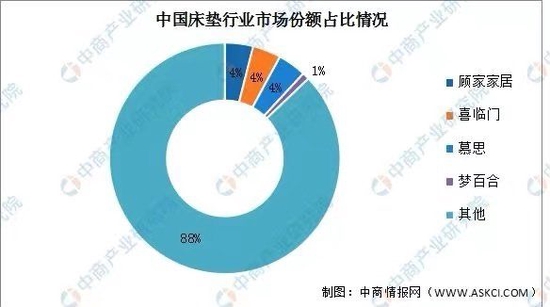

然而,从市场份额来看,趣睡科技的家居产品似乎并未形成较高的知名度。根据中商情报研究院数据显示,中国床垫行业整体市场分散、集中度低,前四企业占整体市场不到20%,其中顾家家居、喜临门、慕思均占4%,梦百合占比1%。

而趣睡科技的床垫产品并未在主要玩家行列,多名业内人士对记者表示,消费者对于床垫产品的购买意愿和品牌效应有很大关联。

值得注意的是,报告期内,趣睡科技的营收分别为5.52亿元、4.79亿元、4.73亿元,呈逐年下滑态势。而对比同行喜临门、梦百合与顾家等同行,趣睡科技的营收规模也一直垫底。

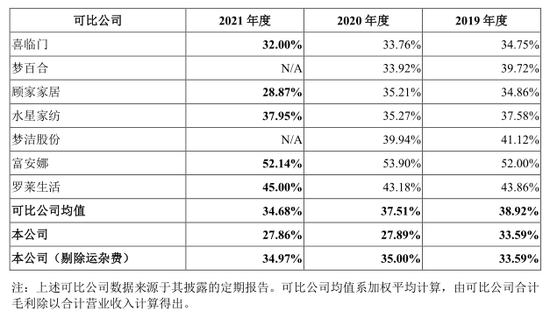

不仅如此,报告期内,趣睡科技的毛利率也在可比同行公司中始终处于垫底的位置。

趣睡科技解释称,毛利率低于同行业可比公司均值,主要是由于经营模式与可比公司存在较大差异所致。该公司所有产品均采取外包生产方式,自身并不直接涉及生产环节,采购主要为产品成品采购,同时以互联网销售为主,主要客户为C端消费者或电商平台,不同销售模式毛利率不同亦对各公司毛利率水平有所影响。

在此情况下,趣睡科技能否在上市后有效提升其品牌的消费认知度,还有待进一步观察。