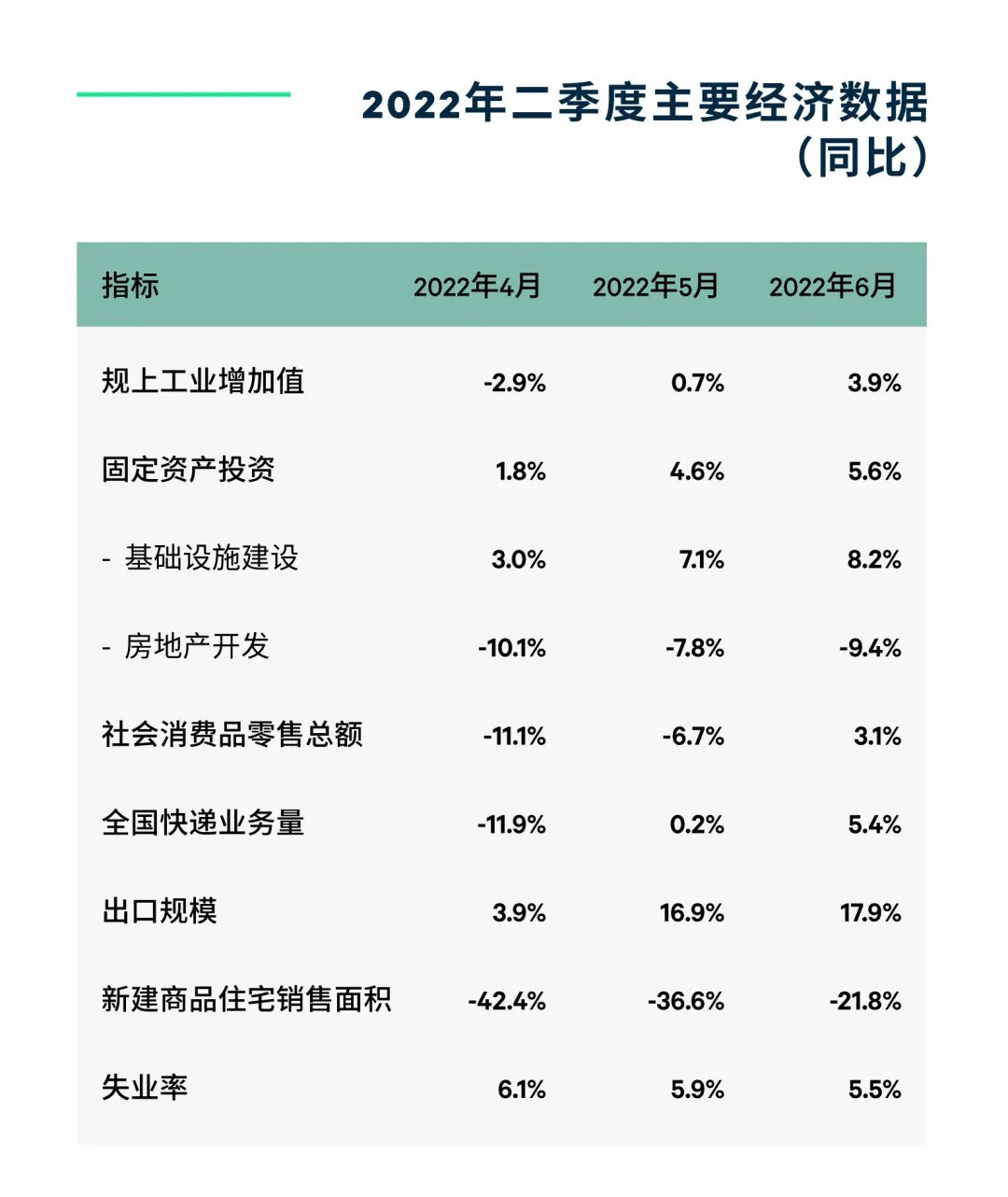

2022年二季度中国经济数据于7月15日发布,显示了4月及5月部分城市针对奥米克戎疫情的封控措施对经济的影响程度。二季度GDP同比增速大幅放缓至0.4%,环比则下降2.6%。

积极的信号也已经出现:随着5月底封控措施逐步解除以及政府的经济刺激政策开始生效,6月份所有关键经济指标均出现强劲改善。

此外,尽管通货膨胀已成为美国和欧洲面临的主要挑战,但中国CPI维持在3%以下,意味着短期内央行加息的压力不大。

在住宅房地产市场,6月份新建商品住宅销售面积同比仍降22%,但环比增长65%。此前,央行于5月份下调了首套房按揭利率,并将五年期LPR降至4.45%,相比2021年12月降低了20个基点。

预计这些措施将利好2022年下半年的住宅销售,尤其一线和二线城市市场。然而,鉴于部分房地产开发商将持续面临的财务挑战,加之近期烂尾楼业主的停贷事件,住宅市场复苏前景仍存不确定性。虽然一些经济学家对停贷事件可能会在更广泛的银行业引起的连锁反应表示忧虑,但国内主要大型商业银行表示,受影响的按揭贷款仅占其总按揭贷款约0.01%,意味着引发系统性风险的可能性不大。

尽管疫情零星散发的可能性仍然存在,但CBRE世邦魏理仕预计中国经济将在2022年下半年触底反弹。随着美国和欧洲经济增长转弱并面临衰退压力,预计未来几个季度出口增长将有所放缓,中国经济复苏主要将由国内驱动因素支撑,包括基建投资和服务型消费。CBRE预测,2022年中国全年GDP增速达4%左右,2023年将提升至5.2%。

来源:国家统计局,CBRE,2022年7月

商业地产市场

2022年二季度,中国主要经济中心(如北京和上海)的封控不可避免地影响了商业地产租赁和投资活动。在此期间,写字楼和零售物业租赁大幅放缓,而物流仓储和产业园区板块表现出强劲韧性。需要指出的是,今年二季度的市场表现要好于2020年上半年新冠疫情首次爆发之时。

写字楼

2022年二季度,写字楼市场新增供应及净吸纳量环比分别下降56%和74%。作为受到疫情影响时间最长的两个城市,上海本季的写字楼净吸纳量环比下降80%,北京则录得负吸纳。CBRE追踪的18个城市租金普遍承压,全国平均租金指数环比跌幅为0.5%。

来源:CBRE,2022年7月

随着6月份服务业PMI大幅反弹至54.3%,且21个行业中有19个商务活动指数位于扩张区间,CBRE预计,2022年下半年全国写字楼净吸纳量将反弹至250万至300万平方米,接近2021年同期的75%。然而,全年数据仍将远低于2021年750万平方米的历史高点。

写字楼需求的反弹预计将在2023年延续,CBRE于近期进行的租户调查显示近一半受访者预计明年的经营表现将有所改善。

非银金融和制药行业的持续扩张、以及TMT行业的企稳复苏(尤其是高科技板块)将成为租赁活动复苏的主要驱动。2022年二季度,中央政府多次明确提出将促进互联网平台经济健康有序发展。

从供应端来看,下半年预计有400万平方米的新项目入市,大部分城市写字楼租金仍面临下行压力。受益于有限的供给以及租户向高品质楼宇的升级需求,一线城市核心商务区的甲级写字楼表现预计将更具韧性。

零售物业

疫情期间的封控也影响了2022年二季度零售物业的表现,单季净吸纳量同环比分别下降87%和44%,至27万平方米,但仍好于2020年上半年连续两季负吸纳的情况。

尽管7月中旬京沪地铁客流量已恢复至封控前的65%和80%,央行最新的城镇储户调查显示,不到25%的消费者计划在未来三个月内增加消费支出。

考虑到疫情防控相关的限流政策将影响部分商户短期内的扩张计划,CBRE预计零售物业租赁活动的恢复将需要一个过程。短期内业主将着重于出租率的稳定和提升,租金将保留一定的议价空间。疫情将加速零售物业市场的优胜劣汰,业主经营能力的差异将在资产表现中发挥越来越重要的作用。

在政府补贴政策的支持下,新能源汽车预计将持续成为扩张最为积极的零售业态。2022年上半年,全国新能源汽车销量增长120%,表现强劲,主要城市录得的新开业门店超过100家。

物流仓储

受益于政府对物流保通保畅的重视及生鲜电商的强势扩张,物流仓储需求在封控期间仍较为坚挺。2022年二季度,23个城市高标仓净吸纳量约88万平方米,环比及同比分别增长19%及下降43%。

物流租赁需求仍将主要来自电商和三方物流,制造业(尤其是汽车制造业)预计也将保持活跃。最新官方数据显示,汽车制造业增加值同比由5月份的-7%大幅反弹至6月份的16.2%。

上海封控期间供应链受阻后的分仓调仓提升了宁波、嘉兴二季度的仓储需求,这是否意味着一个长期趋势的开始仍有待观察,但这或许表明部分租户正在寻求精益供应链策略“JIT(Just In Time)”和保障型供应链策略“JIC(Just in Case)”之间的平衡,这将利好核心城市以及周边城市的物流仓储需求。

CBRE预测,2022年下半年的季均物流仓储净吸纳量或将超过200万平方米。尽管全国平均租金指数将继续提升,考虑到二线及三线城市将迎来供应高峰,上涨幅度预计将收窄至0.5%,一线城市及周边卫星城市表现将持续领先。

物业投资

2022年二季度,全国商业地产大宗物业交易金额达到496亿元,环比微降2%,同比下跌51%。下跌基本符合预期,CBRE 2022年中国投资者意向调查的受访者认为经济不确定性和疫情相关风险是今年商业地产投资面临的最大挑战。

虽然上海在本轮疫情中遭遇较长时间封控,受益于良好的市场流动性、充足的可投资资产池以及强劲的长期经济基本面,预计上海仍将是国内大宗物业投资的首选城市。

CBRE预计投资者将继续重点关注新经济地产,包括物流仓储、冷链、数据中心、科技园区及长租公寓。此外,CBRE也建议投资者积极关注一线城市商办物业的逆周期投资机会,我们认为2023年租赁需求的显著修复将带动资产价格稳步回升。