记者/曾子建

编辑/赵云

投基Z世代,Z哥最实在。

气温还没明显下降,市场却有些寒气逼人。

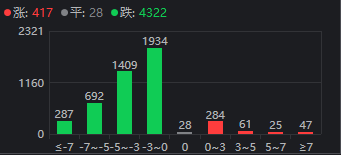

沪指跌近2%,深成指跌近3%,创业板指数更是跌超3%,4300多只个股下跌,几乎找不到任何热点,Z哥的自选股,几乎全线飘绿了。

就连刚刚公布了超预期中报业绩的宁王,也扛不住巨大的抛压,高开低走,盘中跌超6%。究竟是什么原因,引发了今天A股的大跌?

有人说,可能与任正非昨天在华为内部论坛分享的文章《整个公司的经营方针要从追求规模转向追求利润和现金流》有关。

文章核心内容主要有四点:

第一,未来十年是一个非常痛苦的历史时期,全球经济会持续衰退,全世界的经济在未来3到5年内都不可能转好,加上疫情影响,全球应该没有一个地区是亮点。

在这种情况下,全球消费能力会有很大幅度的下降,这对华为而言无论是供应还是市场都有压力,2023年甚至到2025年,华为要把活下来作为最主要的纲领。

第二,华为2023年预算要保持合理节奏,收缩或关闭未来几年内不能产生价值和利润的业务,同时调整市场结构,哪里有钱就去哪里赚一点,聚焦市场价值客户,彻底放弃一部分国家或市场。

第三,华为内部在员工岗位安排、绩效考核、公司财务、库存等方面,也应合理安排。其中重点说了一点,宁可销售收入下滑一些,但利润和现金流要增长,激励大家去争抢利润,将让寒气传递到每个人;财务要做好现金流的规划,危难时期主要是要造血;合理控制库存,避免过大库存造成华为利润不足和现金流紧张,从而构成新的危机。

第四,收缩阵线不意味着降低质量,华为研发要对产品的质量和性能负责,同时过去华为重研发轻服务,现在要提高服务体系的地位,此外,华为强调,在战略关键机会点上,生存危机点上,华为仍可以不惜代价投入,但在非战略机会点上不能乱花钱。

以上四点,也可以简单总结为一句话:未来十年全球经济将面临着持续衰退、消费能力大幅下降的情况,华为应改变思路和经营方针,从追求规模转向追求利润和现金流,保证渡过未来三年的危机。把活下来作为最主要纲领,边缘业务全线收缩和关闭,把寒气传递给每个人。

华为这样的龙头大公司,都已经喊出了“活下来”,类似的话,仿佛某地产龙头公司也曾经喊过。不管你认不认同,至少会引起许多人的思考。

今天,受任正非讲话影响最大的,无疑是消费电子板块,苏大维格、国光电器、祥鑫科技、博敏电子等公司跌幅来到10%。行业老大已经说了,未来全球消费能力要下降,很多领域是要收缩甚至关闭的,那么行业内的小弟们,自然都会感受到寒意。

另一家消费电子的大公司小米集团,业绩也不容乐观。8月19日盘后,小米集团在港交所发布了2022年第二季度业绩情况。财报显示,2022年第二季度,小米集团总收入达到人民币702亿元,同比下降20.1%,经调整净利润21亿元,同比下降67.1%。港股股价方面,早已跌入了低谷。

其实当下,市场缺的不是资金,却的是信心,一旦没有了信心,哪怕你有再好的题材,有再好的业绩,都会跌。

就像今天的宁德时代,昨晚中报业绩披露时,全市场欢呼,上半年公司营收1129.71亿元,同比增长高达156.32%,净利润81.68亿元,同比增长82.17%。彻底超预期的业绩,大家都以为,今天宁王要带领市场涨一波。

谁知道,等来的又是一次高开低走,这对市场信心又是一次打击。

然而,尽管今天宁德时代高开低走,走势令市场失望,但Z哥想说的却是,今天的回落,或许成为重新“上车”宁德时代的好时机。因为,“悲观者永远正确,乐观者才能成功”。

宁德时代创始人曾毓群,被称为比肩任正非的企业家。印象中,曾毓群上一次备受市场关注的公开演讲,是在去年底。

当时,曾毓群表示,“应该说过去十年,大家进入锂电池行业,是抱着一个美好期待,那就是相信节能环保、绿色发展是未来方向,动力电池、储能电池未来会有用武之地。如今,美好的愿景已经变成了现实,预期中的机会现在也成为了确定性机会。”

对于未来的碳中和所带来的时代周期,曾毓群更是充满了信心。

他判断认为,新能源行业的确定性机会已经到来。当下全球对于碳中和的共识已经形成,碳中和已经从愿景阶段进入到落地阶段。展望未来,曾毓群判断,电池市场增长快速发展,海量需求诞生达化工时代。

从曾毓群的讲话,不难看出他是一个充满拼劲、勇于创新,甚至是赌性极强的企业家。而这样的企业家,一定是乐观、积极向上的。

而今年,尽管宁德时代也遭遇到市场巨大的分歧,股价一度从692元跌到353元,也从去年底的基金第一大重仓股,让座于贵州茅台。但是,半年之后,宁德时代重新交出了超预期的业绩报告,我相信,这一定会再次改变市场主力机构对宁德时代的看法。

而中金公司今天发布的最新研报,已经上调宁德时代目标价至720元,维持跑赢行业的评级。

而在Z哥看来,宁德时代和其他的龙头公司,有着非常大的不同。今年上半年以来,很多超级龙头公司,股价都出现了大幅回调。但是,宁德时代股价的下跌,是因为过去涨得太多了。2018年,宁德时代年度涨幅147%,2019年累计涨幅44.73%,2020年大涨231%,2021年上涨67%,宁德时代也成为万亿市值龙头。在经过连续四年的大涨之后,确实需要股价的调整,自然再正常不过。

但是,今年的中报一出来,继续维持超过80%的净利润增长,如此大的体量,依然保持如此高的成长性。同样是前几年股价大幅上涨的公司,有些公司,通过股价下跌来消化估值,有些公司,依靠不断高速增长的业绩来消化估值,这或许就是成长股的魅力。

昨天,Z哥分享了一个研究基金的方法,按图索骥。今天,我们继续通过此方法来研究基金。

今年一季度、二季度,宁德时代都已经不再是基金的第一重仓股,很多公募基金都减持了宁德时代,因为基金经理看不清未来,不知道宁德时代还能维持如此高速的增长。

但与此同时,也有一些基金,今年二季度不但没有减持,反而继续加仓宁德时代,这样的基金,或许也值得我们关注。当然,加仓宁德时代的产品,也并非都有出色的业绩,基金经理加仓宁德时代,或许也有运气的成分。但是,至少在重仓押注宁德时代这一操作上,这类产品还是值得我们去关注的。

Z哥统计了一个表格,这是今年二季度大举加仓宁德时代的基金名单,

其中,加仓最明显的前四名产品,都是一季度没有持有宁德时代,在二季度加仓百万股的产品,另外,前海开源公用事业、华夏能源革新、东方新能源汽车等几只专注新能源赛道的百亿规模产品,依然在二季度继续加仓宁德时代。从这一点可以看出,尽管今年宁德时代股价出现了分歧,但在赛道内的主流机构,依然保持了对宁德时代的坚定态度。

(风险提示:权益基金属于高风险品种,投资需谨慎。本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议, 本人不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本人不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。定投过往业绩不代表未来表现,投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》等基金法律文件,全面认识基金的风险收益特征和产品特性,充分考虑自身的风险承受能力,在了解产品或者服务情况、听取适当性意见的基础上,理性判断市场,根据自身的投资目标、期限、投资经验、资产状况等因素谨慎做出投资决策,独立承担投资风险。市场有风险,入市需谨慎。基金管理人提醒投资者基金投资的"买者自负"原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。