图片来源:东方IC

图片来源:东方IC今年以来,不同于此前的豪气置入资产,“复星系”在资本市场开启了“卖卖卖”模式,先后减持了青岛啤酒、豫园股份、泰和科技、金徽酒、三元股份、中粮工科等多家上市公司的股票。据不完全统计,含减持计划在内,“复星系”累计减持金额超百亿元,引发市场热议。

对于一向重视的保险板块,“复星系”处置起来也毫不手软。蓝鲸保险梳理统计,今年以来,“复星系”出售海外AmeriTrust Group, Inc.(以下简称“ATG”)100%权益;计划转让永安财险26%股权;计划转让泰康保险集团0.64%股权;减持新华保险,持股比例降至5%以下,保险版图持续缩水。

业内人士分析,“复星系”收缩保险业务或在主动调整资产负债结构,希望在当前经济形势下,尽可能保持相对稳定和健康的平衡,夯实现金流,来优化资金结构促进业务发展。

对新华保险持股比例跌破5%,不排除继续调整

9月20日,新华保险披露持股5%以上股东权益变动的公告。9月15日,复星国际有限公司(以下简称“复星国际”)通过大宗交易方式减持新华保险2615.95股H股,约占总股份的0.8386%。

此次权益变动前,复星国际及其一致行动人上海复星高科技(集团)有限公司(以下简称“复星高科”)、Fidelidade - Companhia de Seguros, S.A、Peak Reinsurance Company Limited(鼎睿再保险有限公司)、南京钢铁联合有限公司(以下简称“南京钢铁”)持有新华保险H股股份数量为18213.68万股,约占新华保险已发行股份总数的5.8386%。

减持后,复星国际及其一致行动人持有新华保险15597.73万股,约占总股本的4.9999%,不再是持股5%以上的股东。若按照减持当日新华保险港股收盘价17.12港元/股计算,复星国际此次减持回笼资金约为4.47亿港元,折合人民币约4亿元。

对于减持目的,“复星系”表示是出于正常投退安排,且不排除在未来12个月内根据证券市场整体状况、上市公司发展及其股票价格情况等因素,调整拥有上市公司H股股份的可能性。

回溯来看,2016年8月,复星高科、南京钢铁等“复星系”公司在二级市场买入新华保险,并达到举牌线,此后继续增持。目前,复星在新华保险还拥有董事席位,复星高科总裁高级助理、保险板块联席总裁彭玉龙担任新华保险董事。

前不久,永安财险披露了股东减持计划,4家“复星系”股东中有3家出清股权。若股权转让获批,“复星系”对永安财险的持股比例由此前的40.68%大幅缩减降至14.68%。事实上,复星入股永安财险多年,早年一度与陕西国资争取对永安财险的控制权,足以显示对旗下这张财险牌照的重视,而今却生出退意。

此外,8月23日,复星旗下豫园股份发布关于出售股权资产的公告,拟以每股66.58元,向泰康保险集团转让其持有的泰康保险1737.36万股股份,约占总股本的0.64%,转让对价约为11.57亿元。转让完成后,豫园股份不再持有泰康保险集团股份。

海外市场方面,今年4月,复星国际旗下间接全资附属公司以7.4亿美元出售所持Miracle Nova I (US),LLC全部股权,而该公司间接持有ATG100%的权益,后者是一家专业的财产和意外伤害保险公司。

对于此次出售,复星国际表示,出售事项能够重新分配资金到未来的投资机会和寻求其他机会,同时强调,集团将继续坚定地致力于以保险为导向的综合金融能力并将发展保险作为主要增长引擎之一。出售事项并未改变集团致力于余下保险及投资业务的承诺。

针对“复星系”缩减保险版图事项,广科咨询首席策略师沈萌在接受蓝鲸保险采访时表示,“保险业务对于复星来说不止是业务板块这样简单的定位,而是作为投资资金的重要来源,也是复星模仿伯克希尔·哈撒韦模式的关键,所以保险业务对于复星的重要性不言而喻。收缩保险业务,意味着复星在主动调整资产负债结构,希望在当前经济形势下,能够尽可能保持相对稳定和健康的平衡。”

一位投资人士对此评价,基于对外部环境以及公司自身经营稳健和未来发展预期的判断,减持收缩,回笼资金是正常的投资行为,“复星在市场上的减持行为,可能是周期性的战略投退操作,以投退平衡夯实现金流,优化资金结构促进业务发展。”

上半年保险板块亏损5.42亿元,国内业务稍显逊色

回溯来看,自2007年收购永安财险开始,“复星系”便涉足保险行业,不断加深布局,持股多家国内外保险公司,保险版图已拓展至财险、寿险、健康险、再保险、保险中介等多领域,基本实现全域覆盖。

根据复星国际2021年年报,其富足板块的保险业务目前包括复星葡萄牙保险(Fidelidade,持股84.99%)、鼎睿再保险(持股86.51%)、复星保德信人寿(持股50%)、已被出售的ATG(持股100%)和永安财险(持股40.68%)等5家成员公司,持股比例多数超过50%。

此外,复星旗下的与保险相关的资产还有秘鲁保险公司La Positiva(持股51%)、复星联合健康保险(持股20%)以及星恒保险代理、上海复衡保险经纪、第三方保险理赔服务商星益健康等。

“复星系”之所以深度布局保险板块,是因为其青睐巴菲特及伯克希尔·哈撒韦公司对“保险+投资”模式,即利用保险公司高杠杆率获取低成本资金,为投资业务提供支持,通过投资“滚雪球”扩大资产规模。

为此,复星也进行了探索实践,其富足板块依托保险为主的金融基础资产,在实现保险与产业资产配置的协同基础上,利用产业运营能力和全球投资能力,搭建全球资产管理生态体系,协助集团健康、快乐、制造业板块实现产业补强。

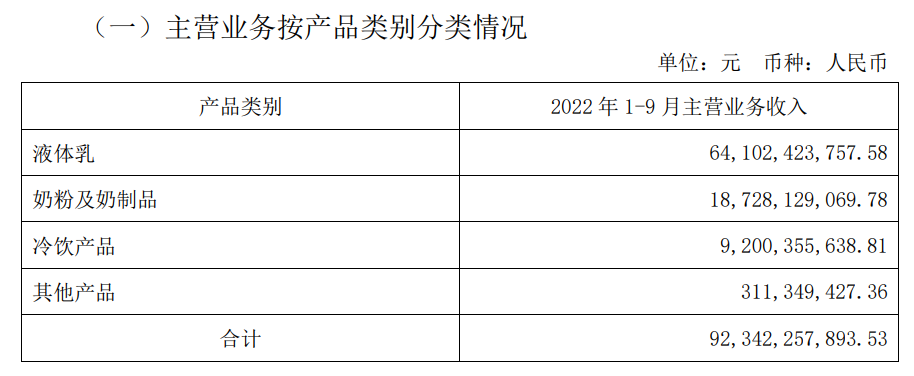

过去几年,保险业务确实为复星带来了较为不错的收益。财报数据显示,2021年复星国际保险板块业务收入321.49亿元,实现归母净利润14.61亿元,分别增长7.7%以及26.2%。

但在今年上半年,复星国际保险板块表现不如之前,实现业务收入158.89亿元,同比增长2.7%,亏损5.42亿元,同比下降138.3%,主要由于金融资产于报告期末的股价较2021年同期末下降导致。截至6月30日,保险板块资产规模为2116.79亿元,占集团总资产比重为24.6%。而就国际、国内保险业务板块来看,复星国内保险业务稍显逊色,差强人意。

长远来看,业内普遍认为“复星系”的减持动作,主要是优化自身经营,并非不看好保险行业,我国保险密度和保险深度仍低于发达国家,仍有较大发展空间。(蓝鲸保险 李丹萍 [email protected])