今天,分享一篇A股研发榜,希望以下A股研发榜的内容对您有用。

“研究能带给企业市值增长。”

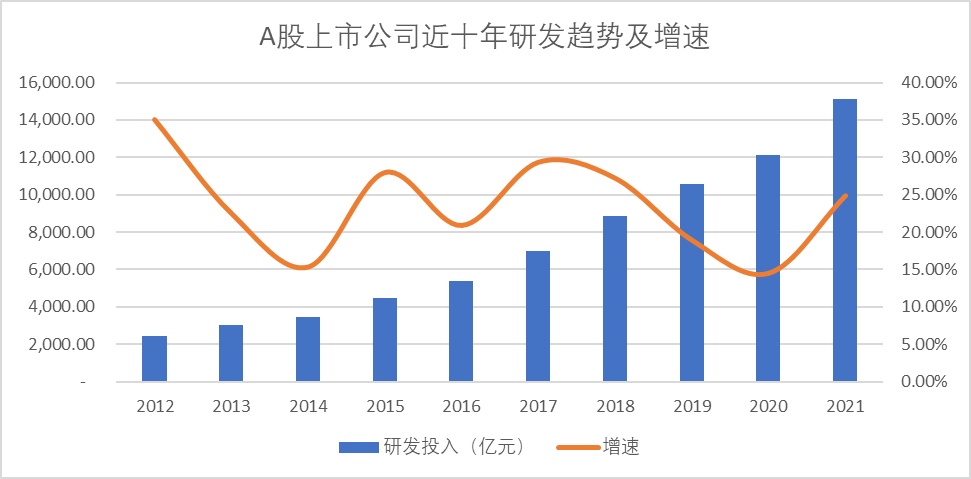

“研究历史能使人聪明;研究诗能使人机智;研究数学能使人精巧;研究道德学使人勇敢;研究理论与修辞学使人知足。”这句话是英国文艺复兴时期著名哲学家培根的名言。在我们的市场中,将这句话换一种说法依旧可行,那便是:“研究能带给企业市值增长。”对于传统行业来说,研发能力可以在同质化的产品中带来新的卖点;在新兴行业中,研发能力更是企业发展的核心要义,比如医学、半导体等容易被“卡脖子”的领域,在研发层面,如果真的形成突破,不仅打破技术壁垒,还能开拓更大的市场份额。纵观近十年,A股上市的企业,到底谁的研发投入多,谁的研发能力强,研发又应不应该成为投资者关注的核心?看财报,何为研发投入在做所有的研究前,我们还是要弄清楚数据口径的问题:A股上市公司在2018年以前,利润表中研发费用纳入管理费用核算,2018年,财政部颁布了《关于修订印发2018年度一般企业财务报表格式的通知》,强制规定研发费用单列。除此之外,还有一个概念需要弄清楚,那就是研发支出资本化。所谓研发支出资本化,是指除了损益表单列的研发费用外,部分已经转化为成果的研发,可以转入无形资产。就是这部分有成果的研发项目所花费的料工费,变成了部分资产。当然如果我们简单的对比财务报表中研发支出,并不等于资本化与费用化之和,这里就需要另一个概念——开发支出,指的是即将资本化的研发,却又是半成品,就单列一个科目。大家看到这可能有点云里雾里,我们以恒瑞药业为例。去年年底,恒瑞医药发布更改会计估计规则的公告,将此前的研发费用在发生时计入当期损益变更为根据研发项目所处的不同阶段区别对待,其中,研发阶段的支出依旧在发生时计入当期损益,而开发阶段的支出,则计入开发支出,并在开发项目达到预定用途时,结转为无形资产。公告一出便引来了争议,早先如科大讯飞等科技企业,都因为研发费用资本化比例不合理而饱受争议。虽然大家都清楚资本化的水分,但是这么做合规,它就没问题。简单来讲就是将研发费用分成三个阶段:1.没成果就是损失,计入费用,2.能成,但目前还是半成品,计入开发支出,未来转入无形资产3.已经成了,变成专利或者其他所有权资产了,计入无形资产疑罪从无,我们今天的数据口径,也遵循于此。2018年以前,用报表附注的研发支出+开发支出,2018年以后附注中有研发支出的以附注为准,没有的选取研发费用+开发支出。简单来讲,就是只要涉及研发花出去的钱,我们全部包含在内。那么在这个口径下,A股到底谁的研发最牛?A股研发榜先整体来看,近十年A股的研发费用从2400亿左右,一路增长至2021年底的1.5万亿左右,十年复合增速22.35%。

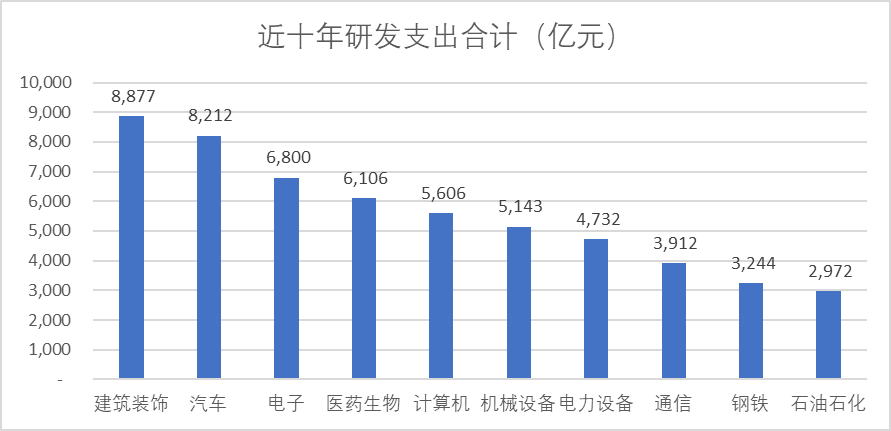

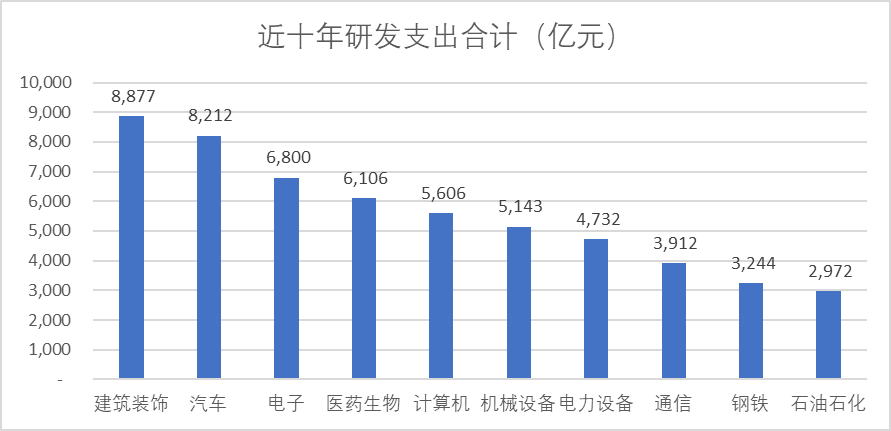

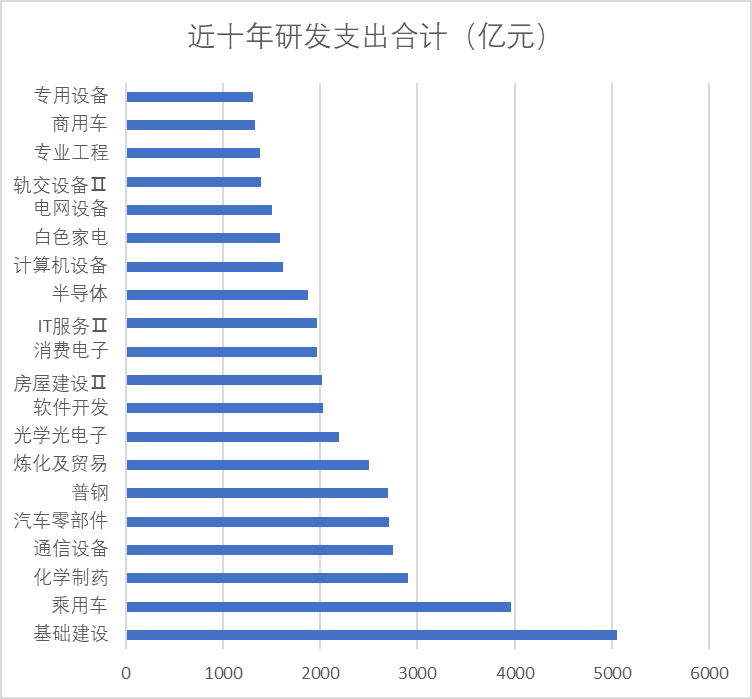

图:A股上市公司近十年研发趋势及增速,来源:Choice金融客户端再来看行业,当数据整合完,看到结果后我们也未免惊讶:研发支出最高的行业竟然是建筑建材及基础建设,并不是固有在脑海里的医药生物、电子半导体等高新技术行业。看来大国重器的研发确实比想象中的更难。

图:A股上市公司近十年研发趋势及增速,来源:Choice金融客户端再来看行业,当数据整合完,看到结果后我们也未免惊讶:研发支出最高的行业竟然是建筑建材及基础建设,并不是固有在脑海里的医药生物、电子半导体等高新技术行业。看来大国重器的研发确实比想象中的更难。

图:申万一级行业近十年研发支出合计,来源:Choice金融客户端

图:申万一级行业近十年研发支出合计,来源:Choice金融客户端

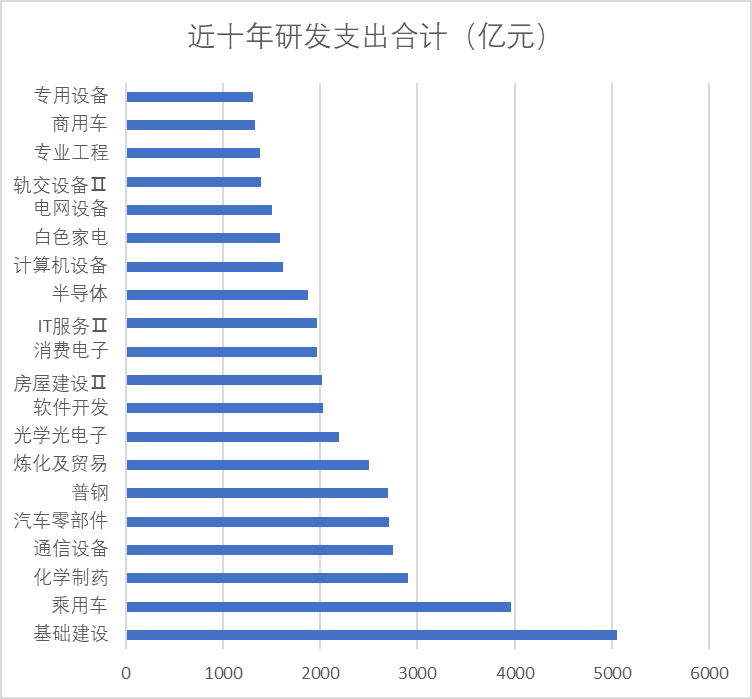

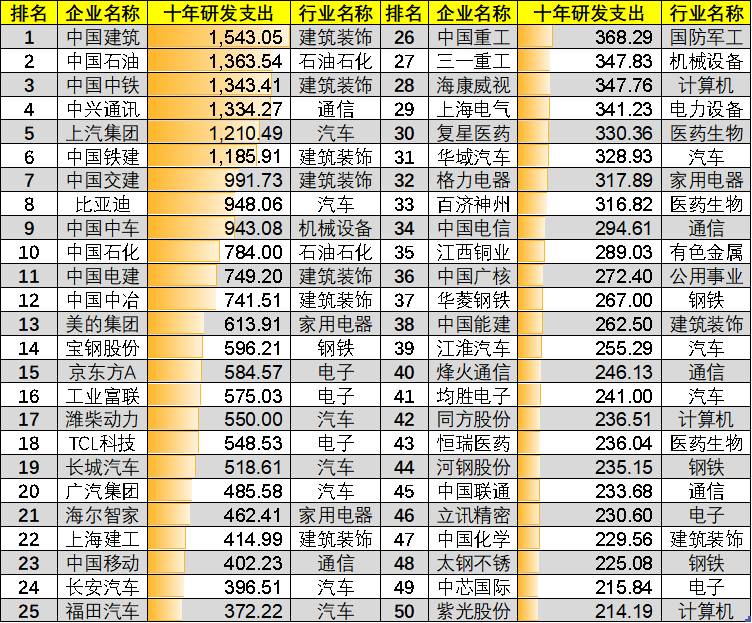

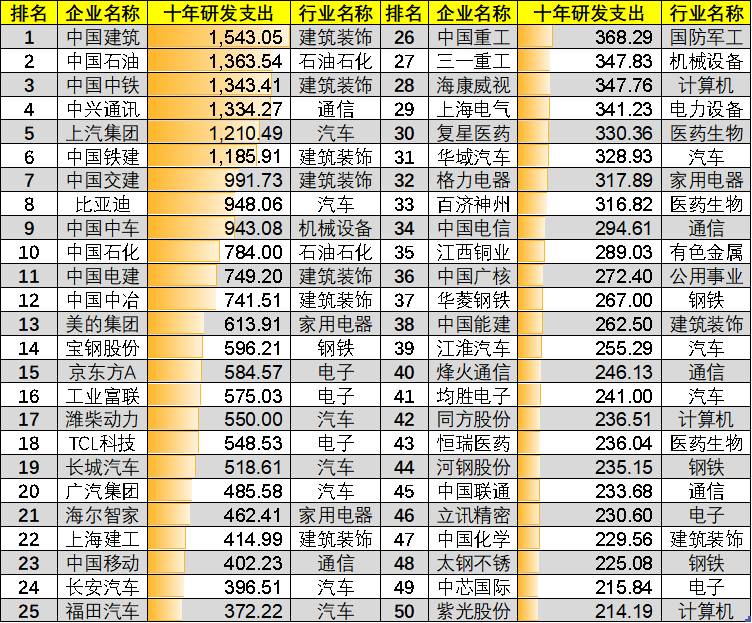

图:申万二级行业近十年研发支出TOP20,来源:Choice金融客户端TOP50企业中,汽车行业的席位最多,占据了10家,其次是建筑装饰(包含基建),达到了9家,然后依次是通信(5家)、电子(4家)和钢铁(4家)。TOP50企业总研发费用达到2.65万亿,占A股研发支出17.7%,头部效应明显。

图:申万二级行业近十年研发支出TOP20,来源:Choice金融客户端TOP50企业中,汽车行业的席位最多,占据了10家,其次是建筑装饰(包含基建),达到了9家,然后依次是通信(5家)、电子(4家)和钢铁(4家)。TOP50企业总研发费用达到2.65万亿,占A股研发支出17.7%,头部效应明显。

图:A股研发榜,数据来源:Choice金融客户端

图:A股研发榜,数据来源:Choice金融客户端我们也可以从近十年的研发支出看出发展趋势的变化,在重研发(2012年研发支出基数大于100亿)的行业中,近十年复合增速最快的是电子,达到了34.43%,其次是医药生物,达到了30.95%。

分时间来看:

2013-2015年间,消费电子和家用电器是绝对的研发增速王者,平均增速达到47%、43%。

2016-2018年间消费电子和医药生物的增速达到40%左右:

2019-2021近三年,消费电子的研发增速明显放缓,电力(光伏新能源)和建筑装饰(大基建)的增速同比增长明显,增长幅度在5pct左右,此外汽车行业也略有增长。

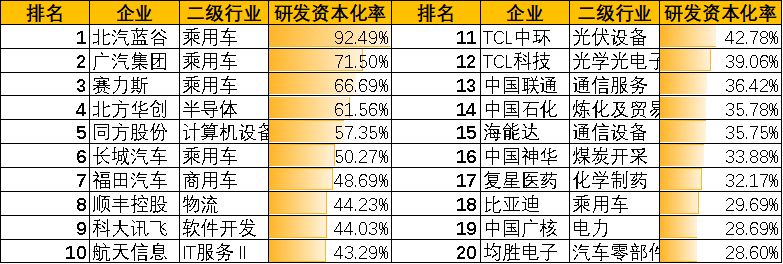

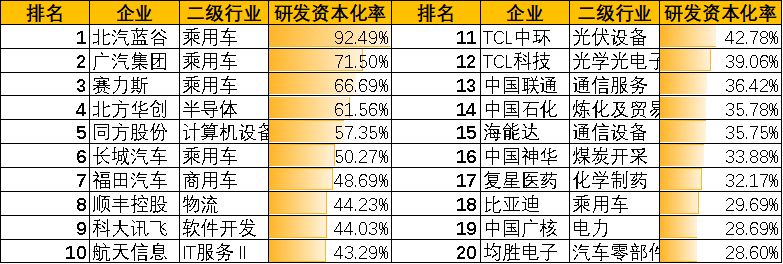

看过了个股榜单,我们换个角度来看,投了这么多钱,到底谁研发能力更高。(2)投入产出比投入产出比,在研发层面也可以称之为研发转化率,我们从两个层面来分析:研发投入资本化率、研发投入与毛利率关系首先是最直接的研发投入资本化率,即有多少研发投入能够转化为资产,鉴于该数据非财务报表必须披露的科目,数据量可能不全,但是大部分企业还是有所披露,我们横向对比来看。以2017-2021年数据为例,剔除研发支出绝对值不超过50亿的企业,排名前三名均为乘用车企业,资本化率前二十名中,汽车行业相关企业占据7席,其中整车厂占据6席,看来汽车行业的研发还真是非常容易出成果。

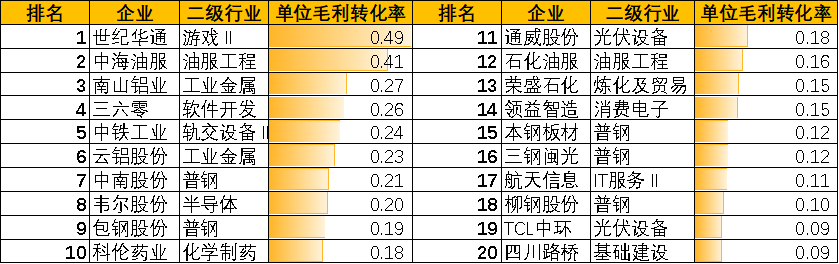

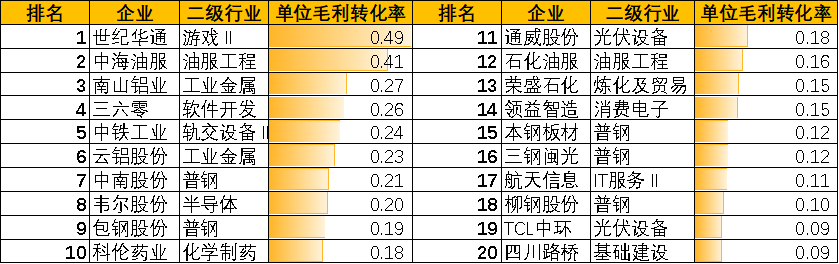

图:A股研发支出资本化率排行榜,来源:Choice金融客户端我们以同样的口径,测算研发投入后毛利率提升较高的企业,以17年期初为基数,21年期末为现值,来计算每投入亿元研发成本带来毛利率提高最多的企业,可以看出世纪华通和中海油服每投入1亿研发,可增加毛利率0.49pct及0.41pct。如果不考虑垄断行业,游戏软件开发、计算机软件领域转化率最高。

图:A股研发支出资本化率排行榜,来源:Choice金融客户端我们以同样的口径,测算研发投入后毛利率提升较高的企业,以17年期初为基数,21年期末为现值,来计算每投入亿元研发成本带来毛利率提高最多的企业,可以看出世纪华通和中海油服每投入1亿研发,可增加毛利率0.49pct及0.41pct。如果不考虑垄断行业,游戏软件开发、计算机软件领域转化率最高。

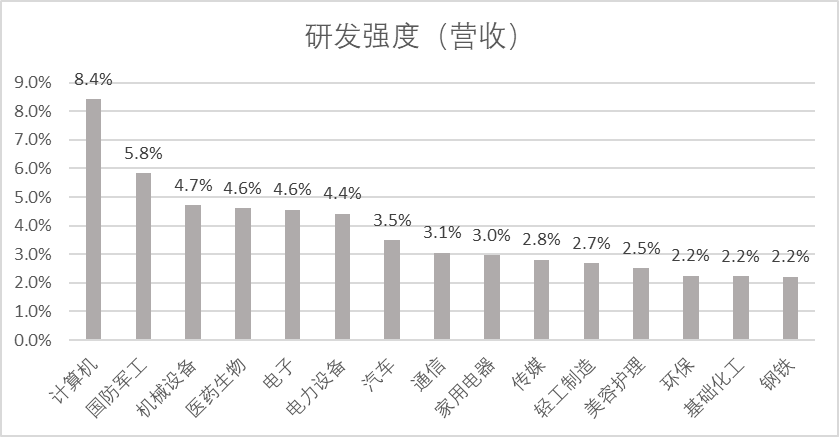

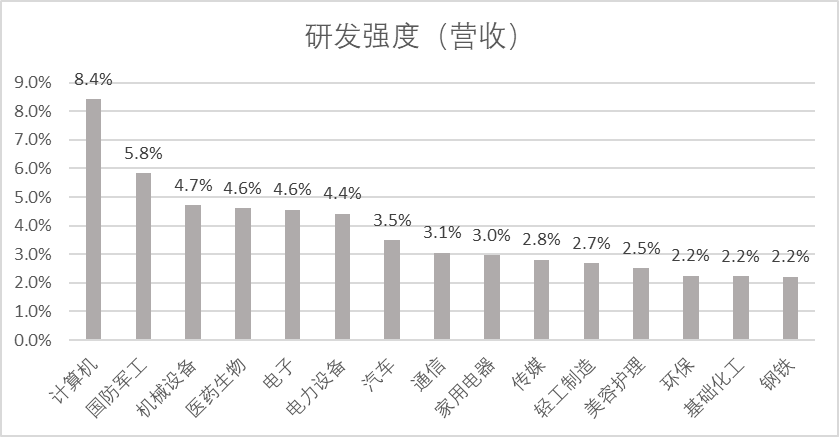

图:A股研发毛利率转化率排行榜,数据来源:Choice金融客户端研发强度也是企业研发指标中躲不开的话题,即研发投入营收比反映绝对研发强度,是体现企业产值与研发投入对应关系数,反映了企业研发投入的意愿。而研发投入毛利比反映相对研发强度,即剔除成本影响因素后,企业研发投入的意愿。我们通过行业来看,研发投入与营收比重数据中,计算机行业占据明显优势,研发占营收比8.4%,远高于其他行业,排名二三的分别为国防军工和机械设备。

图:A股研发毛利率转化率排行榜,数据来源:Choice金融客户端研发强度也是企业研发指标中躲不开的话题,即研发投入营收比反映绝对研发强度,是体现企业产值与研发投入对应关系数,反映了企业研发投入的意愿。而研发投入毛利比反映相对研发强度,即剔除成本影响因素后,企业研发投入的意愿。我们通过行业来看,研发投入与营收比重数据中,计算机行业占据明显优势,研发占营收比8.4%,远高于其他行业,排名二三的分别为国防军工和机械设备。

图:研发强度(营收)行业排名,来源:Choice金融客户端

图:研发强度(营收)行业排名,来源:Choice金融客户端

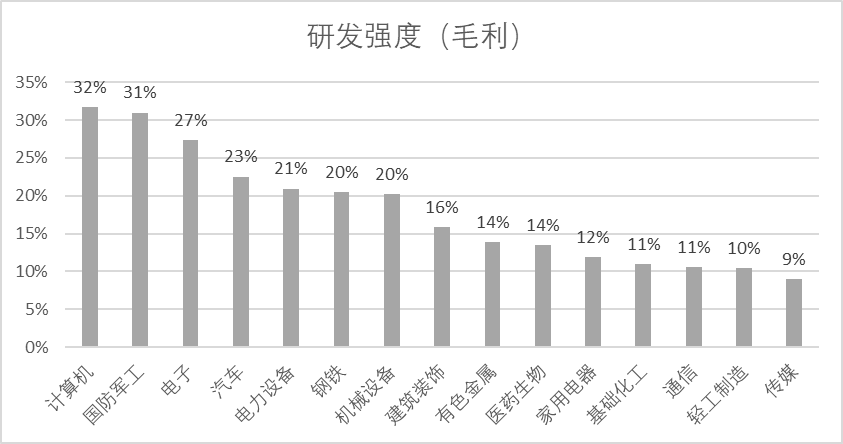

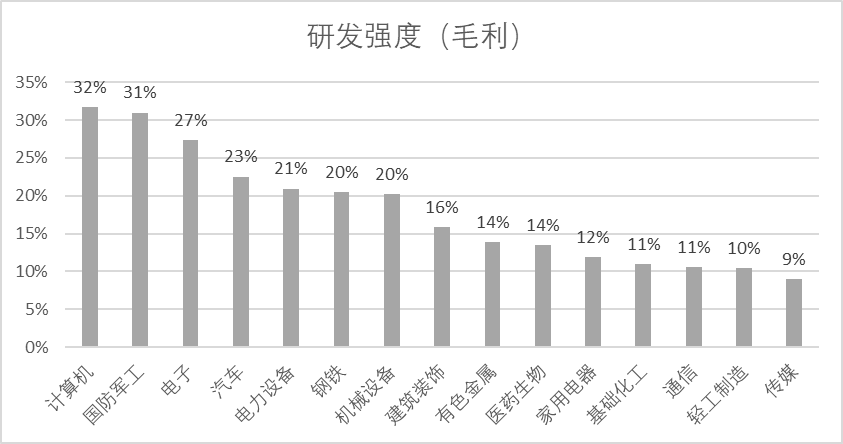

图:研发强度(毛利)行业排名,来源:Choice金融客户端

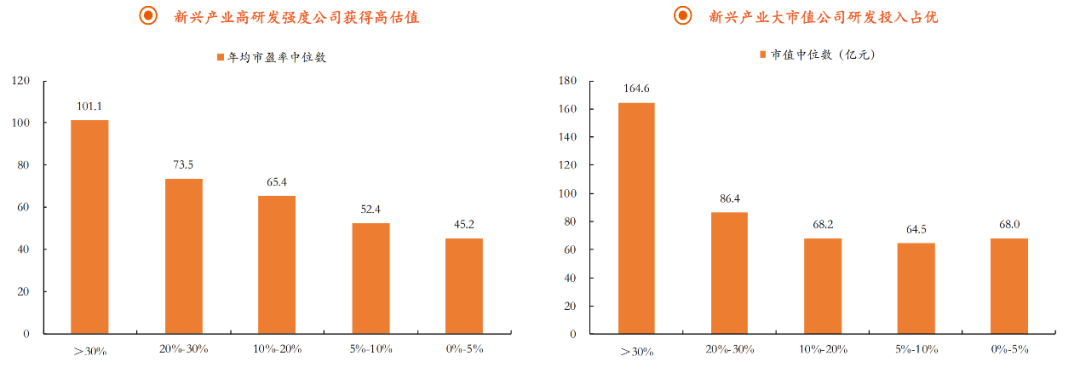

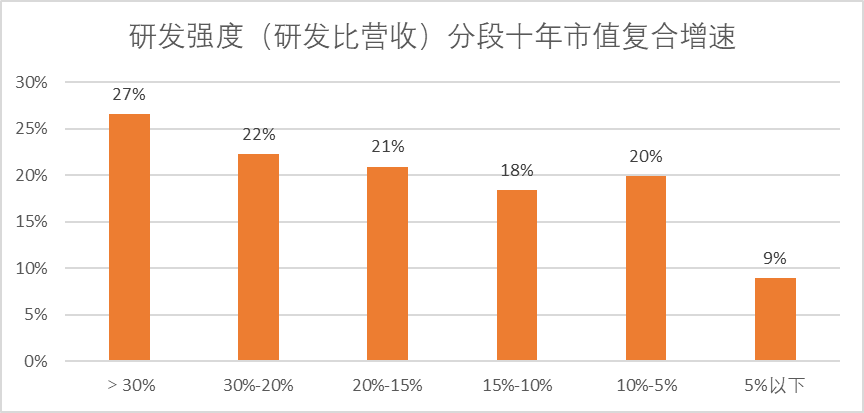

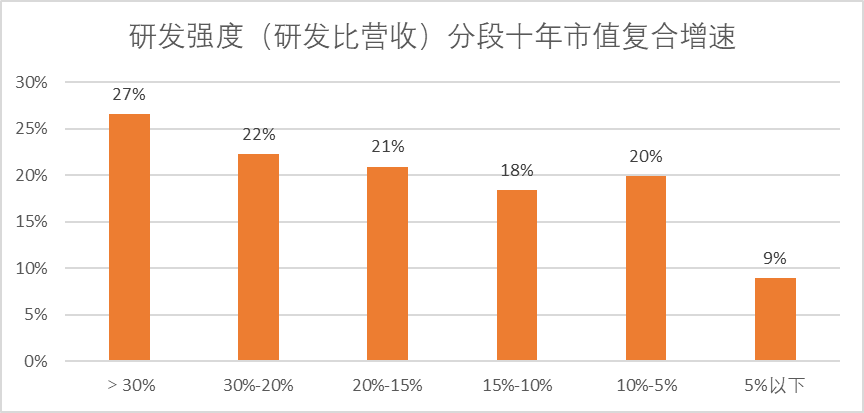

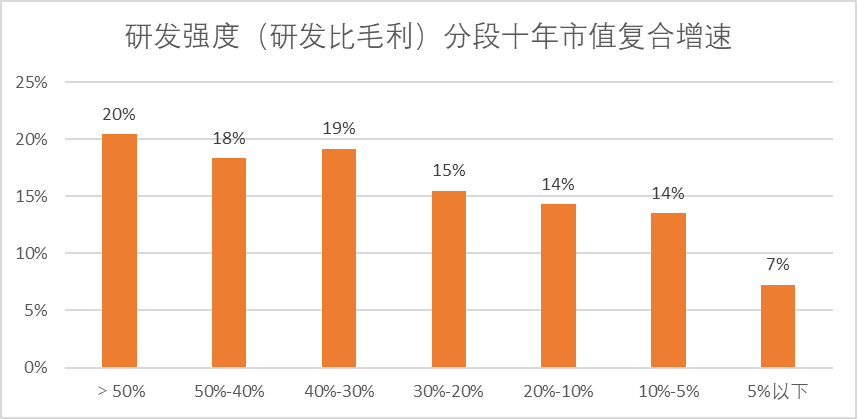

图:研发强度(毛利)行业排名,来源:Choice金融客户端从研发强度可以看出,计算机和军工毫无疑问是最乐于投入研发的行业,消费电子、汽车近年来的研发投入意愿也非常高。但是单看研发强度,我国的研发投入与发达国家还有显著差距,目前A股整体研发强度为1.7%,而美国为2.7%,韩国为3.7%。看了这么多数据,那么研究企业的研发投入,有没有某个切入点可以供投资者进行投资参考呢,答案是肯定的。研发强度与市值成正比大家最为关心的,还是研发投入能不能作为选股的核心要素,我们来对比下研发投入和公司市值的关系,根据平安证券研究所选取2015-2019年的样本数据来看,在新兴产业中,研发投入强度和市值呈正相关关系。

图:新兴产业研发强度与估值关系,来源:平安证券研究所

图:新兴产业研发强度与估值关系,来源:平安证券研究所

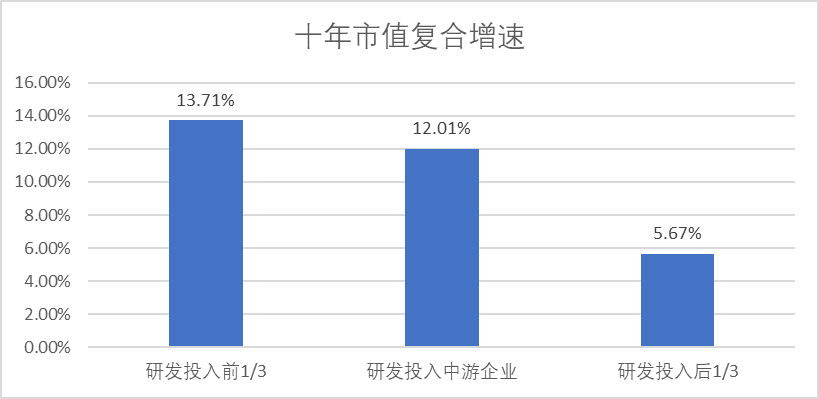

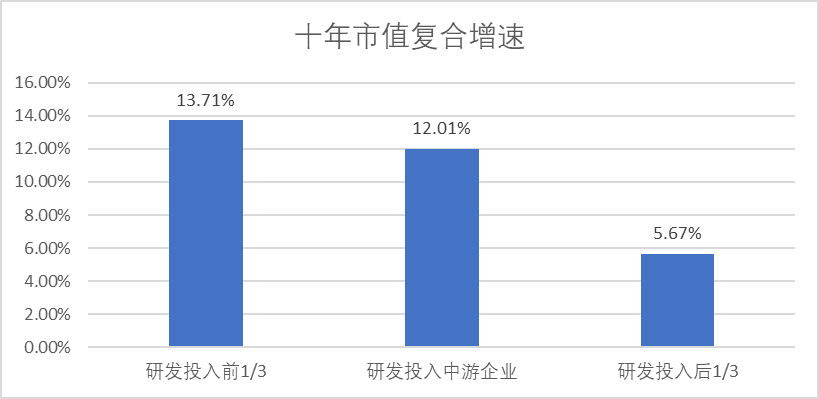

图:研发投入绝对值与市值复合增速关系,来源:Choice金融客户端

图:研发投入绝对值与市值复合增速关系,来源:Choice金融客户端

图:研发强度(营收)与市值关系,来源:Choice金融客户端

图:研发强度(营收)与市值关系,来源:Choice金融客户端 图:研发强度(毛利)与市值关系,来源:Choice金融客户端

图:研发强度(毛利)与市值关系,来源:Choice金融客户端很明显,作为投资者,时间线拉长来看,研发支出还是比较重要的指标,研发支出不仅能够为企业带来明显的技术壁垒和利润优势,更能反映到企业实际的市值增长当中。结语:切忌因噎废食数据很多,我们总结下A股研发相关数据带来的核心信息:第一点:研发数据有水分,在会计层面有操作空间。第二点:横向来看我国的研发增速迅猛,基建等大国重器是研发增长的长期主题,短线来看消费电子、家用电器、计算机研发投入较高,但近几年医药生物突起,消费电子、家用电器的研发投入热情有所降低。研发投资强度方面,计算机和军工是绝对的龙头。第三点:研发与市值存在着正相关的钩稽关系,研发投入高的企业往往增长快。但是,这是基于样本量足够大,时间足够长的前提下,对个股不构成投资建议。尽管我们在文章一开始就提到了目前研发投入的口径还不是很严谨,也有很多投资者对研发投入嗤之以鼻,觉得研发水分大,无论是资本化还是费用化都存在无法界定的难点,企业披露了还不如不披露,高了低了都会遭到质疑。我小时候看过一个动画,讲的是一个君子国的故事:人人谦称、礼遇外人,做什么都很谦让,甚至连踢球双方,都互相传球不进攻,看似一片祥和。但是这种情况下却有一个问题,那就是丧失竞争环境,难免有滥竽充数、不思进取的人混在其中,而正因为君子国的制度,导致滥竽充数的人并不会露出马脚。所以说,如果真的因为个别企业研发水分大,投资者不再看财报披露的研发数据,那又有多少企业会滥竽充数,找所谓的专家、协会鼓出自己的技术水平,这样的企业值得投资吗?即便是部分企业研发支出存在水分,但是就研究结果来看,研发支出和企业价值还是有明显的正相关性,作为投资者,理应重视研发投入的强度和可持续性,毕竟无论对企业还是国家,长期来看,科技就是第一生产力。