今天,分享一篇2022基金红黑榜仅三成产品上涨 持仓能源股成大赢家,希望以下2022基金红黑榜仅三成产品上涨 持仓能源股成大赢家的内容对您有用。

《投资者网》张斯文

2022年,A股市场几度大起大落,全年上证指数跌幅超过15%,并在4月26日及10月31日两次探底2885点。同期,深证成指跌幅接近27%、沪深300跌幅接近22%、创业板指跌幅接近30%。

受此影响,多数基金表现不理想。Wind数据显示,成立满一年的全部14000多只基金去年平均跌幅11%,其中4397只产品收益率为正,占比仅31%。分类型来看,灵活配置型基金平均亏损15%、普通股票类基金平均亏损约19%、偏股混合型基金平均亏损21%、债券型基金平均亏损16%。

值得一提的是,能源类QDII基金表现优异,广发道琼斯美国石油A人民币占据所有基金业绩榜榜首位置。

此外,商品类基金表现也较为亮眼,华夏饲料豆粕期货ETF基金及联接基金产品全年收益均在60%左右,排名第3。

灵活配置型基金:去年平均亏15%

Wind数据显示,去年可统计全年收益的灵活配置型共有2178只基金产品,其中仅有121只基金盈利。

从前十名表现来看,不同基金收益率差异较大,前两名万家宏观择时多策略和万家新利分别以45%左右的回报率位列前两名。

从行业配置来看,万家宏观择时多策略有七成以上仓位持股能源类上市公司。

这只基金重仓股分别是中国海油、潞安环能、山西焦煤、陕西煤业、淮北煤业、中煤能源、中国神华、华阳股份、金地集团、迎驾贡酒,这些股票占该基金市值约71%的仓位。

值得一提的是,该基金在2022年进行了调仓;在2021年年报中,这只基金持股还以房地产为主,前十大持仓股有六只房地产股、四只能源股,合计占持仓市值的82%。

排名第10的广发多策略基金则更倾向于投资工业(52%)、金融(28%)、可选消费(8%)等。

这只基金的重仓股分别为中国国航、春秋航空、南方航空、江苏银行、南京银行、杭州银行、中国东航、华夏航空、王府井、华策影视,这十只股票占该股票市值的72%。

而灵活配置“黑榜”亏损较多,后十名全年亏损均在40%以上,表现明显落后于各指数。

其中长城久祥A亏损47%以上,这只基金成立已经超过七年,总回报率也亏损约13%。

从持仓来看,长城久祥A配置了66%的信息技术类公司、30%的可选消费类公司以及少部分的工业类、日常消费和医疗保健类公司。

其前十大重仓股分别为三利谱、创维数字、歌尔股份、康冠科技、中国移动、东山精密、杰普特、光峰科技、兆威机电、三七互娱,这些合计占持仓市值的50%。

通过持仓可以发现,这只基金重仓股中包含了一些市值较小的公司,例如截至1月6日收盘,该基金重仓的三利谱市值为70亿元、杰普特市值46亿元、兆威机电市值88亿元。

该持仓与2021年比较类似,彼时长城久祥A前十大持仓股分别为歌尔股份、芒果超媒、视觉中国、蓝色光标、光线传媒、舍得酒业、光峰科技、平治信息、台华新材、新华网。

普通股票型基金:仅16只实现正收益

在全部可统计去年收益的725只普通股票型基金中,平均亏损约19%;其中仅有16只基金盈利,平均收益率为7.8%。

与灵活配置型基金类似,普通股票型基金第一名与第十名全年回报率差距较大,第一名英大国企改革主题基金去年回报率为31.5%;排名第十的前海开源中药研究精选C基金全年回报率约4%,具体如下表所示。

英大国企改革主题重仓行业同样是能源行业,持仓占比86%;此外工业股持仓占比13%。这只基金前十大重仓股分别为东阿阿胶、上海家化、伊力特、贵州茅台、天润乳业、陕西煤业、启明星辰、潞安环能、广汇能源、中国神华,这些合计占持股市值的62%。

股票型基金“黑榜”年度亏损在37%—48%左右,其中富国创新趋势位列年度亏损榜首,全年亏损48.5%。

偏股混合型基金:不足2%的产品盈利

在全部可统计去年收益的2662只偏股混合型基金中,平均亏损20.6%;其中仅有44只基金盈利,占比不足2%,平均收益率为7%。

从收益榜前十来看,排名第一的万家精选A基金全年收益率为35.5%,其投资策略与上文万家宏观择时多策略持仓基本相同。

跌幅榜前十名分别为华宝科技先锋、华商远见价值C、华宝科技先锋A、华商远见价值A、恒越优势精选、富安达科技领航、恒越品质生活、富国创新科技A/C、人保量化基本面C,它们亏损幅度在44%到50%之间。

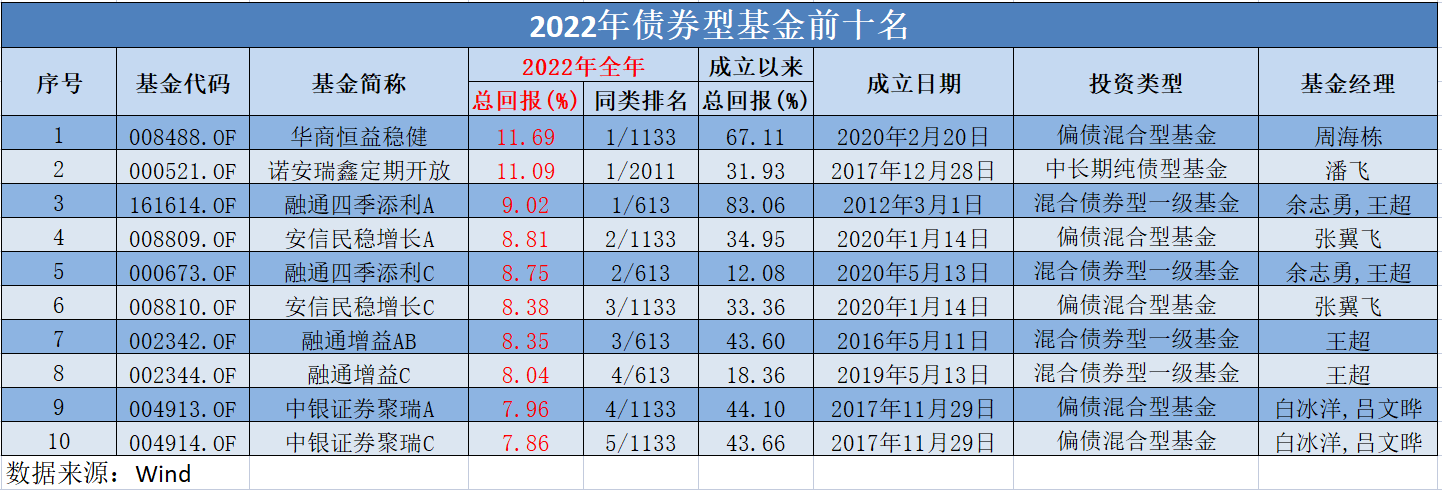

债券型基金:尾部亏损堪比股基

债券型基金(剔除国际QDII债券型基金)可统计去年年度收益的共有5284只,平均亏损16%。其中3349只基金收益率为正,1924只基金收益为负。

前十名回报率在7.8%—12%之间,具体如下表所示。

其中华商恒益稳健以接近12%的收益率排名债券型基金首位,这只基金重仓了光大转债、国债、张行转债、太极转债、金诚转债、苏银转债、靖远转债;此外还重仓持股了能源、航空、材料、金融等行业。

从债券型基金“黑榜”来看,后十名业绩表现一改债券型基金“稳健”形象,亏损程度甚至与股票型基金相当。

回报率倒数的十只债券型基金,去年全年亏损程度在26%—70%不等,而且后十名中可转换债券型基金居多,占据7个位置。

业绩垫底的中邮睿利增强基金全年亏损70.4%,三季度末重仓持有“洛娃科技一般短期融资券”,占持仓比例的50.95%,因洛娃集团陷入破产风波而“踩雷”;国债占比13%、上银可转债占比8.9%、招路可转债占比6.4%、兴业可转债占比6%。

公募行业创新产品涌现

虽然总体上看,2022年基金业绩表现不景气,但过去一年公募基金行业政策推陈出新以及行业不断创新,令投资者对这一行业今年的表现有所期待。

据报道,2022年公募基金行业创新产品不断推出,如硬科技ETF、增强策略ETF、北证50成分指基等,不仅进一步完善了国内金融产品的图谱,而且为投资者资产配置提供了更为丰富的工具。

Wind数据显示,截至2022年12月26日,当年共有108只ETF“上新”,涌现出一批细分创新产品。7月,由8家基金公司推出的首批中证环交所碳中和ETF集中发行认购,为市场提供了创新型投资标的,受到市场热捧。9月,科创板芯片ETF、科创板新材料ETF、机床ETF等多只“硬科技ETF”密集发行,“硬科技”投资再添“利器”。11月,首批北交所指数基金面市,将吸引更多增量资金流入,进一步助力金融服务实体经济。

此外,一系列规章制度及行业政策的推出,使公募基金行业更加规范和有序。

证监会在2022年4月发布的《关于加快推进公募基金行业高质量发展的意见》;5月证监会修订了《公开募集证券投资基金管理人监督管理办法》;6月中基协发布了《公开募集证券投资基金管理人监督管理办法》。

此外,去年11月4日,证监会发布《个人养老金投资公开募集证券投资基金业务管理暂行规定》,个人养老金投资公募基金业务正式落地施行后,基金公司也正在加速布局这一领域。

对于投资者可以关注哪类基金产品,西南证券认为,展望2023年,“以优质国企为依托的国家经济安全建设”或成为本轮国企改革主题的重要投资主线之一,高精尖科技、军工、高端制造需求上升确定性强,相关产品值得重点关注。

这家机构还表示,后疫情时代大众消费有望回暖,根据海外北美的情况可以发现,后疫情时代整体恢复情况下,大众消费依然是受益最大的板块之一。(思维财经出品)■