今天,分享一篇资金跑步入场 我们该坐哪条船乘风破浪,希望以下资金跑步入场 我们该坐哪条船乘风破浪的内容对您有用。

摘要:如何稳健而不失积极

今年A股市场逐步回暖,投资者情绪变得积极乐观,资金流向也发生变化。数据显示,今年以来北向资金大举买入,在1月的16个交易日里净买入金额达到1412.90亿元,创下单月净买入金额历史新高。

在这样的市场环境下,有人积极调整投资姿势积极加仓,也有人在把握机会的同时保持谨慎,精选权益仓位中等偏上的灵活配置型基金中,真正能展现出“灵活性”的产品。例如广发成长优选,在股债震荡的2022年,在同类灵活配置型基金(基准股票比例30%-60%)平均回报为-14.37%、最大回撤平均超20%的情况下,该基金以全年3.20%的收益排名同类前5%(15/451),年度最大回撤仅6.5%,彰显出良好的逆势抗跌特征(数据来源:银河证券)。

图1 广发成长优选2022年净值走势图

数据来源:wind 统计区间:20220101-20221231,过往数据不预示未来表现,现任基金经理姚秋于2022年6月2日参与管理该基金,相关管理区域标注为黄色。

逆势上涨的广发成长优选过去一年是如何进行资产配置的?新的一年,又将关注哪些方向?这是投资者关心的重点话题。

下面结合产品2022年的定期报告,我们对基金的持仓运作进行简要分析。

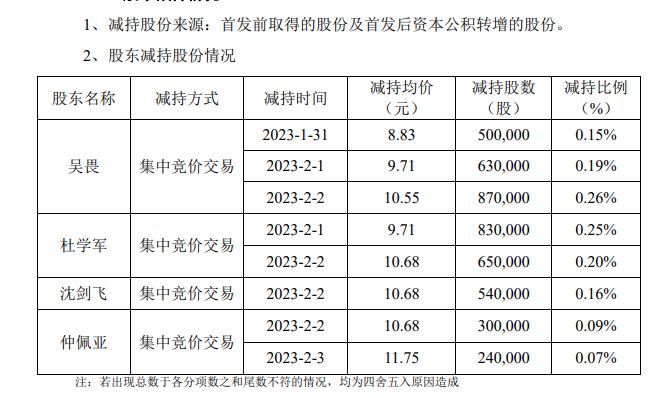

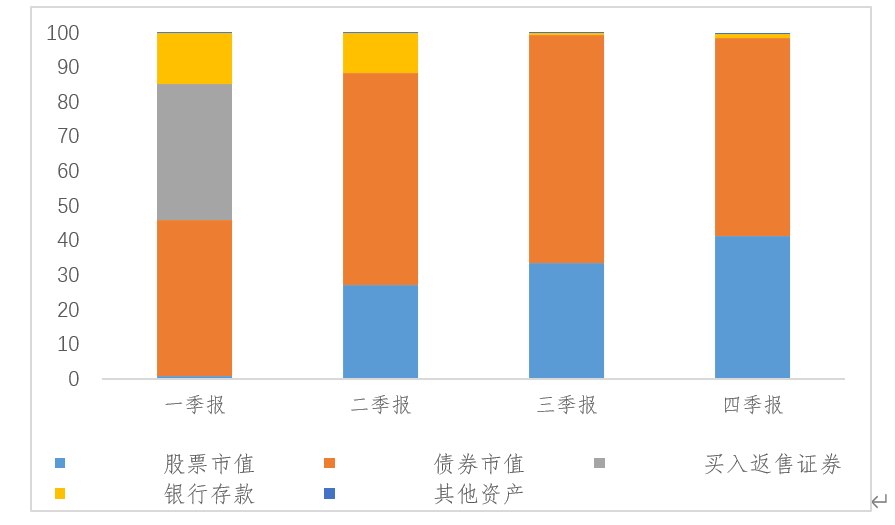

仓位上,除一季度低仓运作外,基金在其余三个季度均保持三成以上的仓位,且呈现逐步加仓的趋势。至四季报,基金权益仓位已接近五成。这反应出基金经理不频繁择时的特点,即便是在震荡下跌的三季度也并未有明显降仓的情形出现。从结果来看,在沪深300指数跌幅超过21%的2022年,广发成长优选的净值波动和最大回撤均控制在7%以内。

结合季报中的运作分析来看,二季报和三季报中,基金均有“在控制组合风险的同时,着力把握优质资产的低价买入机会”的表述。而至四季报,表述上则流露出更积极的意向。结合组合的股票仓位提升至近五成,可见产品自四季度起已提高风险暴露敞口,在积极把握股票的“春季”行情。

图2:广发成长优选2022年各季报资产配置情况

数据来源:wind, 基金定期报告,占基金总资产比例,单位:%

数据来源:wind, 基金定期报告,占基金总资产比例,单位:%行业配置上,基金体现出均衡分散的特点。结合组合持仓和基金经理的运作分析来看,产品主要关注三类机会:

1. 基本面扎实、中长期景气度有望持续的标的基金在二季度估值较低的位置增配了食品饮料、医药、新能源、化工、计算机、传媒等行业中基本面扎实、中长期景气度有望持续的标的,在随后的三季度和四季度,又结合性价比情况对部分标的做了增减调整。

2.与经济增速变化密切相关的传统行业中,低估或估值合理的优质企业二、三季度,产品关注与经济增速变化密切相关的传统行业,着力寻找其中具有较强竞争力、业绩增速能够持续高于行业增速、且估值合理或市场给予了过于悲观预期的标的。

3.以新能源为代表的成长行业中,兼具竞争力和良好估值情况的标的四季报中,除了前两类标的,基金经理还分享了其在成长行业上的配置偏好。其表示,更看重行业逐渐走向成熟过程中企业展现出来的竞争力变化,并结合估值情况进行优先配置。

数据来源:wind,基金定期报告,单位:%

数据来源:wind,基金定期报告,单位:%从个股层面来看,基金三份季报的前十大重仓延续性较好,变化不大。例如四季报的前十大重仓股中,有八只是延续三季报的配置,另两只也是曾出现在二季报前十大重仓中的老面孔。可见,基金经理在个股选择上相对长情。

在震荡的2022年,广发成长优选凭借着较低的波动和回撤、逆势上涨的业绩表现获得了投资者的认可,规模也在2022年下半年出现明显的增长趋势。

据悉,广发成长优选的现任基金经理姚秋拥有近9年的公募投资经验,招商证券曾评价其为严格把控风险的资产配置多面手,擅长从宏观角度出发衡量各类资产的风险收益性价比,进行大类资产配置。其投资以中长期的稳健收益为目标,严格把控投资组合的总风险敞口。

想要积极把握2023年权益机会的投资者,不妨关注广发成长优选(000214)。