今天,分享一篇乳业逐步走出阵痛期,希望以下乳业逐步走出阵痛期的内容对您有用。

《投资者网》谢莹洁

作为疫情期间的受益板块,食品行业表现相对稳健。乳制品作为食品领域的重要分支,已经成为居民日常消费,尤其是健康发烧友们最青睐的品类之一。

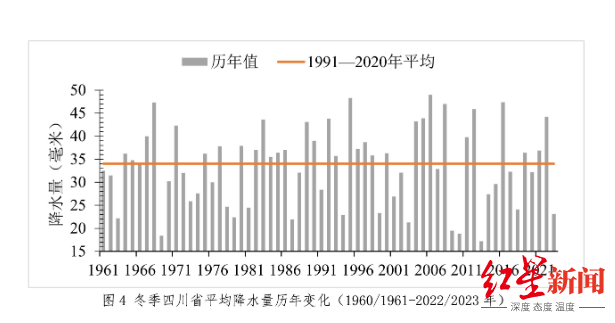

但受原料价格上涨、市场竞争等因素影响,在2022年,二级市场对乳品板块热情降温,同花顺数据显示,乳品板块全年下跌约25%。

进入2023年,乳品板块重启景气行情。不过,饲料成本上涨驱动原奶价格上涨,而下游需求尚未恢复,令行业再次出现了对“倒奶杀牛”现象的担忧。

海关数据显示,豆粕、饲草进口价格同比上涨幅度明显,除了饲料成本一直维持在较高水平外,2022年伴随着人力劳动成本、防疫成本、能源成本、运输成本和其他原材料物价的上涨,牧场的整体经营成本都保持在高位。

这也引来业界讨论,乳业未来是否仍有成长空间?成本承压下乳企如何熬过阵痛期?

(申万乳品板块近一年来二级市场表现)

(申万乳品板块近一年来二级市场表现)需求疲弱 与“倒奶杀牛”

奶牛饲料成本高涨、奶价下跌、原奶滞销……各地奶农“倒奶杀牛”风波持续发酵,引发全社会的广泛关注。河北省奶业协会今年1月发布信息,河北每日喷粉储存的富余生鲜乳在4000吨以上,每天占用企业资金达1600万元以上。

无独有偶,山东省奶业协会指出,全国原料奶相对过剩,乳企喷粉比例超过20%,压力传导至养殖端,使在盈亏线上挣扎的养殖场愈发困难。

这并不是中国乳业第一次出现这类现象,但此次所引发的讨论甚至是争论,却超越了之前的任何一次。那到底是什么原因引发的呢?

业内人士分析,奶业寒冬的背后,与巨头扩张高度相关。2017年,乳品企业对上游奶源的竞争拉开序幕,当低温奶变得热火朝天时,大型乳品集团纷纷布局牧场建设,并购优质奶源基地、抢占市场份额。通过并购和自建牧场的积累,第一梯队的乳企基本上实现了“奶源自由”,切断了众多奶农的销路。

与此同时,行业误判行情趋势,旺盛产能遭遇消费滑铁卢。2021年国内奶业形势良好,牛场全面扩产,然而2022年新冠疫情造成终端消费遇冷,乳企业绩出现大幅下滑,资金压力也随之加大。而受国际市场影响,我国原奶价格大幅波动,进口增加,产能暂时过剩,造成企业库存增加。消费端供需失衡下,影响逐渐传导至上游养殖端。

主要原材料价格持续走高,也给乳企带来了成本压力。国融证券分析,2022年奶牛饲料成本高涨,受地缘政治以及极端天气等因素影响,粮农组织谷物价格指数创154.7点历史新高,同比上涨23.5点。世界玉米和小麦价格双双创历史新高,分别较2021年平均价格上涨24.8%和15.6%,豆粕行情创近十年来新高。

部分乳企业绩表现不佳

从多地奶业协会反馈来看,原奶供应增加、乳品消费低迷、养殖成本上涨、奶价持续下行,是导致此轮旺季不旺的主要原因,而消费需求减少被视为最核心的影响因素。

受此影响,部分企业业绩表现不佳。如李子园(605337.SH)2022营收同比下滑4.5%至14亿元,归母净利润同比下降15.3%至2.22亿元。

业绩表现不佳基于多方面因素。产品销售层面,李子园以经销模式为主,直销模式为辅。其次是区域限制,公司销售收入主要集中分布于华东地区。最后,公司的业绩依赖单一产品,产品主要是甜牛奶系列。

进口牛奶业务约占七成收入的品渥食品(300892.SZ)也遭遇了业绩下滑,该公司预计2022年净利润为1000万-1400万元,同比下降了85.3%-89.5%,品渥食品将之归因于疫情及国际局势,导致终端需求下降、采购成本上升,压缩了利润空间。

在行业出现共同问题的情况下,乳企业绩下滑,主因可能在于原材料价格持续走高,调整速度滞缓,业绩未能及时释放。

尽管短期内承压,机构多认为,未来乳品行业的影响因素会逐渐减弱,行业有望恢复增长。乳业长期成长逻辑清晰,因此更容易获得资金的偏好。但也有业内人士持不同意见,认为考虑到人口红利下降等宏观背景,部分需求可能提前,但整体效果可能有限。

从二级市场的机构增减持情况看,基金经理们对乳业投资出现分歧,及时调整经营策略的企业获得资本增持,如天润乳业(600419.SH)。

作为新疆唯一在A股上市的头部乳企,天润乳业一直以“小而美”的乳制品业务为经营根本,去年通过奶啤、高端酸奶等出圈产品成为新晋网红,基金持股数从2022年年初的430万股增至年末的2640万股。

而主打单一品类的多在2022年遭遇减持,李子园基金持股数从2022年年初的1090万股降至83万股股。

头部乳企调整经营战略

“长远来看,短期波动有利于乳业发展,部分乳企借此弯道超车,在上游牧场、细分品类等关键环节建立了一定的竞争优势与壁垒。”一名机构投资者人指出。

面对成本上涨压力,不少乳企选择提价,如李子园去年提价产品占全品类的85%以上,提价幅度为6%-9%不等。

头部公司则通过供应链提效、调整渠道布局策、聚焦下沉市场获取规模效应等方式应对挑战,如伊利积极布局下沉渠道,蒙牛则采取了“大商策略”,依靠大经销商提升销售规模,后又通过“镇村通”推进乡镇村市场的覆盖。

不仅如此,行业巨头均在加速并购运作,运作范围涵盖从上游奶源控制到下游渠道扩充,再到细分品类创新等各个方面,在奶酪品类的发力更是尤为显著。

蒙牛乳业(2319.HK)历经定增、增持等多种方式,一跃成为了妙可蓝多(600882.SH)的控股股东。伊利集团(600887.SH)旗下乳业也与新西兰从事奶酪等乳制品老牌企业Canary Foods 进行股权交割,完成100%股权收购。澳优(1717.HK)同样宣布以1.3亿元收购荷兰奶酪公司Amalthea Group 50%股份。

根据欧睿数据,在我国诸多乳制品细分品类中,C端奶酪市场增速一枝独秀,并未随其他品类一同回落,而是始终维持每年20%以上的增速。

艾媒咨询认为,目前国内人均乳制品消费量对比欧美等发达国家仍有距离,随着消费需求的改变,乳制品消费也开始偏向于奶酪等高附加值产品,预计中国干乳制品市场将迎来高增速。

内卷竞争下,越来越多的中小乳企谋求通过上市融资来博得更多的发展机遇。2022年,10余家乳企扎堆上市,如认养一头牛、澳亚集团、骑士乳业、菊乐股份等企业分别披露了招股书,温氏股份、宜品乳业、君乐宝、完达山、花花牛等也将IPO提上了日程。

同时,中小乳企试图在细分赛道创新突围,无论是羊奶、水牛奶、骆驼奶等小众奶品类创新,还是无添加、有机营养、A2牛、娟姗牛等概念创新,都在努力围剿巨头。

行业再现政策利好

市场普遍共识在于,经历重重调整后,原材料成本压力逐步传导至消费端,乳业基本面也将随之企稳,预计行业或在2023年二季度回暖。

(乳制品相关个股今年表现)

(乳制品相关个股今年表现)近期行业再现政策利好。备受乳业关注的《婴儿配方食品》(GB10765-2021)等3项营养与特膳食品标准,于2月22日正式实施。

浙商证券认为,新国标对奶粉营养元素添加量的精准性、营养元素完整性等方面的要求更加明确,对婴配粉企业生产、品控要求更为严苛,国产奶粉整体品质有望进一步提升,加速行业高端化进程。

根据欧睿数据,我国乳品行业的市场规模从2006年的1684亿元增加至2020年的6388亿元,年均复合增速为10%。预计未来几年我国乳品市场将延续增长态势,2025年我国乳品行业的市场规模有望达到8100亿元。

在华西证券看来,乳业近年业绩稳健性好于较多食品公司,板块投资适合底部投资型选手,业绩稳健性较好,可以赚取复合收益。之前的疫情改变了乳业长期逻辑,目前又再次来到了底部位置,相比近5年底部已属偏低。同时基本面尚存在预期差,且行业确定性较强,龙头利润率提升持续性强。

德邦证券指出,消费场景持续恢复,乳制品中长期高端化与多元化趋势不改。分品类看,奶酪市场持续成长,零食奶酪品类趋于丰富,佐餐奶酪渗透率持续提升,同时消费场景逐步恢复,长期看行业生态边际转好。疫情催化大众对于营养的升级需求凸显,低温乳制品更新鲜营养的概念被接受,渗透率提升的同时竞争也更为多元,赛道发展空间较大。(思维财经出品)■