据报道,在经历了2020年的大规模并购与整合之后,全球半导体行业在即将到来的2021年将进入平静期。稍微值得关注的是,这些数百亿美元的并购交易能否得到监管部门的批准。

如果说有一个传统上相对安静的科技行业,在2020年却成为了头条新闻,那应该就是半导体行业。从创纪录的并购交易,到巨额的风险资本融资,大型企业的衰落,半导体公司突然发现自己成为了风投、监管机构、政界人士,以及苹果公司的靶子。

2020年是丰收的一年,主要是因为,它是我们多年来一直关注的行业模式的巅峰之年。在任何一个科技领域,如果预测未来一年会出现“更少的新闻”,那将是危险的(预测可能不准确),这在以往已经被证明。虽然如此,在即将到来的2021年,半导体行业有可能是更安静的一年。

1.芯片整合正在进行中,问题是能否全部获得批准

今年芯片市场最大的新闻是,该行业在短短几个月内的快速整合。其中,最受关注的是英伟达(Nvidia)斥资400亿美元收购芯片设计公司ARM。ARM为几乎所有智能手机提供蓝图,同时,通过苹果推出M1处理器也开始进军台式机市场。

英伟达并不是唯一一家投入巨资进行整合的公司。AMD还斥资350亿美元收购了赛灵思(Xilinx),后者主要生产被称为“FPGA”的可重新编程芯片。这种芯片在5G等技术堆栈中变得越来越重要,因为在5G等技术堆栈中,技术变化的速度快于硅的替代速度。

此外,英特尔为了更好地生存,以90亿美元的价格将其内存部门剥离给SK海力士(SK Hynix),而ADI公司(Analog Devices)以210亿美元收购了Maxim,以巩固传感器和电源管理等领域的嵌入式芯片业务。当然,除了上述大规模收购与整合,整个行业还有许多规模较小的收购。

当然,芯片行业在大规模整合方面并不是独一无二的,考虑到相对宽松的反垄断政策和可支配的公开市场充裕的资金,许多其他行业也采取了并购路线。但是,也有一些独特的力量推动全球半导体行业朝着这个方向前进。

首先,芯片行业保持竞争力的成本一直在快速上升。对于最高性能的芯片,晶圆厂的建造成本高达数百亿美元,而且需要数年的筹备时间。研发成本居高不下,这也是该行业过去风投融资受限的原因之一。如果你的规模很小,没有足够的资金来保持竞争力,那么在芯片领域就很难做到这一点。

然而,也许更重要的是,客户方面出现了整合,这种“买方垄断”也迫使供应商进行全面整合。如今,高性能计算和存储的最大买家包括,亚马逊AWS、谷歌 Cloud和微软Azure等大型云平台。苹果和其他几家制造商控制着智能手机的大部分市场,即使是在嵌入式系统领域,买家的数量显然也在整合。客户整合迫使供应商整合,以市场供给力对抗市场需求力。

其实,这两种趋势已经存在多年,但在我们看到的并购狂潮中,它们在今年达到了顶峰。这并不是说,市场上再没有哪些公司可供收购,但像英伟达和AMD这样的大公司已经下了最大的赌注,在此期间不太可能进行更多的重大收购。

2021年值得关注的事情:明年的重大新闻应该是,这些大规模收购中的哪一项能够获得批准。之前,反垄断监管机构一直对该行业的整合持乐观态度。但如今,整合已经达到其合乎逻辑的“末端”,一些市场上只有少数几家参与者,甚至只有一家。

在这些反垄断担忧中,以英伟达收购ARM中最为明显,该公司必须同时获得四家监管机构(美国、英国、欧洲和中国)的批准。至于能否通过审查,业内专家的意见存在分歧。一些人认为,各方可以“达成协议”;而另一些人认为,个别国家不太可能批准交易。我们预计,2021年会有一些迹象表明这一点,尽管这笔交易的批准很可能会持续到2022年。

此外,AMD/赛灵思交易也在专家中也引发了一些质疑,但还没有达到英伟达/ARM那样的媒体关注。至于ADI和Maxim交易,这几乎是典型的横向合并,股东在10月份批准了合并。该公司在当时的新闻稿中表示,美国以反垄断为由进行干预的期限已经过了。但仍面临其他地区的监管批准,期限窗口可能会在2021年夏季关闭。

鉴于美国民主党人和共和党人对谷歌和Facebook等平台的反垄断担忧大幅上升,最大的问题是,这些担忧是否会蔓延到芯片等其他科技行业。到目前为止,情况并非如此,但拜登新政府在1月份成立时,可能会有其他想法。

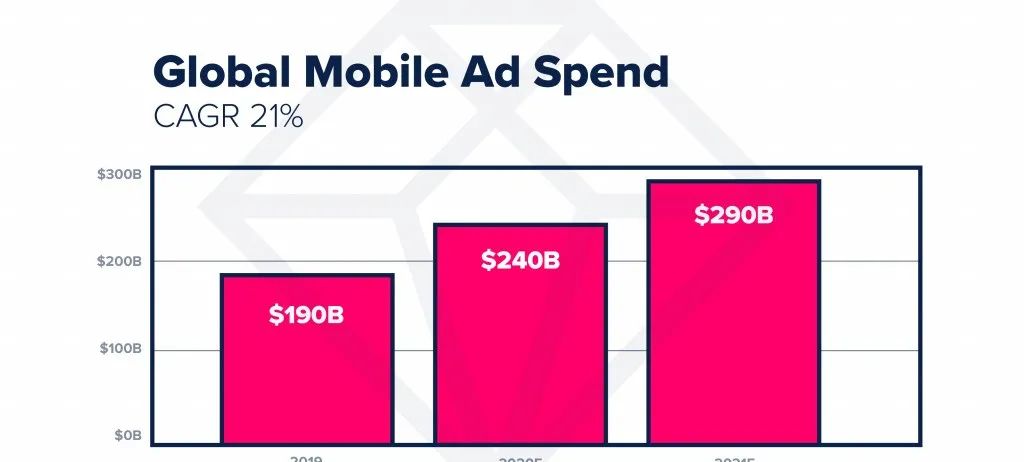

2. 芯片领域的风险投资活动在2020年蓬勃发展,不过,该行业还能再吸引多少投资呢?

继2018年和2019年的巨额投资之后,2020年是风投在下一代硅领域投入资金的又一个重要年份。

媒体已经报道了该领域许多令人兴奋的初创公司,包括Nuvia(9月份宣布在B轮融资中获得2.4亿美元投资)、SiFive、EdgeQ和Cerebras。此外,该行业还有更多的公司正在开发令人兴奋的产品,包括Graphcore和Mythic。

该行业的融资总额很难计算,因为由于对竞争的担忧,大多数芯片公司多年来一直对自己的融资保持沉默。尽管如此,即使是已经宣布的几轮融资规模也令人震惊。