原标题:社评 | 宏调顺势发力

此次中央经济工作会议公报中宏观政策“不急转弯”的说法引发各方热议。在各种讨论和分析中,人们将更多注意力放在了宽松政策退出的可能时点上,认为“不急转弯”意味着宽松政策会持续一段时间。

这种解读有一定道理,会议本身也提出要保持政策的连续性、稳定性、可持续性。这一方面是为了巩固来之不易的中国经济复苏势头,另一方面为应对外部经济环境可能的波动留出更为宽裕的政策空间。

但过于关注宽松政策退出时点,可能会导致人们对中国宏观调控趋势性变化的把握出现偏差。换言之,宏观调控的着力点早已挥别“面多了加水、水多了加面”的简单逆周期操作阶段,而将更多着眼点放在如何保持货币总量供给的动态平衡、财政支出的精准发力,以及货币政策传导的顺畅与否上。

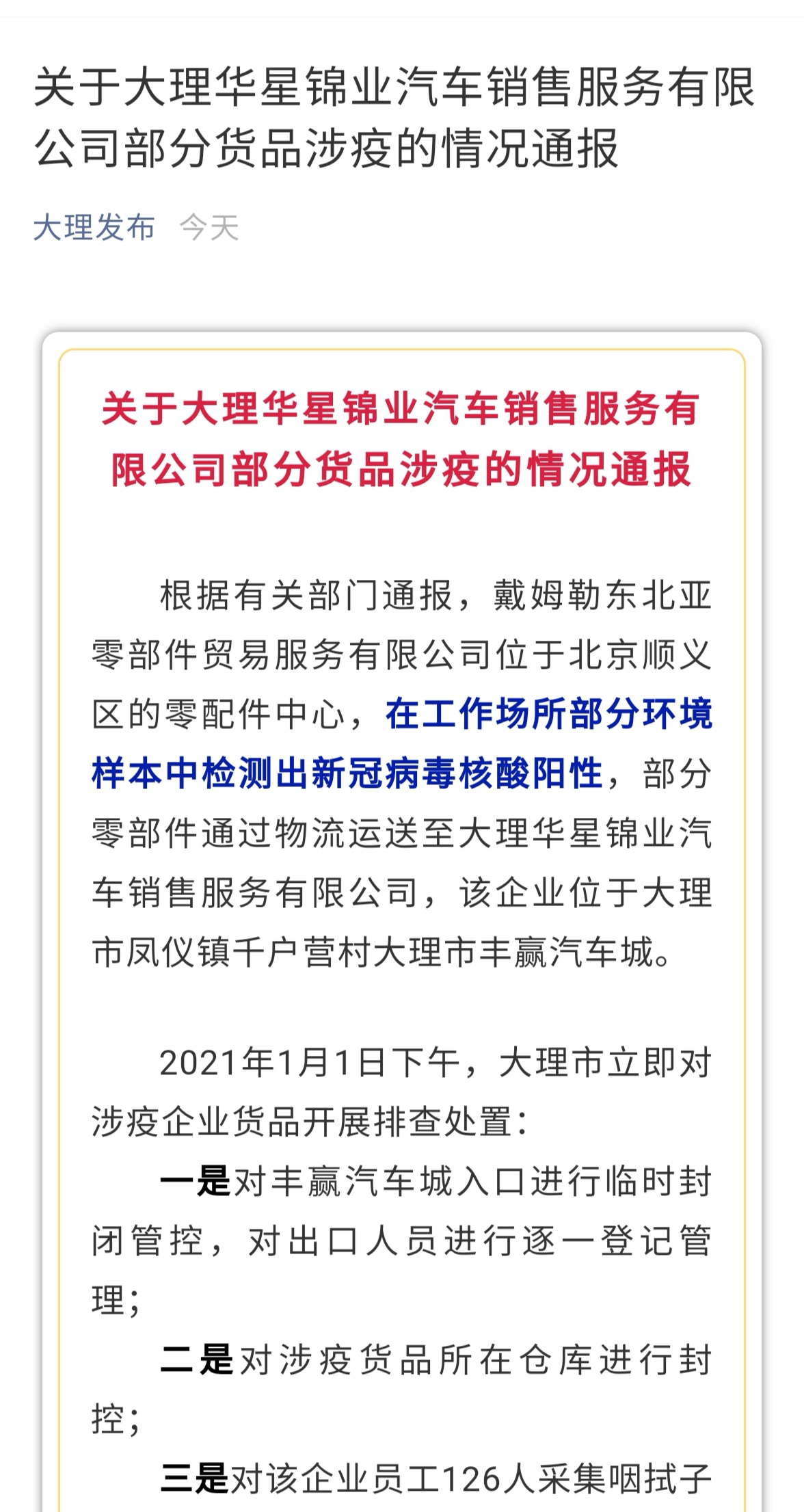

此次应对疫情,中国在进行对冲性操作的同时,尽量维系正常的货币政策空间,不大放水,不大幅加杠杠,与此同时通过积极精准的财政政策定向发力,将重点放到维护市场生机和保障民生底线,取得了良好的宏观调控效果,加之有效防控疫情,令中国经济率先复苏。

当然,不急转弯不意味着不转弯。应该看到去杠杆的任务依然艰巨,资产价格泡沫依然存在,金融脱虚向实的目标尚未达成,因此货币供给比此前趋于相对收敛也是各方共识,关键是力度的拿捏和节奏的掌握。而考量这些的标准,不仅要看实体经济的运行趋势,更要看金融领域系统性风险的演化边际。

货币供给一看总量,二看结构,三看价格,而由于当前中国的金融供给依然存在隐形的二元体制,以及债市依然不够发达令利率市场化尚欠临门一脚,又导致货币政策考量还要有第四个维度,即传导机制顺畅程度的问题。

多重考量标准下,转弯与否以及时点和力度的把控就格外复杂,考验相关各方驾驭能力。以货币供给总量为例,要虚实兼顾,既要保障实体经济运行所需的燃料与润滑剂,又要维系金融市场运行的稳定性。而在考量金融市场运行时,既要保持一定的宽松度,避免因流动性过紧导致系统性风险短期急剧聚集甚至爆发,为信用债爆雷等风险的处置留足空间,又要避免加剧资金空转,不利于从根本上扭转金融脱实向虚倾向。

货币供给的结构也即投向问题,又和利率市场化即价格分层,以及价格效应的传导机制缠杂在一起,令情势格外复杂,而后两个问题的解决,又非一朝一夕之功,所以一定程度的带有行政指导性质的信贷倾斜配置也是不可或缺的。

多层次资本市场建设仍在推进和完善之中,债券市场的一体化仍在半途,市场扩容尚须时日,这些都令直接融资无法如人们预期的那样尽快发力。而直接融资的依然相对滞后,令银行体系依然承担着主要的信用供给功能,不仅负责企业融资,还要为地方债务发挥主融资渠道的作用。

这些都令肩负多重使命的货币政策无法减负,进而难以兼顾多重目标,甚至陷入这样一种尴尬局面:流动性宽松时实体经济难蒙其利,流动性收紧时金融市场叫苦连连,甚至“以死相逼”,导致宏观调控某种程度上陷入进退失据的境地。而一段时间以来围绕财政赤字应否货币化、债券市场的设置与监管等问题进行的种种讨论,背后都与上述结构性问题相关。历史和实践一再表明,不夯实制度性建设的基础,不厘清市场主体的功能,不理顺政策传导机制,则宏调不适之症仍会不时发作,影响宏调的现实和预期效果。

综上所述,当前宏观调控应更多顺势发力,一方面是为了防止实体经济走势大起大落,一方面是避免陷入“水多加面面多加水”的循环调控,而更重要的一方面是可以将更多的精力和资源投入到基础性制度建设当中,厘清政策边界,理顺财政货币政策关系,以利于更好发挥宏观调控协同效应,并与市场形成更好的互动,让各方的决策更有合理稳定的预期。