原标题:斥资7300万,这家券商一次性收购9家营业部,什么情况?来看董事长详解最新战略 来源:券商中国

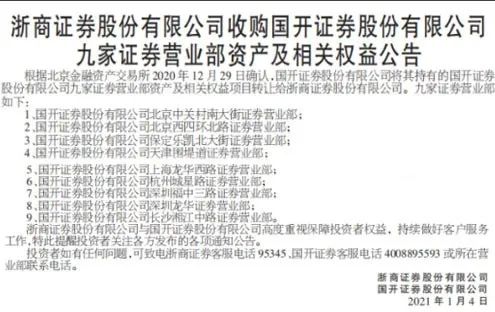

1月4日,浙商证券刊发信披公告,宣布收购国开证券此前一次性打包出售的9家营业部资产及相关权益。

2020年11月,国开证券在北京金融资产交易所(简称“北金所”)挂牌转让旗下9家证券营业部资产及相关权益,按照净资产评估价值的7295.77万元平价转让。值得注意的是,国开证券原本就只有10家营业部。彼时国开证券向券商中国记者解释称,根据国开行新定位,国开证券于2019年调整了战略定位,未来将重点为机构客户提供经纪业务服务。

“本次收购与浙商证券营业部布局计划匹配度较高,京津冀、长三角、珠三角等地均为浙商证券重点布局区域,符合浙商证券整合做大提升上述区域市场占有率、向财富管理业务转型、拓展综合投融资能力等目标。”浙商证券董事长吴承根表示,浙商证券作为中型券商的领先者,要实现向第一梯队的跨越,除利用既有的上市资源做大资本规模外,通过行业并购和资源整合,是比较现实的路径之一。

浙商证券接手9家营业部

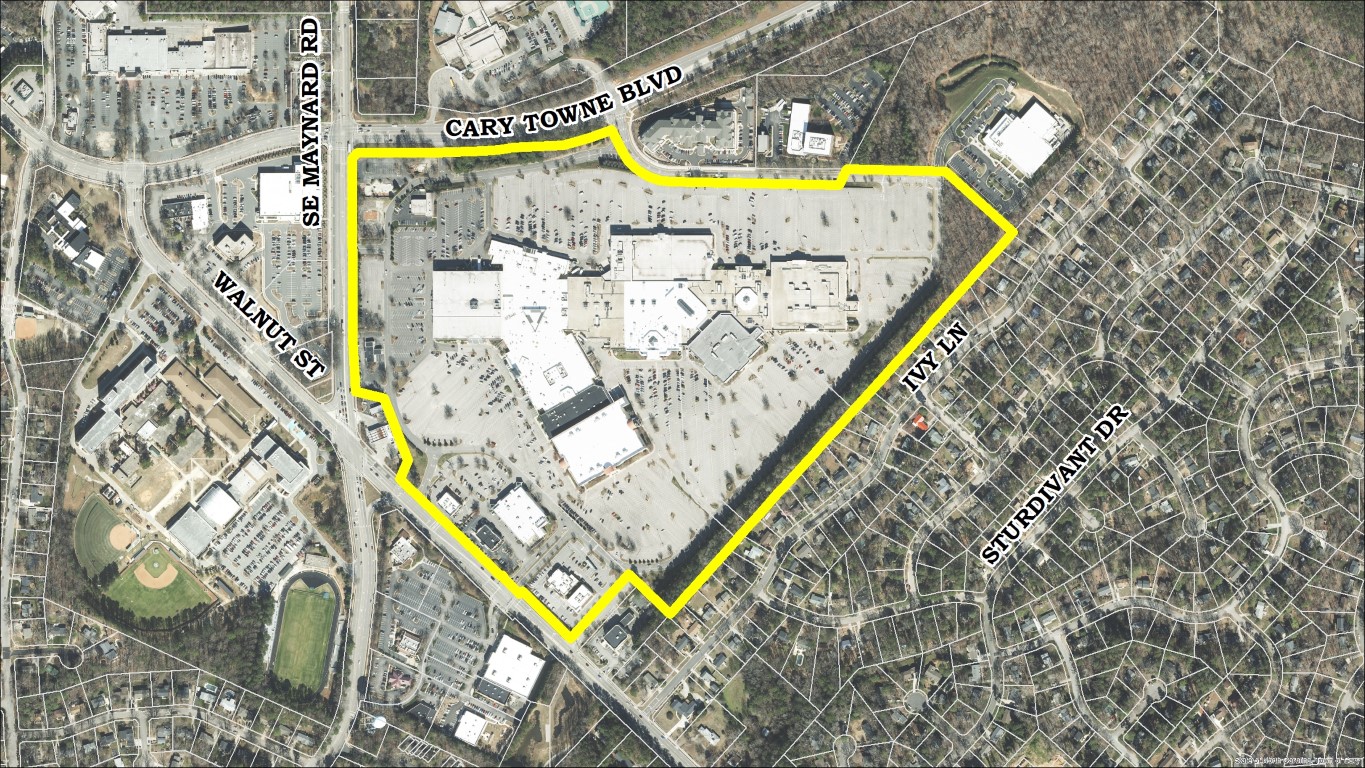

公告显示,据北金所2020年12月29日确认,国开证券将其持有的9家证券营业部资产及相关权益项目转让给浙商证券。具体包括:

值得注意的是,国开证券原本就只有10家营业部,此次一次性打包出售9家,在市场上引起了巨大反响。彼时国开证券向券商中国记者解释称,根据国开行新定位,国开证券于2019年调整了战略定位,转让完成后仍保留经纪业务牌照,未来将立足于新的战略定位,重点为机构客户提供经纪业务服务。

根据之前国开证券此前挂出的信息,2019年上述9家营业部共实现营业收入8732.99万元,营业利润2634.35万元,净利润2031.43万元。截至2019年底,营业部资产/负债为17.19亿元,所有者权益为零。

经中企华资产评估,上述9家营业部的净资产为7295.77万元,与国开证券挂出的转让价一致,表明其是按照评估价进行的平价转让。转让范围为两融业务及相关客户,9家营业部除股票质押业务及开行集团协同客户、自有货币资金、交易席位以外的全部资产负债和业务。

值得注意的是,按照此前国开证券提出的购买方要求,浙商证券应当接收9家营业部的全部员工(明确不进行转移的员工除外),并在与转移员工建立劳动关系之日起两年内保证转移员工的稳定。北金所信息显示,这一批职工人数共有145人。

行业并购加速规模扩张

据了解,去年12月9日,浙商证券根据自身战略发展需要,参与了国开证券9家证券营业部资产及相关权益的摘牌工作。12月18日,北金所公开征集意向受让方后,浙商证券成为标的资产的最终且唯一受让方,并在北金所的组织下与国开证券签订正式转让合同。

券商中国记者了解到,浙商证券与国开证券此前已经就9家证券营业部的转让事宜,进行了长达半年的协商。浙商证券希望通过该笔交易,快速完成重点地区营业部的增设,以及客户资产规模的储备。

“本次收购国开证券的营业部,与浙商证券营业部布局计划匹配度较高,京津冀、长三角、珠三角等地均为浙商证券重点布局区域,符合浙商证券整合做大提升上述区域市场占有率、向财富管理业务转型、拓展综合投融资能力等目标,能够迅速向部分经济发达区域扩张和渗透,使网点布局更丰富更合理,服务实体经济的能力更强。”浙商证券董事长吴承根表示,此次收购国开证券营业部资产及相关权益,符合浙商证券进一步扩大区域覆盖,提升服务实体经济能力和外延式发展的需求。

在吴承根看来,“从近两年的行业现状来看,国内前10名的券商收入和利润占比全行业已超过了60%。中小券商如果找不到核心竞争力业务,未来在市场上生存都会面临较大的考验。”吴承根认为,行业并购是规模扩张的现实路径。浙商证券作为中型券商的领先者,要实现向第一梯队的跨越,除利用既有的上市资源做大资本规模外,通过行业并购和资源整合,是比较现实的路径之一。

虽然近两年,市场对证券行业并购整合的预期一直在持续,但证券公司营业部的转让情况却并不多见,通常券商会选择新设或直接裁撤网点来优化分支机构布局。但另一方面,收购营业部,也确实是证券公司强化重点地区布局,积累业务资源的最快方式。

信披数据显示,虽然浙商证券2017年、2018年和2019年分别获批新设4家、7家、2家分支机构,但截至2020年6月底,该公司依然仅拥有22家分公司、100家证券营业部(以取得营业执照为披露口径,下同),在行业内网点数并不算多。

早在2017年年底,浙商证券就已经拥有18家分公司、95家证券营业部。相当于在最近的2年半时间内,该公司实际新增网点数才5家营业部和2家分公司。如今一笔交易,浙商证券就可顺利入手9家有客户资产、员工齐备、场地完好的营业部,还全部分布在京津冀、长三角、珠三角等地的核心城市,不得不说也是一桩较为合算的买卖。