原标题:去年千亿房企首超40家,一批昔日行业“优等生”却集体“失速” 来源:每日经济新闻

图片来源:摄图网

图片来源:摄图网每日经济新闻吴若凡

刚刚过去的2020年,对于以销售业绩为主要考量标准的房企而言显得尤其不寻常。

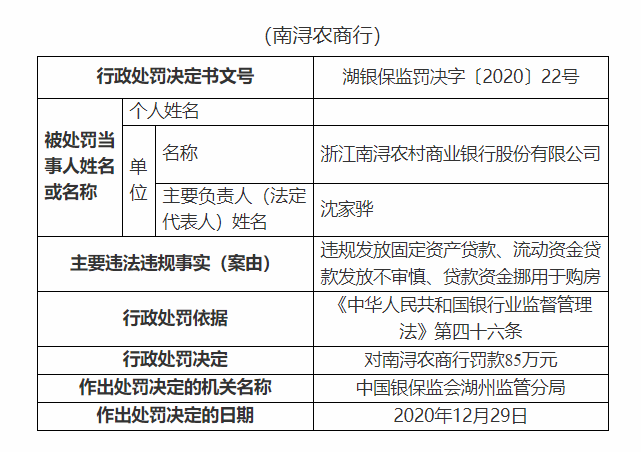

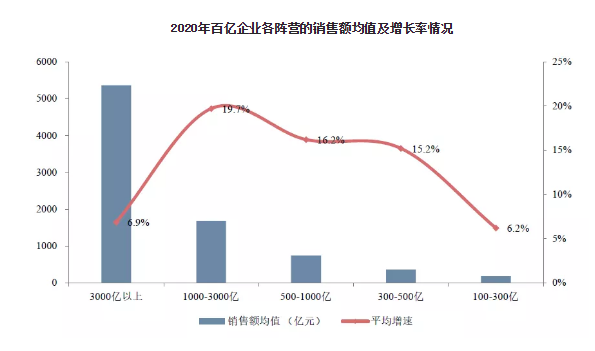

虽然受年初疫情影响,但据各家机构公布的统计数据,2020年千亿房企首次超过40家,再创新高;TOP10房企销售操盘金额集中度达26.3%,规模房企竞争优势进一步深化。

但值得注意的是,从年度目标完成率看,房企2020年的整体业绩完成情况并不十分理想。一批曾经在行业表现出色的房企,如远洋集团、新城控股、首创置业、泰禾集团等,在2020年的销售业绩甚至出现“负增长”。

克而瑞研究中心总经理林波向《每日经济新闻》记者分析认为,市场规模持续放缓的趋势已定,尤其是“三道红线”全面实施,降负债、稳流动摆在行业发展的首要位置,迫使房企放慢周转速度。此外,当前无论是拿地、施工或是营销,房企的投入压力都更大,资金面状况对于业绩实现影响程度也加深。2021年房地产的销售态势依然不容乐观。

重资重债房企业绩“负增长”

从2016年至2020年,全国房地产市场的年销售面积基本保持在16亿平方米左右,已经见顶。而销售金额逐年上涨是因为销售均价上涨,而整个行业高增长的空间已然不再。

林波认为,疫情影响下,各大房企都将处于内外部调整的适应期。这一时期,业绩表现分化相当明显。

据克而瑞数据,2020年绿城中国全口径销售额累计增幅58.5%位列第一,禹洲地产销售额增幅39.7%紧随其后,中国金茂销售额累计增幅39.1%位列第三。截至2020年末,百强房企中有超八成房企累计业绩超2019年同期,其中超四成企业的同比业绩增速在20%以上。

较之上述房企的业绩大比例增长,一批曾经在行业表现出色的房企“优等生”,如富力地产、首创置业、远洋集团、绿地集团、新城控股、华夏幸福、泰禾集团等,在2020年的销售业绩却呈现“负增长”。

在林波看来,这类降速企业或多或少是受到重资产拖累。“原先重资产可以通过抵押来贷款,但今年融资环境受限,可能行不通了。酒店、商业、产业等会挤压资金的产品,都可能影响资金周转。”

数据来源:中指研究院

事实上,重资产是一把“双刃剑”,能快速把企业推到规模高峰,但也能很快把企业拉入深渊。潘石屹就曾表示,富力199亿元收购的万达77家酒店,看似是捡了大便宜,实际上酒店的盈利非常低,甚至一直在亏损。

华夏幸福同样如此,克而瑞数据显示,2020年华夏幸福销售业绩同比降幅达32.7%。受制于以PPP模式做大型产城项目,华夏幸福的资金流转一降速就会影响项目去化,去库存速度下降又会快速制约资金流转。

另一方面,华夏幸福布局重仓京津冀,重仓的区域只要有一个项目不好,就会牵一发动全身。受疫情影响,加之财务杠杆高企,产业园的周转速度偏慢,资金链持续紧张就没钱拿地,进而影响了华夏幸福2020年的销售业绩。

“绿地也是受到三四线城市大地标、大项目的阶段性影响,成本高、回收期长、资金沉淀严重。此外,由于负债率较高,一定程度上影响了施工进度,从而影响到销售进度。”

林波指出,新城控股由于之前的“黑天鹅事件”,2019年下半年拿地较少,加之主要发展商业物业占据了大量资金,商业项目又不能快速去化,导致销售金额没有明显增长。

再看远洋集团,2020年销售业绩同比降幅达9%。远洋集团投资拿地以大体量项目为主,而大体量项目存在的普遍问题是开发和销售去化周期长,这也成了拖累其销售业绩的主要原因。亿翰智库统计显示,截至2019年,远洋大体量项目占比高达48%,其中不乏规划建筑面积超百万平米的超大型项目。

亿翰智库研究总监于小雨告诉《每日经济新闻》记者,企业投资过多的大体量项目,对经营会产生两大影响,一是大体量项目开发周期长,导致资产周转慢,资产运转效率低,应对风险差;二是大体量项目沉淀资金,会影响企业的后续投资及规模增长。

此外,还有一类销售下滑的企业,在战略布局上与当下的市场节奏不能完全匹配。以首创置业为例,其2020年的销售业绩同比降幅为12.3%。58安居客房产研究院分院院长张波指出,由于首创对于京津冀地区的依赖程度较高,在京津冀地区销售增速逐步下行的状况下,其销售规模便一再掉队。

总体来说,首创重仓的大本营京津冀地区受到政策影响较大,在2009~2017年的9年间,其布局集中于北京、天津等少数几个城市,城市容量相对有限,不易实现冲刺规模的目标,在相当程度上限制了首创的规模扩张。

于小雨表示,纵观首创置业的布局战略,不难看出其在成为全国化房企和深耕型房企中不断摇摆,投资布局经历了“扩张-收缩-再扩张”的过程,前后战略调整幅度较大。尽管企业的投资决策受市场、政策等多方面因素影响,但是保持投资策略的一以贯之、稳扎稳打,也更容易保持战略的稳定性,以避免因战略调整而导致资源的浪费和机会的丧失。

“总体来看,2020年不少房企拿地明显缩量,注定2021年业绩负增长的企业可能会更多。”林波表示。

2021年结构失衡房企或更多

虽然受到疫情影响,但绝大部分在年内设定了业绩目标的规模房企均完成了2020年度业绩目标。其中,恒大、金茂、滨江、越秀、时代5家房企在去年11月就提前完成了全年目标。

但整体来看,2020年房企整体业绩完成情况并不十分理想。克而瑞统计显示,2020年目标完成度超110%的房企数量不及2019年,目标完成度在90%~100%的房企数量也有所提升。

张波告诉记者,房企当年的目标都是提前一年定的,而2020年上半年疫情之后,大部分开发商没有调整年度销售目标,所以2020年房企能够实现销售增长已经是一件乐事。

张波认为,2021年已过千亿的房企对于规模化诉求会越来越弱,徘徊在500亿~1000亿元的房企依然有冲击规模的愿望,但要在保持负债不提升的前提下扩大规模,除了精准的城市布局外,还要有快速去化能力。

值得一提的是,继2020年8月20日的“三道红线”融资新规出炉后,监管层对于房地产资金层面的监管再度“亮剑”。 2020年12月31日,央行和银保监会共同下发通知,建立银行业金融机构房地产贷款集中度管理制度,将银行业金融机构划分五档,分档设定房地产贷款占比上限以及个人住房贷款占比上限“两道红线”。

克而瑞认为,决策层已从供需两端全面压降房地产信贷规模,意即供应端银行业金融机构实行房地产贷款集中度管理,需求端房企则设置“三道红线”,倒逼房地产行业去杠杆。下一阶段,房地产行业必将转向去杠杆,确保房企负债率、居民杠杆率逐步回归到“安全线”以内,坚守不发生系统性金融风险的政策底线。

林波表示,在融资环境趋紧的当下,房企来自银行、信托等方面的资金被逐步压缩,想进一步扩大规模难度会更大,能保持10%的增长已经不错了。2021年,结构失衡的房企可能会更多。

林波认为,有些房企在发展过程中会出现阶段性的资金紧张,但这是在追求规模的阶段,规模上升到一定程度就要战略性调整,以保证资金为准,做到业绩维稳,那么制定目标和完成目标应该更切实。

“重中之重还是提升经营实力,这是活下去的唯一出路。”林波指出,一些房企已经表态“不再追求规模”,这阶段销量没有提升,就要通过其他方式把拖累的项目进行盘整,把目前消化不利的项目处理掉,达到降低负债的目的。像富力、绿地、华夏幸福这类高负债房企,要相应调整负债结构。

![[图]三星发布1月补丁:修复他人指纹能解锁Galaxy Note 20问题](https://n.sinaimg.cn/spider20210107/77/w700h177/20210107/bc27-kherpxy5558353.png)