原标题:130亿元!获批发行迄今最大规模金融债,招联消金能否坐稳持牌赛道“老大”?

记者|苗艺伟

1月29日,据银保监会官网显示,深圳银保监局同意招联消费金融有限公司(下称“招联消金”)在全国银行间债券市场发行不超过130亿元的金融债券,成为迄今为止最大金额的获批发行金额,发债规模同比接近去年的两倍。

据中国债券信息网显示,2020年,招联消费金融共发了3期金融债券,合计发行规模70亿元,债券品种均为3年期固定利息品种,并以3.04%最低发行利率,刷新行业纪录。

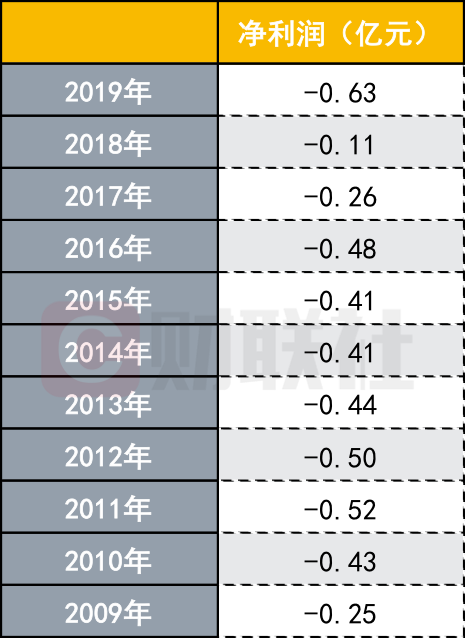

据界面新闻记者了解,2020年,在持牌消费金融公司中,招联、捷信、马上、兴业、湖北消费金融等持牌消金公司通过发行ABS、金融债方式融资正在快速增长。其中,捷信消费金融已发行18期共计约448亿元资产证券化产品,发行规模在持牌消金公司中遥遥领先。

2020年10月29日,银保监会办公厅向各地银保监局下发《关于促进消费金融公司和汽车金融公司增强可持续发展能力、提升金融服务质效的通知》,要求加大对消费金融、汽车金融公司的支持力度,适当降低拨备监管要求,鼓励在银登中心发行ABS。

新规"松绑"下,符合条件的消费金融公司也可发行与银行同等待遇的二级资本债补充资本,增强抵御风险和可持续发展能力,广泛的融资渠道能够帮公司显著的降低融资成本。目前,在全国已经获批的33家持牌消费金融公司中,已经有全国第14家获得ABS资格的持牌消费金融公司。

从业绩表现来看,2020年上半年,招联消费金融实现营收60.23亿元,同比增加30.76%;实现净利润5.78亿元,同比减少18.56%。尽管净利润出现首次下滑,但却已经在资产总量、净利润排名方面超过了长期占据持牌消费金融公司“老大哥”的捷信消费金融公司,位居行业首位。

根据捷信公司披露,截至2020年6月末,捷信消金总资产为877.82亿元,较2019年末的1045亿元缩水16.02%,而同时期招联消费金融的总资产为920.76亿元,已超过捷信。

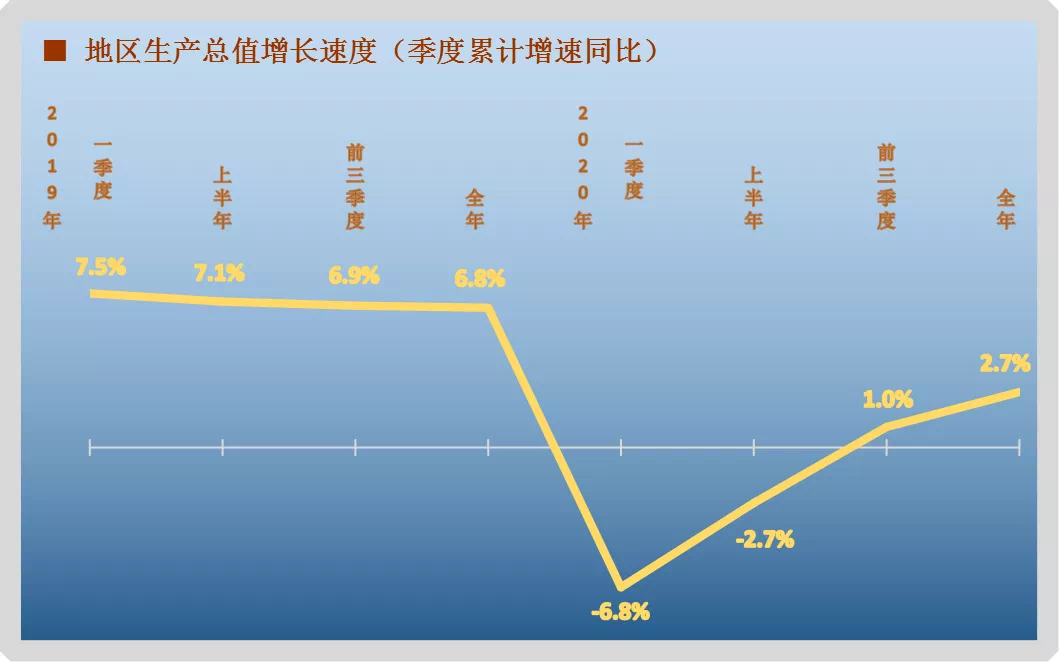

在消费金融公司ABS金融债发行火热的同时,网络小贷公司却在2020年11月发布的网络小贷新规划定经营杠杆限制和注册资本后,原本占据消费金融市场发行超过一半的小贷公司类ABS发行遇冷。

据界面新闻记者不完全统计,近两个月以来,仅有重庆度小满小额贷款有限公司在上海证券交易所计划发行10亿元的ABS,而蚂蚁旗下“花呗”、“借呗”的两家小贷公司,一改往昔每月密集通过ABS募资的常态,已有两个月未发行任何ABS产品。