原标题:纯金融分析,游戏驿站逼空风波的台前幕后丨凯丰视角

当地时间2020年3月18日,美国纽约,实拍游戏驿站门店。来源:视觉中国

【“凯丰视角”是美国匯盛金融 Horizon Financial 首席经济学家陈凯丰在界面新闻开设的专栏,基于一线经历和一手信息,从华尔街传送新鲜、独到的全球宏观视点】

进入2021年以来,美股市场波动性巨大。新年第一个交易日美股就出现较大的跌幅。刚刚结束的一月份美股、债券、黄金都出现下跌,非常罕见。当然,最受全球投资人、金融机构、监管机构关注的就是美国上市公司游戏驿站的逼空风波。不管最终的结局如何,游戏驿站的这次暴涨暴跌肯定会被记录入金融历史。笔者通过本文给大家做一下客观的解读,供大家在今后的投资与研究中参考。

一、游戏驿站是什么公司?

游戏驿站(Gamestop)公司是一个美国的视频游戏、消费电子和游戏商品零售商。公司创建于1984年,总部位于美国德克萨斯州葡萄藤市(达拉斯郊区),是全球最大的视频游戏零售商,截至2020年2月1日,在美国、加拿大、澳大利亚、新西兰和欧洲拥有5509家零售店。公司在1984年德克萨斯州达拉斯成立的名字是巴贝奇公司,1999年改成现在的名字。该公司的零售店主要经营游戏驿站、EB游戏、ThinkGeek和 Micromania品牌。2010年中后期,由于视频游戏销售转向在线店面,以及 Gametop 在智能手机零售方面的投资失败,该公司因此下跌。除了零售商店,游戏驿站公司还拥有一些游戏信息、视频游戏杂志。

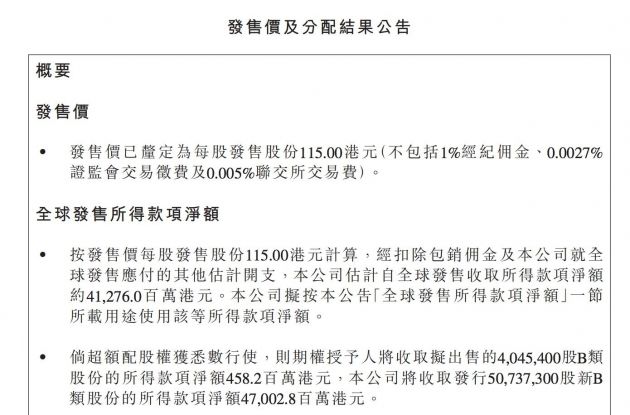

公司在初创时期的核心业务是电脑游戏零售店。在1999年9月份,游戏驿站被美国大型连锁书店Barnes & Noble以2.1亿美元全资收购。B&N书店收购了游戏驿站后,在2000年接着收购了一些美国其他的游戏零售店、游戏信息杂志等,并合并入游戏驿站。在2002年游戏驿站作为B&N的子公司成功在纽约股票交易所上市。公司的首次公开上市股价是10美元,第一天开始交易的价格就到达18美元,可以说是一个非常成功的IPO。

2004年B&N把公司拥有的67%的股票全部分发给了公司股东,游戏驿站成为一个完全独立的上市公司。从2004开始,随着电子游戏风靡全美,游戏驿站的公司业绩和股价节节上升。2007年年底游戏驿站的股价到达上升后的高峰62美元。可以说,上市5年,股价上涨6倍、股东、员工等等都非常满意。游戏驿站可以说是伴随了美国一代年轻人的成长。千禧年一代的美国人,现在30左右的,都有童年时过节被家人带着去游戏驿站买礼物游戏机顶盒等的甜蜜回忆。毫无疑问,他们在这次逼空游戏驿站的风波中有很大的潜移默化的情感因素。

游戏驿站的衰落开始于2016年。当时自从Xbox Live、游戏机网络、任天堂eShop和S steam等在线服务已经站稳脚跟以来,游戏的实体零售店市场一直处于衰退状态。2017 年,游戏驿站有史以来第一次公布上一年度圣诞假日期间零售额大幅下降 16.4%。公司表示销售额下降的原因包括行业疲软、促销定价压力和店内流量下降。随着实体店销售额的下降,公司采取了一些尝试,要求员工销售游戏预付卡等等,工作压力加大。这些举措,特别是对于各个商店的销售指标压力导致员工情绪低落。

业绩下滑后,游戏驿站的股价不断下跌。到2017年年底,公司股价已经下跌到18美元左右一股。微软宣布Xbox游戏通行证服务后,投资人对于公司的前景展望急剧恶化。游戏驿站公司为了应对,宣布关闭150多家门店。更大的问题来自于投资失误。游戏驿站为了实现转型,在2018年花了15亿美元并购手机游戏公司,结果这笔并购只实现了7亿美元的营收增长。到2019年年底,公司的股价已经下跌到了3.8美元。由于电子商务席卷全球,华尔街很多零售业上市公司面临严重的经营困难,多家实体零售业巨头企业破产重组,包括全美最大的玩具零售店。因此,在2019年就有一些市场分析师认为游戏驿站可能存在存续经营风险,而2020年的新冠病毒爆发后,受股市暴跌、封城等决策影响,大量实体零售店关闭,游戏驿站同样面临严峻挑战。

二、华尔街的做空机制

美国股市做空非常容易,而且也有很多机构和散户投资人参与做空。如果投资人或者投机客在美股市场看到某个公司股价过高,或者预期某个公司的业绩将会下滑,可以很容易在股票交易账户上做空该公司的股票,也可以裸卖出这个公司股票的看涨期权。取决于做空该股票的需求高低,卖空的成本一般在年化3-5%之间。全美股市总市值目前在大约59万亿美元,其中大约8万亿美元的股票,也就是不到2%的上市公司股票被做空。对于绝大多数正常的上市公司而言,股票被做空的百分比是极低的。一般如果超过15-20%的股票被做空的公司已经属于严重被做空企业。

美国证券法律规定在券商允许投资人做空任何股票的时候都需要预先“定位”股票,也就是联系到拥有该股票的多头去出借股票。如果没有预先借到股票就去做空,属于“裸空”股票,是违反市场监管的行为。因此,如果所有美股券商都严格执行了这个禁止裸空的规定,一个上市公司的被做空的股票不可能超过100%。但是,由于美股的结算是交易后三天进行,做空和做多是一样的三天。券商偶尔会发生“结算失败”,也就是说在结算时无法交割做空或者做多的股票。一般情况下的结算失败属于技术性问题,只要没有经常发生,结算交易公司也会有所宽容。如果出现系统性的大规模裸空,然后无法交割的时候,就会发生严重的问题。

除了直接做空个股,投机者或者做市商还可以做空看涨期权来表达对于公司的股价看跌。一旦股价大涨的时候,做空看涨期权的机构会出现严重的亏损,并被迫买入股票来止损。由于股价上涨的时候,看涨期权的Δ(德尔塔)快速上升,出现的是伽马挤压(gamma squeeze)。做空机构的亏损将会随着股价的上升而加速扩大。美股市场曾经出现过因为投资人同时购买股票和看涨期权,导致伽马挤压,做市商或者做空机构大幅亏损的情况。这次游戏驿站的股价大涨,实际上也有伽马挤压的成分。

三、做空游戏驿站的参与者

由于做空股票的风险较大,一般而言从机构到做市商到投机客都不会披露做空仓位,避免引发标的公司的反感和股东的不悦。过去三年,游戏驿站的股票从18美元持续下跌到4美元不到,这个下跌过程中,既有老股东的不断卖出,也有大量做空机构的卖出压力。而一月第三周,媒体报道出美国一些大型对冲基金因为做空游戏驿站出现数百亿美元的亏损,市场参与者才第一次知道空头的成员。这些基金包括梅文资本出现53%的亏损,并出现爆仓风险,紧急获得其他对冲基金和券商27亿美元的注资。

除了直接做空游戏驿站的一些大型对冲基金,做空方还有几个美国比较有名的独立研究机构。他们长期研究企业的基本面,而且相对而言不像卖方投行研究机构有可能存在利益冲突。这些做空机构在过去几十年曾经成功的发掘出上市公司舞弊,财务造假等行为,有一定的市场影响力。当然,他们也不是没有漏洞,有过一些他们公布做空研究报告后,上市公司成功反驳致股价不跌反涨的案例。

四、逼空做多游戏驿站的参与者

媒体上有很多文章描述这场参与逼空做多游戏驿站的参与者都是“散户”,而且对他们有一些偏见。实际上,这些参与做多游戏驿站的投资者很多拥有巨大的资金量,而且对于基本面的研究极为深刻。借助社交媒体的传播力,他们的影响不容忽视。

这次逼空游戏驿站、让股价一年上涨将近100倍的大本营是一个美国的股票贴吧WSB(Wallstreetbets,华尔街下注)。这个贴吧是2014年一个在华盛顿工作的美国年轻人罗格金斯基创立的。他当时刚刚大学毕业,在泛美开发银行工作。在业余时间需要投资几千美元,但是他发现主流金融媒体都是介绍关于把钱放到股票指数基金,被动投资的文章。

他和他周围的朋友试图以“下注”的方式来投资股票,也就是说或者清零或者大赚。他的一个原则就是“YOLO,你只活一次”,因此需要下注式投资股票。WSB股吧上有各种高风险的投资标的探讨,很多标的暴涨暴跌。版上的成员在过去几年快速增长,从数千人增长到去年的60万人,到今年年初的三百万人,到现在超过六百万人。股吧的参与者数百万,对市场的影响力也快速上升。

由于游戏驿站的公司的巨大影响力,关于这个股票的讨论一直非常频繁。在2019年,WSB上就有很多关于该公司的讨论。有一个用户在当时游戏驿站股价还在5美元左右的时候,就写了帖子,提出股价目标是100美元,而且贴出了他花了5万美元购买长期看涨期权的仓单。这个用户后来每几个季度就会出现一次,提出做多游戏驿站的基本面分析。比如他认为公司的管理层变革后,新的CEO有可能扭转公司的衰落趋势。再比如他提出公司的手头现金量非常充裕,随时可以归还所有借款,因此华尔街对于公司破产的担心不符合实际情况。这次游戏驿站的股价上涨了将近100倍后,三年前的这些看涨期权到现在的涨幅应该有一万倍左右。也就是说这个用户持有到现在的收益应该有数千万美元到上亿美元。

2020年三月份新冠病毒爆发后,美国出现严重的失业问题。很多年轻人在家工作或者上课,客观上WSB的股吧的讨论版有了更多的参与者。政府给了大量发放了2000美元的纾困支票后,一部分美国年轻人直接把这个现金用于开户交易个股。最后,美国金融科技这几年高速发展,很多券商都已经开始零费率交易。股票分式交易创新也被大量线上券商推广。分式交易原理是投资人可以购买10美元或者20美元的高价股票。也就是说投资人可以购买0.05股特斯拉或者游戏驿站。这些因素都促成了大量散户开始在美国频繁交易。美股的个人交易量在市场总交易量中占比从几年前的5%左右快速上升,现在已经超过10%。

华尔街下注股吧,照片来源:Reddit

逼空游戏驿站的运动中,也有硅谷的一些领军人物。比如伊隆·马斯克,他多次在推特等社交媒体上声援WSB做多游戏驿站的个人投资人们。马斯克的特斯拉汽车公司的股票曾经长期属于被华尔街各大对冲基金大规模做空的标的。他对于这次机构做空游戏驿站有切实体验。再比如社交资本公司创始人茶马士(Chamath)。他创立了大量SPAC公司,帮助维京太空旅行公司、科洛弗健康保险公司等等上市。他对华尔街的对冲基金做空也有多年的不满。这次WSB大规模逼空游戏驿站的风波发生后,他也出现在财经媒体CNBC上接受访谈,为个人投资人辩护。

硅谷科技精英茶马士在CNBC上接受访谈

五、游戏驿站的逼空事件给我们的启示

这次游戏驿站的逼空事件对于全球金融市场的震动是极为巨大的。既有做空的对冲基金的惨重损失,也有金融科技券商罗宾汉等机构的公信力的负面影响。美国证监会已经宣布将对事件的所有参与者开始详细的调查。美国国会也将会传唤事件的主要参与人和参与机构去国会进行听证会,答复国会议员们的质询。游戏驿站的上市交易地点纽约股票交易所,期权的交易地点各个衍生品交易所都会对整个事件进行调查。游戏驿站股票在一月份最后一周的单日峰值交易量到达20亿股,也就是交易金额到达每天近1万亿美元,超过A股两大交易所所有股票交易量的总和的数倍。这种天文数字的交易量对于交易所的信息系统也是严重的挑战。纳斯达克交易所也在2月2日下午举办线上讨论会,分析对于游戏驿站等股票的交易的巨大影响。

纳斯达克交易所组织线上讨论

小结

笔者认为今后会发生这些改变:

首先,交易所对于做空的监管将会加大,对于裸空股票的查处将会更加严格。今后做空仓位超过上市公司流通股的100%的反常现象将会被杜绝。

其次,各大对冲基金今后对于做空的风险管理将会加大。特别是很多对冲基金将会规避一些被大量做空的个股,避免被再次逼空。

第三,期权市场做市商们将会对于裸空看涨期权的头寸管理更加严格,特别是需要吸取教训,避免被伽马挤压。

第四,投资人将会更加关注社交媒体。由于社交媒体的影响力极为巨大,瞬间就可以把一个信息传递到数百万股民,已经颠覆了传统媒体的地位。这次互联网公司企图封服务器,暂停贴吧来控制股吧的行为招来极大的负面反弹。

第五,投资人对于零费率的移动互联券商的质疑加大。过去几年个人投资人在美股市场交易享受零佣金的创新,代价是这些投资人的交易信息被出售。而且在市场大幅波动,个股被逼空的时候,互联网券商资本金不足,被迫暂停股民的买入。今后,投资人可能性需要考虑零费率券商交易被暂停的风险。

(文章仅代表作者观点。本文首发于微信公号“智创湾区"。作者授权界面新闻转载。责编邮箱:[email protected]。)

![[图]Edge Canary新增迷你右键菜单功能](https://n.sinaimg.cn/spider202124/110/w700h210/20210204/8deb-kirmait7467650.jpg)