题图丨123RF

题图丨123RF“上市”这把钥匙,为快手开启了一个崭新10年。

作者丨曾乐

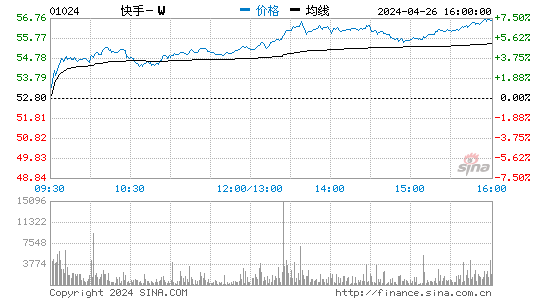

“中签即暴富”,近期港股市场最炙手可热的新股“快手”终于在今日上市。

80亿港元融资额秒光、连续三天疯狂抢筹、券商系统因繁忙崩溃、超400倍认购倍数……资本市场的反应,足以说明“中国短视频第一股”带来的巨大想象力。

这场狂欢仍在持续。2月5日,快手开盘暴涨193.91%,报338港元/股,市值高达1.39万亿港元,位居港股第8位。不仅如此,快手上市首日涨幅一度扩大至200%,市值超1.4万亿港元。

“快手最在意的始终是人,是对人的尊重、对劳动和创造的尊重。”上市现场,快手CEO宿华表示,“快手选择1024作为股票代码,是因为1024代表了科技的力量和先进的生产力。快手希望用科技的力量,让劳动和创造释放更大的能量,让价值创造者得到更好的回报。”

这场92天冲刺上市的闪电战背后,是快手沉淀10年的结晶。

从移动互联网中崛起、依靠普惠价值观沉淀用户积累、形成高度粘性与活跃的社区生态,快手在短视频大潮跌宕中走出了属于自己的步调。

自启动商业化以来,快手营业收入2年翻4倍、收入来源多元化发展、打造“顶级私域流量”、电商业务强大想象空间……如果要问,快手为何倍受资本市场追捧?答案就在一个个随手划过的视频里。

瞄准:打造社交基因优势

相比视频时代下的其他玩家,快手通过打造出一个去中心化、具备社交基因的视频平台与社区,已形成了自身的独特竞争优势。

10年前,快手通过打造GIF动图制作工具起家,这本质上就是短视频的雏形。不过,单纯工具型产品具有一定局限性,这让快手创始团队开始决心变革。

不久,快手便找到了新的突破口。随着移动互联网渗透率提高、移动基础设施不断完善,短视频与直播可以让人们更好实现交互、满足自我表达的诉求。2013年,快手开始转型成为短视频社交平台,并选用直播来作为变现的方式。

事实证明快手选对了牌,直播业务已成为其“现金牛”。

在直播中,主播可通过生活直播、游戏和娱乐直播、带货直播等形式来变现。快手招股书显示,在2017年、2018年、2019年及2020年前9个月中,其直播收入分别占总收入的95.3%、91.7%、80.4%、84.1%及62.2%。

随着直播内容的不断丰富、用户参与度的逐渐提升,快手得以在其中形成了直播界的“顶级私域流量”。

从分发逻辑来看,快手的流量分发是基于兴趣、位置、社交关系和话题的去中心化分发,关注页作为私域流量入口流量极大,仅次于发现页。与其他短视频产品相比,注重社区与社交平台的快手,更像是一个生活圈、朋友圈。

在去中心化的“普惠式分发”规则、双列瀑布流的展示形式下,每个视频都有相对均衡的曝光机会,创作者能够积累属于自己的私域流量,用户则可以拥有更多选择。

从内容调性来看,快手曾经被冠以的“老铁文化”背后,其实是真实生活中的方方面面。基于社区基尼系数进行流量均衡后,快手选择把很大部分的内容“下沉”,即便是0粉丝的“长尾用户”也能拥有一定的播放量。在这一生态系统里,创作者得以广泛参与不同主题,展现丰富多彩的不同内容。

从用户粘性来看,强大的粉丝粘性、社区互动性、不可替代性成为快手直播业务的稳定基本盘。“快手的社交网络连接建立是很难的,一旦形成用户粘性和信任关系后,用户其实很难被迁移。”有业内人士告诉亿欧EqualOcean。

据招股书透露,截至2020年的前9个月,快手短视频及直播合计获2.2万亿次点赞、90亿次分享,有近90亿对互关,超1730亿条用户评论,累计发送逾610亿条私信,促成的主播PK达5.66亿次。

以社交为核心体系打造高粘性社区生态,快手形成了社区属性更强、互动性更高、强调私域化的社交链条壁垒。与此同时,在这场“顶级私域流量”的狂欢中,快手正尝试按下更多的增长开关。

进击:实行差异化突围战

随着短视频、直播逐渐成为各大社交、电商平台的“标配”,快手面临的竞争也愈发激烈。在电商战场上,自2018年起,快手加快了自身商业化的步伐,并获得快速发展。

作为电商领域的后入局者,快手凭借差异化打法,在“人、货、场”链条中快速找到了突破口。

在“人”方面,快手凭借大量的下沉市场用户,打造了主播与用户之间强粘性、高复购率的业务模型。并且,快手正有意识地扶持中腰部主播。2019年年底,为避免对头部主播的过度依赖,快手推出了直播公会体系,重点鼓励公会签约和运营粉丝在1万到50万之间的中腰部主播。

在“货”方面,快手正不断完善相关供应链体系。去年5月,快手与京东签署战略合作协议,主要涉及快手小店的供应链能力打造、品牌营销和数据能力共建等方面。此次合作后,用户可直接在快手小店购买京东自营商品,省去跳转链接这一环节,而快手也提升了自身货品端的质量。

除与电商平台合作外,快手也开始搭建自己的供应链体系。快手在电商业务玩的是“源头好货”打法,主打“商品来自货源地、批发价”。这一策略让快手能更好与工厂进行深度绑定,并迅速搭建起自己的供应链体系,在议价上掌握主动权。

在“场”方面,快手尝试从搭建基础设施、调整组织架构等多维度加速电商业务布局。2018年,快手电商发布麦田计划,推出升级改版后的“快手小店”和“电商服务市场”,以“内容+社交”为驱动,从人货场方面为用户赋能。去年5月,快手调整了公司组织架构,涉及商业化、运营、产品等核心部门,商业化进程自此进一步加快。

一系列组合拳下来,快手在电商业务的战绩颇见成效。

招股书显示,在2018年、2019年以及2020年的前11个月中,快手平台上促成的电商商配交易总额分别为0.97亿元、596亿元与3326亿元。

谈及公司基于社区属性所布局的电商业务,宿华有很大的信心。他曾表示:“短视频对不少品类的商品而言是极具表达能力的呈现形式,可以激发用户的购买欲望。我觉得未来会变得越来越强。”

如今业内人士普遍认为,直播电商市场尚未抵达天花板。

快手招股书显示,2019年,中国直播电商GMV已达4168亿元,预计未来5年仍将保持57.7%的高速年复合增长,至2025年直播电商市场规模将达到64172亿元,占中国零售电商市场的23.9%,成为零售电商市场的重要组成部分。

在这片空间广阔的“蓝海”中,快手需要持续发力、不断巩固自己竞争壁垒。

增长:开启更大想象空间

从递交招股书到正式登陆港交所,快手以92天的闪电速度完成了上市使命。

上市前1周,快手正式向港交所递交上市发行方案,指示性发售价格范围在每股105港元至115港元之间,对应股份市值介于556亿美元至609亿美元(约4337亿至4750亿港元)之间,高于市场预期。

据不完全统计,在1月29日结束招股后,快手的认购倍数已超400倍。同时,快手的超购倍数、孖展募资规模均超2020年所有公开募集资金额同样在8亿元以上的公司。

“按照这样的资本热度,快手未来的估值还会更高。”上述业内人士表示。

国海证券也在研报中预测:“基于用户基础与用户参与度,将利于快手扩充现有业务带动收入增速,同时也利于后续在增值业务端的货币化。从PS估值角度看,2021年快手科技的估值预计可达到5150亿元-5547亿元。”

引燃资本热情的,是快手巨大的商业化潜力。

基于“顶级私域流量”,快手平台的用户、创作者间具有更高的信任度、更强的互动性。这代表着,快手更容易在直播、电商业务上变现。

“由于短视频与直播平台用户需求十分多样性,就很自然地产生出许多变现机会。”上述业内人士如是说。

虽然目前的数据显示,快手仍处于亏损状态,但整体来看亏损正逐渐收窄。最新招股资料显示,快手2020年前三季度经调整后的亏损净额为72亿元,以第三季度新增约8.5亿元亏损计算,平均月亏损已不到3亿元。而在2020年上半年,这一数字还约为每月10.6亿元。

根据国海证券预测,快手上市后,影响利润的可转换可赎回优先股的公允价值变动因素消除,有望于2021-2022年实现盈利。

除了直播、电商业务外,快手正与越来越多的产业相结合,不断开启更大的想象空间。

在线教育方面,快手用3000万美金注资火花思维,加码教育投资。疫情以来,教育行业加速从线下向线上转移已成为大势所趋,得益于短视频平台的低价流量、更低获客成本、大量用户群体,教育课程可通过更加普惠的价格触达至广大消费者。

网络游戏方面,仅在2019年,快手便先后投资了王牌互娱、英雄体育vspn,收购ytg电竞俱乐部进军王者荣耀kpl,意在扩张电竞、游戏版图。尚未被充分开发的快手游戏业务具备极大的提升空间,甚至有可能成为其下一个业务增长引擎。

如今体育、美食、医疗、音乐、汽车等越来越多的产业,都在与短视频和直播产生连接。“甚至可以说,所有文化类的、可以被虚拟交付的产业,都可以在快手平台上实现完全的数字化。”一位投资人士对亿欧EqualOcean表示。

用“短视频+直播”的模式推动部分产业的线上化,快手仍在不断探索。

尾声

从短视频草莽江湖中突围而出的快手,历经10年厮杀终于摘得“中国短视频第一股”的皇冠。“上市”这把钥匙,又为快手开启了一个崭新10年。

去年年底,快手发布内部全员信,首次明确了以“快手派”为企业文化价值观,以“痴迷于为客户创造价值"为使命,最终能够“帮助人们发现所需、发挥所长,持续提升每个人的独特幸福感"。

“幸福感最底层的逻辑是资源的分配。”宿华在《被看见的力量——快手是什么》一书中写道,“快手要做的就是公允,在资源匹配上稍微平均一些。但这样做是有代价的,总体效率会下降,这也是考验技术能力和执行能力的时候。”

在资本市场的期盼下,快手正走向下一个新10年。