原标题:深度丨首批碳中和债来了 更多碳中和金融产品在路上

绿色债券家族中新增碳中和债券品种。

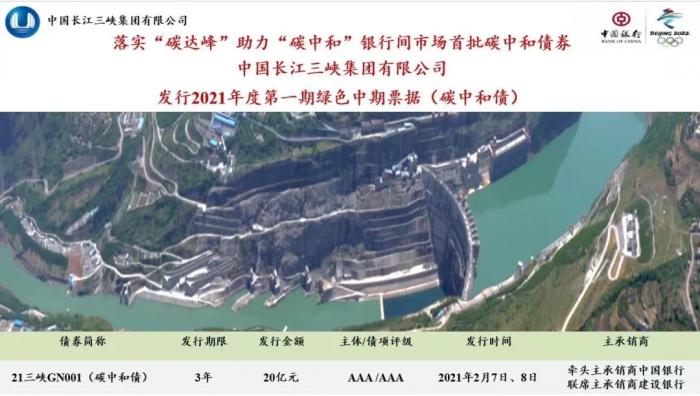

中国长江三峡集团公司2021年度第一期绿色中期票据(碳中和债)日前在银行间市场发行。该产品发行规模为20亿元,产品期限3年,票面利率3.45%。值得注意的,债券全称中含有“碳中和债”的字样。

这是银行间首批碳中和债券。通过发行碳中和债券,企业获得了低碳转型、发展低碳产业的中长期资金,也同时响应国家“碳中和”战略。市场认为,未来将有更多碳中和金融产品推出。

何为碳中和债?

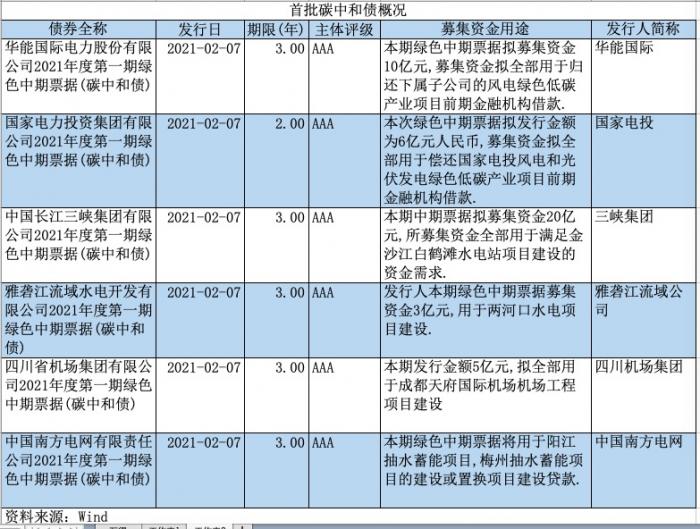

记者根据Wind数据整理,截至目前共有6家企业发行了碳中和债,均为大型央企及国企,分别是华能国际、国家电投、三峡集团、雅砻江流域公司、四川机场集团、南方电网,它们主体评级均为AAA,6家企业发行的债券均为中期票据。除四川机场外,其他5家均为电力行业。

从募集资金用途看,募集资金主要用于偿还绿色低碳产业项目前期借款以及新项目建设。

以长江三峡集团发行的碳中和债为例,本期中期票据拟募集资金20亿元,所募集资金全部用于满足金沙江白鹤滩水电站项目建设的资金需求。

债券募集说明书披露,金沙江白鹤滩水电站是金沙江下游四级开发方案的第二级,坝址位于四川省凉山彝族自治州宁南县与云南省昭通市巧家县交接的金沙江下游干流河段。工程任务以发电为主,兼顾防洪,总装机容量1600万千瓦。

说明书还披露,发行人已聘请中诚信绿金科技(北京)有限公司,通过定量与定性两个维度对本次债券募集资金拟投项目的环境效益进行评估。

评估显示,本次债券募集资金对应的项目完成建设并投入运营后,与同等供电量的火力发电相较而言,每年可协同减少二氧化碳排放量3367.79万吨,替代化石能源量1847.76万吨标准煤,协同减少二氧化硫排放量11794.19吨,协同减少氮氧化物排放量11310.32吨,协同减少烟尘排放量2295.38吨,具有显著的环境效益。

“中央经济工作会议对‘碳达峰’、‘碳中和’提出了明确的工作要求。监管机构也在鼓励碳中和债的发行,在本批碳中和中票发行成功之后,预计交易所、发改委也会出台相应的鼓励政策,推动碳中和债体系的完善。”沪上某券商信评人士表示。

更多碳中和金融产品将出

中央经济工作会议明确2021年八项重点任务,其中一项是做好碳达峰、碳中和工作。具体而言,我国二氧化碳排放力争2030年前达到峰值,力争2060年前实现碳中和。

碳中和是指某个地区在一定时间内(一般指一年)人为活动直接和间接排放的二氧化碳,与其通过植树造林等吸收的二氧化碳相互抵消,实现二氧化碳“净零排放”。据市场机构测算,为了实现碳中和目标,将会有超过百万亿元的低碳投资需求,资金需求巨大。

人民银行货币政策委员会委员,中国金融学会绿色金融专业委员会(绿金委)主任马骏表示,未来三十年内,我国实现碳中和所需绿色低碳投资的规模应该在百万亿元以上,也可能达到数百万亿元,因此将为绿色金融带来巨大的发展机遇。

但马骏指出,当前我国绿色金融产品还不完全适应碳中和的需要。我国在绿色信贷、绿色债券等产品方面已经取得了长足的进展,但在面向投资者提供的ESG产品,以及产品的多样化和流动性方面比发达市场还有较大的差距,许多绿色金融产品还没有与碳足迹挂钩,碳市场和碳金融产品在配置金融资源中的作用还十分有限,碳市场的对外开放度还很低。

马骏建议,鼓励金融机构探索转型融资,包括设立转型基金和发行转型债券。要实现碳中和,不仅仅要支持纯绿的项目(如清洁能源、新建的绿色交通和绿色建筑项目等),也要支持化石能源企业向清洁能源转型、老旧建筑的绿色低碳改造、高碳工业企业的节能减排和减碳项目等。后者一般被称为转型经济活动,也需要大量融资和一定的激励机制。

人民银行最新发布的2020年四季度货币政策报告指出,要充分发挥市场机制作用,通过创新产品工具、提高定价合理性、加强环境风险管理等手段,继续发展绿色信贷、绿色债券、绿色基金等产品,建设碳市场,发展碳期货。

近日,兴业银行在北京金融资产交易所成功挂牌发行珠海港控股集团有限公司2021年度第一期绿色债权融资计划,发行规模2亿元,期限7年,通过并购模式整合项目资源,支持风电项目建设,是全市场首单碳中和并购债权融资计划。

(作者:杨志锦 编辑:曾芳)