原标题:(官微/证基风云)牛年“开门红”!A股抱团股重挫,“喝酒吃药”还是玩科技?

2月18日,辛丑牛年首个交易日,个股普涨喜迎“开门红”,机构抱团股大跌,“A股一哥”贵州茅台股价跌破2500元。有投资者告诉《国际金融报》记者,基金重仓龙头股大跌,虽然股市“开门红”,但他还是亏了钱。

专家分析,节前大涨的消费白马股、新能源汽车以及科技龙头股获利回吐,低估值蓝筹股大涨,今日震荡行情实属正常。全球基本面复苏延续,预期2021年大多数上市企业EPS(每股收益)会显著增长,投资风险偏好大幅提升。A股会逐步呈现价值回归特征,可积极布局中盘蓝筹组合。

茅台等抱团龙头股崩了?

A股三大指数高开低走,呈现沪强深弱特点。截至2月18日收盘,沪指上涨0.55%,收报3675.36点,深证成指下跌1.22%,收报15767.44点,创业板指下跌2.74%,收报3320.14点。个股涨多跌少,沪深两市3604只个股收涨,其中132只个股涨停;520只个股下跌,其中82只个股跌逾5%。今日交易活跃,两市成交额破万亿元。

前海开源基金首席经济学家杨德龙表示:“沪指走强主要是受到一些低估值蓝筹股大涨的带动,包括节假日期间在港股表现比较突出的石油、石化、银行等板块出现大涨,带动了沪指上升。春节前连续多日上涨的消费白马股、新能源汽车以及科技龙头股出现获利回吐。没有只涨不跌的股票,也没有只跌不涨的股票。因此,市场出现一定震荡在情理之中。”

个股普涨之下,权重股跌幅较大。沪深300指数跌近0.7%,95只成份股收跌,其中58只跌逾2%。贵州茅台跌近5%,收报2471元/股;康泰生物、智飞生物跌逾10%,美的集团跌逾8%,立讯精密跌逾5%;海康威视跌逾7%,收报61.31元/股。

下挫个股主要集中在家用电器、食品饮料、医药生物等板块,行业指数跌幅均逾3%。今日主力资金主要流出医药生物、电气设备、食品饮料、汽车、家用电器等行业,分别为97亿元、50亿元、45亿元、35亿元、29亿元。

国泰君安策略团队认为,与美股“漂亮50”相似,盈利所带来的确定性溢价是中国版“漂亮50”崛起的本质原因。对比当前经济、驱动力、市场表现等因素,当前中国版“漂亮50”与美股“漂亮50”高潮阶段相近。无风险利率承压与盈利优势重心转移之下,2021年一季度后,龙头抱团股相对收益将遇阶段性扰动,并出现分化。当下需重视“漂亮50”之外的新选择,积极布局中盘蓝筹组合。

宏观角度预测A股行情

风险偏好、EPS(每股收益)、估值三大要素,影响着风险资产定价。备受关注的是,2021年中国经济复苏状态向好成为市场共同预期,上市企业盈利情况相比2020年有望更好。

A股牛年行情如何演绎?

“2021年应该是风险偏好略微提升,同时流动性收缩、EPS改善。A股震荡,但中枢抬升走势概率较大。”承珞资本合伙人徐泯穗在接受《国际金融报》记者采访时表示,估值水平与风险偏好、流动性息息相关。流动性虽说不急转弯,但确定已经转弯。前两年基金的赚钱效应,以及政策对房产的调控,推动微观交易层面的风险偏好略微提升。从EPS角度来讲,2020年上半年受疫情影响较大,2021年上半年大多数上市企业的EPS同比会显著增长。

兴业证券首席经济学家王涵撰文表示:“全球基本面复苏延续,警惕波动性加剧。”整体而言,在宽松货币政策和财政刺激下,近期全球经济基本面仍在延续逐渐复苏的态势。然而,全球资产表现呈现出超基本面的乐观情绪,风险偏好大幅提升,市场整体表现出对未来经济快速复苏的预期。与此同时,在疫苗顺利推广、疫情逐渐得到控制的背景下,叠加新一轮财政刺激的预期,通胀预期也快速攀升。后续仍需警惕风险性事件,新冠疫情及疫苗动态、全球经济恢复的节奏对金融市场的扰动,需持续关注。

招商证券策略团队直言,当前中国面临的也是经济基本面改善、盈利增速加速上行而流动性趋弱的环境。在这样的环境下,行业配置和风格选择将成为超额收益的关键。2021年上半年进攻性布局的三大领域,分别来源于出口有望超预期、通胀有望超预期以及疫情控制有望超预期,分别对应出口链、通胀链以及出行链的投资机会。“上述宏观环境和基本面对应的风格特征将会逐步呈现‘价值回归’特征,PEG(市盈率相对盈利增长比率)等于或小于1策略或者GARP策略(价值策略与成长策略结合)可能会回归,增速较高,估值性价比较高的中小公司属于中小价值风格,以及估值处在历史低位、短期业绩增速明显回升的低估值风格会逐渐回归。”

投资者如何配置板块?

总体来看,今日板块之间涨跌分歧较大,这是板块风格切换的信号吗?

今日生物医药、食品饮料板块大跌,但是其他22个申万一级行业上涨,并且相关个股涨多跌少。今日主力资金主要流向有色金属、房地产、采掘行业,分别约为39亿元、14亿元、8亿元。有色金属板块以6.69%的涨幅居榜首,采掘、钢铁、房地产板块均涨逾3%。值得一提的是,春节档电影票房表现超预期,传媒板块涨近2%,北京文化等多只个股涨停。

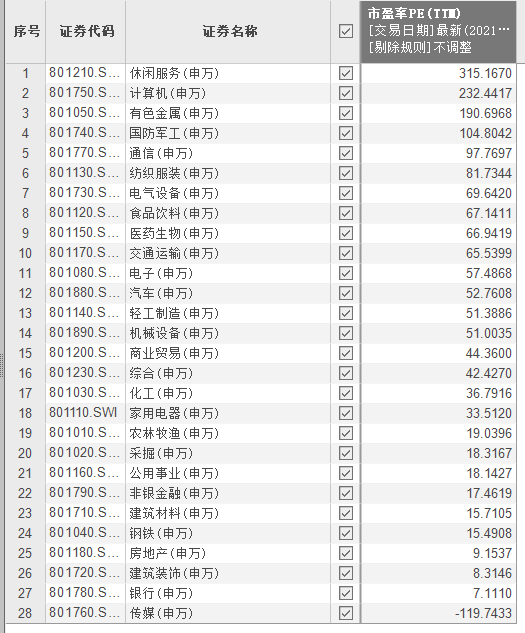

从估值角度来看,当前14个申万一级行业板块市盈率PE(TTM)低于50倍,尤其是传媒、银行、建筑装饰、房地产等板块偏低,而休闲服务、计算机、有色金属、国防军工板块市盈率PE(TTM)超过100倍。

天风证券策略团队在研报中指出,春节过后,进入3月中下旬,一些业绩不错的公司开始披露一季报预告,因此一季报展望对春季躁动的下半场预计影响会比较大。由于2020年一季度业绩的低基数,大部分公司和行业一季报都会迎来高增长,但是单单是高增长预计很难再驱动股价上涨,需要有更明显的超预期。一是景气度爆发的方向容易超预期的两个主线:生产线设备、军工上游、新能源,以及顺全球生产周期的原材料和零部件(有色、化工、机械、汽车零部件等);二是前期超跌预期足够低的中盘公司(包括TMT)。

粤开证券策略团队统计了申万一级行业2001年春节以来表现,以春节后一个月平均涨幅来看,综合、农林牧渔、电子、计算机和有色金属涨幅居前,涨幅均超过8%,农林牧渔涨幅居前主要是由于春节期间农副产品消费量大幅增加,相关板块业绩预期向好,而电子和计算机板块作为白马股聚集地,也是开年各路资金布局的重点行业。“从上涨概率来看,各行业上涨概率均在50%以上,上涨概率最高的五个行业分别是农林牧渔、纺织服装、化工、医药生物、公用事业,上涨概率均为90%。”配置上重点关注有色、采掘等顺周期板块,景气度上行的科技板块,以及大金融板块。

在指数化投资趋势下,以及市场分化加剧背景下,机构投资者的占比越来越高,广大投资者尤其是散户应当如何理性入市?徐泯穗提出建议:“就最近15年的表现来看,主动管理基金的表现要好于被动基金。散户要战胜市场,还需要加强基本面研究,并且在能力圈范围内投资。”

与机构相比,散户在信息、研究等方面实力有所欠缺,尤其是近期美股市场散户与华尔街做空机构之间的斗争备受热议。中信建投证券首席经济学家张岸元撰文直言:“当前流动性宽松市场环境下,买卖双方对投资标的未来走势的看法无所谓对错,一切由资金规模说了算;通过技术手段汇集的一致行动力量完全可以掀翻机构。”