原标题:WIKIBON:四大云计算巨头2021将破1150亿美元营收

市场研究咨询公司Wikibon观察到IaaS/PaaS超大规模云服务领域出现了四个“A级”玩家:AWS、Azure、阿里巴巴和Alphabet,这四大巨头具有可以无限期胜过其它所有云玩家的资源、动力和耐力。

Wikibon相信四“A”公司加起来的2021年IaaS和PaaS营收将超过1150亿美元。这是一个巨大的市场机会,2021年的增长率在30%左右。

Wikibon基于ETR企业技术研究公司的调研数据,对四大超大规模云玩家进行了分析,特别是新近加入了对阿里巴巴的观察。

四大超大规模云

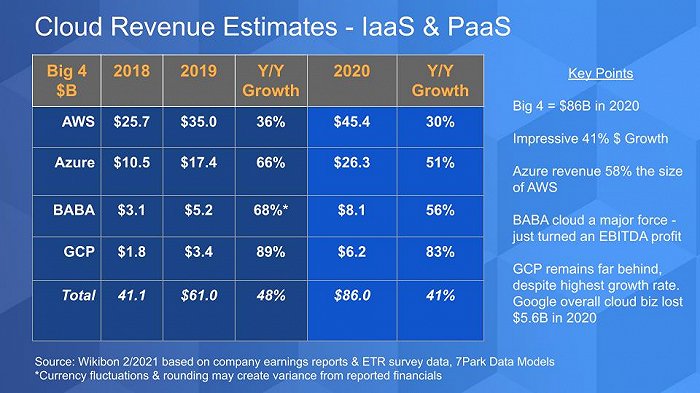

亚马逊和Alphabet近期公布了财报,AWS CEO Andy Jassy被提拔为亚马逊的总负责人。而Wikibon根据市场的反馈,将阿里巴巴纳入观察的视野。下图显示了Wikibon更新的IaaS数据,并且包括了2020年全年的数据,这与Wikibon在2020年第四季度的预测非常接近,最大的变化是将阿里巴巴加入到数据中。

这四家公司在2020年云收入达到了860亿美元,相对于2019年增长了41%。值得注意的是:

Azure收入首次超过AWS收入的50%;

阿里巴巴的市值刚刚超过80亿美元,超过了Google Cloud Platform;

阿里巴巴之所以是一个如此强大的竞争对手,是因为它的绝大部分收入来自中国。该公司计划继续其国际扩张;

阿里云的云业务在上个季度有史以来首次显示出正的EBITDA;

Google正重金大举投资,去年其整体云业务亏损超过50亿美元。

Wikibon认为,这四家公司合计在2021年的IaaS和PaaS收入将超过1150亿美元。

尽管Google的增长率很高,但却远远落后于AWS和Azure。Google的整体云业务在2020年损失了56亿美元,这引起了一些担忧。另一方面,Wikibon认为Google需要从广告中脱颖而出。云是Google的未来,Wikibon很高兴Google将大量投资于云业务,因为Google的资产负债表上躺着1200亿美元,没有比投资云业务更好的现金使用方法了。

数字中没有SaaS?

Wikibon要强调的是,这些数据代表了在所有四大云中进行对等比较所做的最大努力。许多人询问这些数字中有多少反映了微软的Office 365或Google G Suite(现在称为Workspace),答案是没有。这些数据是Wikibon对全球IaaS和PaaS收入的估计。

是什么促使这些公司取得这样的业绩?Wikibon的答案是,这四大巨头都受益于数字化进程的加速,同时每家企业都有其它的利好因素。例如,AWS 正在利用其巨大的领先优势和创造的品牌价值。另外,尽管Wikibon估计其75% 以上的收入来自计算和存储,但AWS的技术特色和功能差异化,加上其庞大的生态系统,也是该公司增长的动力。

Azure方面,除了自主软件业务,该公司在盈利电话会议上表示,其订阅业务在所有行业和客户领域都取得了强劲增长。正如多次说过的那样,微软使现有客户可以轻松利用Azure。而像真正的订阅定价这样的条款,没有最低限额,也没有任何取消时间,让它极具吸引力,吸引人们去尝试并沉迷其中。这些年来,订阅方式让AWS在市场上保持了竞争力。

现在,对于Google而言,其增长得益于卓越的技术,尤其是在人工智能和分析方面的实力。同样,Wikibon怀疑Google Cloud的亏损很大程度上来自于大量的产品和服务的上市投资,而这些投资正在带来增长红利。Google还引用了Wayfair和Etsy的成功案例,Wikibon认为Google是在暗示零售商可能不愿与亚马逊做生意。这是两个引人注目的名字……希望在未来几个季度看到更多这样的胜利,并形成一种趋势。

这是一个超大规模云的世界,我们正生活在其中

虽然云基础设施的市场肯定不止由四家公司组成,但A级玩家作为超大规模云公司,它们的技术、资源、CAPEX预算、客户动力和影响力使其独树一帜。下图就是在这种情况下,四大公司的市场份额:

在这四家公司中:

AWS占据了一半以上的市场份额;

AWS和Azure远远领先于其它公司,Wikibon认为它们将继续保持服务水平;

虽然阿里巴巴给Wikibon留下了深刻的印象,但其目前主要在中国开展业务;

Wikibon认为,阿里巴巴和GCP需要很多年的时间才能缩小与两个领导者的差距。

现在来看看客户在ETR调查数据中的评价吧。

客户视角:调查数据确认了AWS和Azure的实质性领先优势

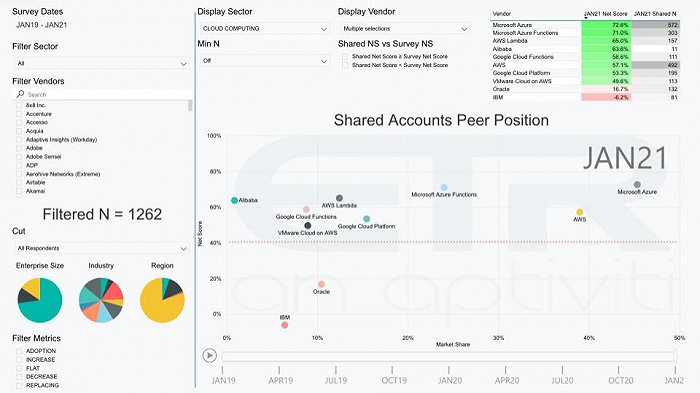

下图中显示的是XY维度,纵轴上是Net Score净得分或消费动力,横轴上是Market Share或调查中的普遍性。在右上角可以看到每个公司的Net Scores和提及次数。

(资料来源:ETR2021年1月)

Wikibon将1月份1262名受访者的ETR调查数据进行了分割,按云计算进行了数据过滤,也就是受访者只回答了对厂商云计算产品的使用情况,剔除了任何非云计算的支出。

Azure在1262个受访者中的572个回答中以72.6%的净得分而令人感到相当惊艳。在数据集中排名第二的是AWS,它拥有492个用户份额以及57.1%的净得分。为什么Azure在数据集中的规模比AWS大?答案是这是一个用户调查,样本中有很多微软用户。当然可能还有其它异常现象,例如被调查者对云的概念无法直接映射到IaaS和PaaS 定义中。但是趋势是明确和一致的——亚马逊和 Azure 主导了云基础设施支出。

例如,Wikibon将AWS Lambda、Azure Functions和Google Cloud Functions等形式的函数计算功能纳入其中——因为这些领域的支出势头很猛。

在该图表中已经添加了阿里巴巴,其净得分为63.6%,但是在数据集中只有11个共享的回答——但11个数据点总比0好。

此外,Wikibon在图表上添加了VMware Cloud on AWS。

40%红色虚线以上的玩家/产品具有明显的市场动力,这意味着这些产品在数据中具有强大或非常强大的支出速度。更准确的说,这意味着在这些平台上花费较多的客户比例,高于花费较少的客户。

“Oracle和IBM也有云”

经常听到这种说法“Oraclet和IBM也有云”,因此Wikibon将Oracle和IBM放在图表上。可以看到,它们在数据集中都有可观的存在,分别有132个和81个回复。Oracle的净得分为16.7%,IBM为-6.2%。这意味着,在使用Oracle Cloud的132个调查受访者中,在Oracle云上花费更多的客户比花费更少的客户多16.7%。对于IBM而言,它表示更多的客户是在减少支出,而不是增加支出。尽管Oracle的数字是正面的,但这两家公司都处于“红色区域”,表现出的动力不及领头羊。

好消息是Oracle和IBM至少有云。但作为超级云基础设施的参与者,它们并不是四大巨头的直接竞争对手。这两家公司都拥有庞大的软件业务,IBM拥有庞大的服务业务(这是IBM的大部分收入),它们都可以将客户迁移到云上,并推出混合云服务。他们对云的定义肯定与AWS的不同——这很好,但两家公司都在报告其云业务营收时,计入了很多相关业务。

例如,Oracle云营收就包含了云计算和软件许可证支持服务,通常在合同签订时进行收入确认,合同期限可更新,还包括本地数据库和中间件的费用。IBM的云营收数据中则包含了许多传统业务。

但正如我们所说,这两家公司都直接参与了云游戏,并且可以通过提供基础设施来支持各自的软件和服务业务来赚取高额利润。Wikibon只是不认为它们是超大规模云,超大规模云由四大公司定义的,实际上也只有这四家。

云是本地部署模式的零和游戏吗?

要解读的一个重要趋势:谁为云收入的增长势头买单?

戴尔战略规划负责人Matt Baker的一条推文说,“这不是一个零和游戏”。换句话说,一美元的云计算不会转化为本地或传统公司损失的一美元。

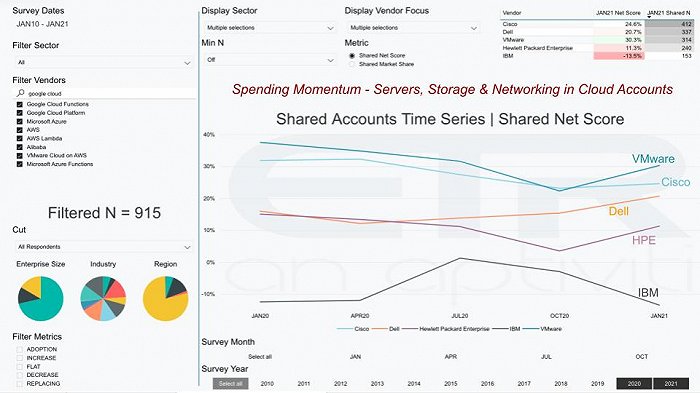

来看一下。首先我们普遍同意Matt Baker的观点——这不是1换1的支出。这里有一些来自ETR的数据,或许能给一些启示。

(资料来源:ETR2021年1月)

上图显示的是915个超大规模云账户的情况。在这些帐户中,显示了2020年到2021年,VMware、思科、Dell、HPE和IBM的服务器、存储和网络的支出速度或净得分的削减情况。它显示了2020年1月、4月、7月、10月和2021年1月调查的净得分。当然,所有本地玩家都受到COVID的影响。IBM似乎是相反的——并不是说他们没有受到影响,但他们有可观的大型机周期。可以看到几乎所有的其它公司都在2021年出现上升趋势。思科有点平淡,但很稳定且有一定上升。

因此,以Matt Baker的观点来说,尽管预计2021年四大巨头的增长率将达到35%左右,但本地部署模式的领导者仍显示出一些积极的迹象。

云计算对传统厂商的长期影响

进一步研究这个问题很重要,因为并不是说云没有影响到本地支出——当然有。下图和上图是同一张图片——但这张是十年的视角:

(资料来源:ETR2021年1月)

正如在数据中看到的那样,云计算直接导致了本地部署模式支出速度的长期稳定下降,这并不奇怪。

想一想服务器、存储和网络的主流模式。 服务器长期以来一直没有得到充分利用,即使是在虚拟化的情况下;除了备份作业外,没有多少工作负荷可以最大化服务器利用率。客户不断购买更多服务器,以提供性能提升的空间,并以20-30%的利用率运行。同样的情况,存储可能更糟,因为多年来它是由机械系统驱动,因此需要更多的硬盘才能获得更好的性能。在网络方面,这是一个多买端口的故事,因此在这些细分市场中,客户被迫规划、与首席财务官争夺资本支出、采购、过度供应和管理周期。

然后AWS来了,随时可以取消,并以程序化的方式供应并构建新的应用。

云对这些领先的本地基础架构参与者的影响是不可否认的。

超大规模用户对比成熟的本地部署模式玩家

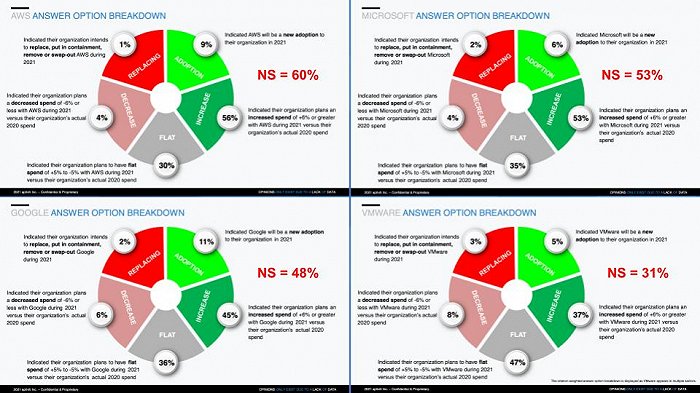

为了让大家对这个话题有更多的了解和数据,下面是 AWS、微软、Google和VMware的ETR数据对比的图。图表中显示了客户将新增加一个平台(青绿色)、增加支出超过5%(深绿色)、支出相对去年持平(灰色)、支出减少超过5%(粉红色)或离开平台(亮红色)的客户比例。从绿色中减去红色,就可以得到净得分(NS)。

(资料来源:ETR2021年1月)

净得分为60%的AWS表现出色。微软——请记住,这包括整个微软业务,而不仅仅是Azure——对于这样一家成熟的公司来说,表现真的很强。Google——希望看到更高的水平。VMware是本地部署模式的黄金标准,所以Wikibon将他们纳入这个组合,从图中可以看到其实力,但更大是“持平”支出,这对于一个成熟的公司来说是很常见的。

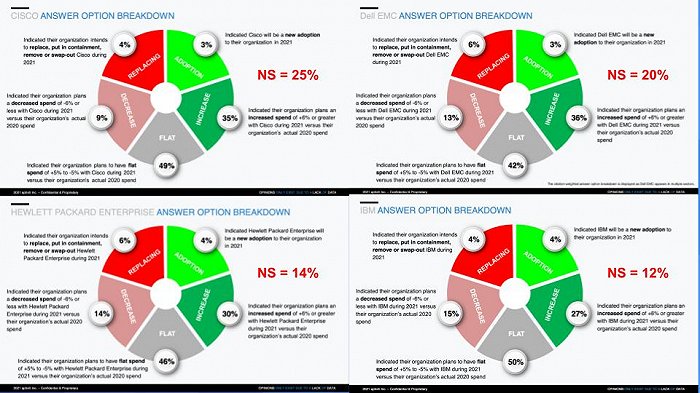

这些分数与本地部署模式的王者相比如何?

这并不令人惊讶。与云计算公司相比,本地部署模式厂商的绿色下降、“持平”上升、而红色则处于10%的高位间;但思科除外,尽管它几乎存在于所有行业——包括那些受COVID重创的行业——红色分数相当低。

(资料来源:ETR2021年1月)

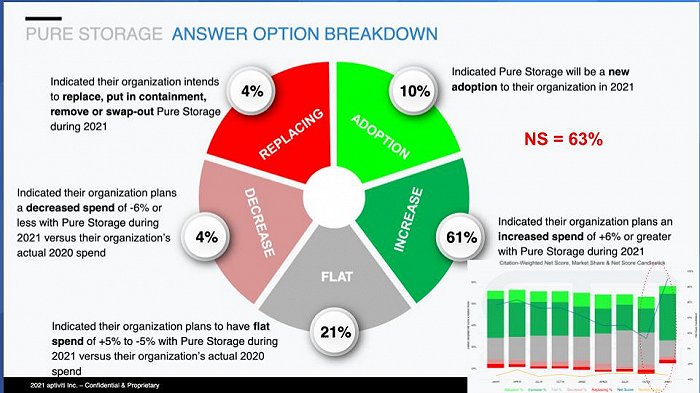

Pure Storage是一个有趣的“异常”

当然Pure Storage并不是一个成熟的传统企业,但它主要参与的是本地部署模式的市场。看看下面Pure Storage的图。不确定这里发生了什么,但这令人印象深刻——这里看到了一个巨大的反弹,随着时间的推移,把前几个季度的调查结果叠加在一起。请注意1月份调查中的巨大上升——突出的蓝线——从上一季度的20%跃升至63%的净得分。

(资料来源:ETR2021年1月)

我们将看到这如何转化为Pure Storage在2021年的财务业绩。记住,这项调查是前瞻性的,但此前也不曾观察到过一个成熟的公司有这么大的上升——也许是潜在的需求或其它数据的异常,但应该在几个月内就会知道结果。

重点是,尽管云计算是一列“货运列车”,但仍然可以看到本地和混合IT的强劲行动。

本地、混合和边缘的机会

最重要的是,回到Matt Baker的观点,就是在混合云、多云和边缘方面,本地玩家可以追求的机会。具体来说,这种想法是在超大规模云之上构建一个抽象层,然后让它们在数据中心中建立自己的地位,而传统的本地玩家则在顶部增加价值。面临的挑战是选择正确的位置、走得够快,并在华尔街的承诺和创新之间取得平衡。这也是一个老难题。

让我们面对现实吧——亚马逊可承受数年的损失,但依然不会破产;Google拥有如此多的现金,以至于无法以足够快的速度将其花掉;在多年的横向发展之后,微软终于找到了解决之道。在Wikibon的分析中,阿里巴巴是一个新事物,但它就像是中国版的亚马逊,还有蚂蚁金服——尽管它面临着政府监管挑战。所以这四家公司都占据了主导地位,他们不仅在云计算领域领先,而且在人工智能领域领先,因为数据不断流入云计算。

我们仍处于云平台时代的早期。它正在从一个远程云服务的集合转变为一个无处不在的、会感知、会思考、会预测的系统,这个系统越来越自动化、智能化和超分散化。有一件事是肯定的,未来十年将不会像过去十年一样。