原标题:华夏幸福:约20亿元“16华夏02”债券正推进展期

3月2日,产业新城运营商华夏幸福基业股份有限公司(华夏幸福,600340.SH)公告,需在3月3日兑付本息的“16华夏02”债券,正在推进展期工作安排。华夏幸福将在与受托管理人、债委会等相关各方共同沟通协调下,推动制定具体偿付方案后予以安排。

根据公告,3月3日,华夏幸福应支付“16华夏02”债券2020年3月3日至2021年3月2日期间最后一个年度利息和债券本金。

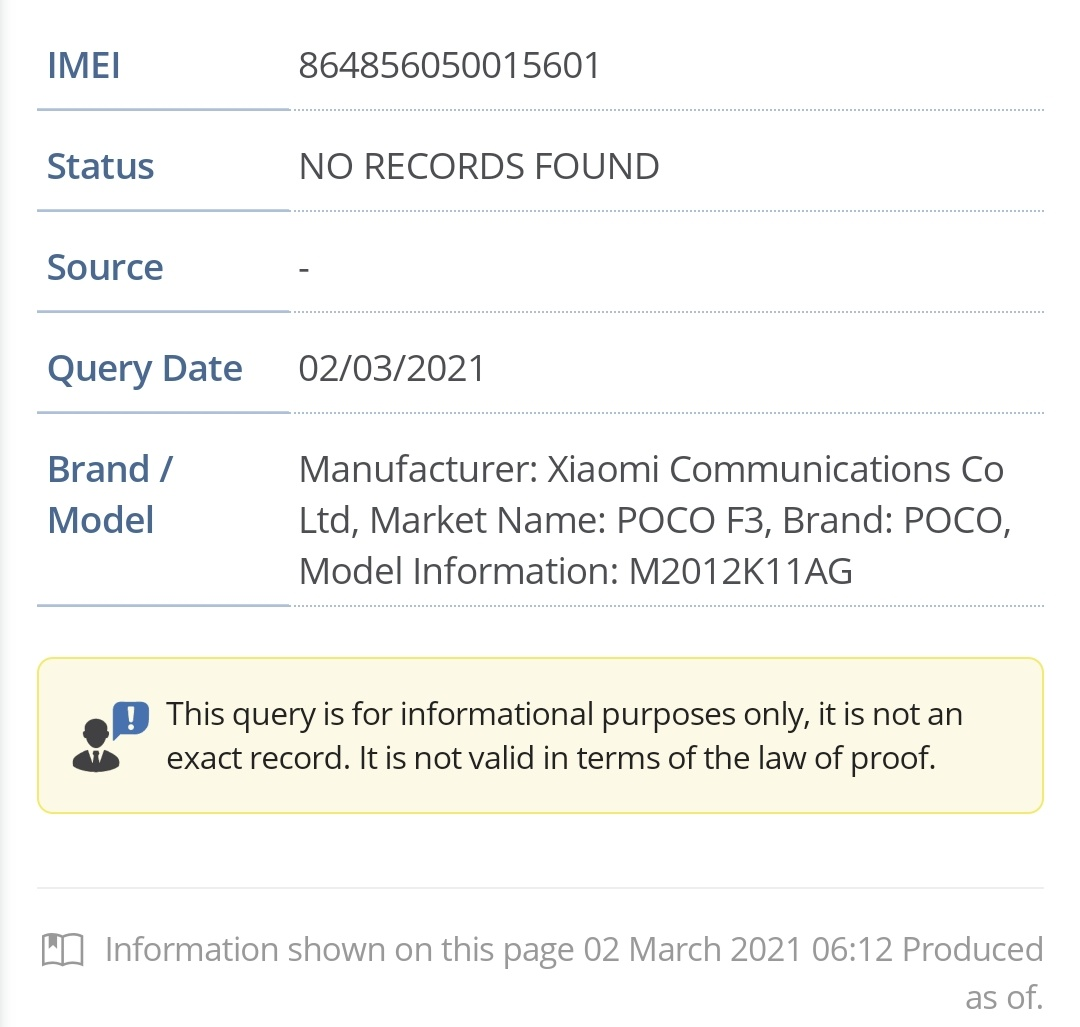

“16华夏02”债券于2016年3月4日发行,同年3月21日上市发行,发行总额20亿元;主承销商为兴业证券股份有限公司和光大证券股份有限公司。其间,该期债券投资人回售4万元,目前存续面值金额19.9996亿元。

该债券分为两个品种。其中品种一为5年期品种,初始发行规模为10亿元,附第3年末发行人上调票面利率选择权和投资者回售选择权;品种二为7年期品种,初始发行规模为10亿元,附第5年末发行人上调票面利率选择权和投资者回售选择权。

该债券发行时票面利率为4.04%,在存续期的第3年末,华夏幸福将后两年的票面利率上调296bp,即2019年3月3日至2021年3月2日期间的票面利率为7%。

华夏幸福表示,因受宏观经济环境、行业环境、信用环境叠加多轮疫情影响,其流动性出现阶段性紧张,截至2021年2月27日,华夏幸福下属子公司新增未能如期偿还本息金额58.17亿元债务,包括银行贷款、信托贷款、境外债券等债务形式,未涉及境内债券、债务融资工具等产品。华夏幸福累计未能如期偿还债务本息合计110.54亿元。

截至3月2日收盘,华夏幸福收于7.72元,跌幅4.1%。