原标题:物流和骑手烧掉八成营收,达达盈利欲速难达

文/ 美股君

出品 / 节点财经

新冠肺炎疫情减缓,即时零售行业迎来复苏。

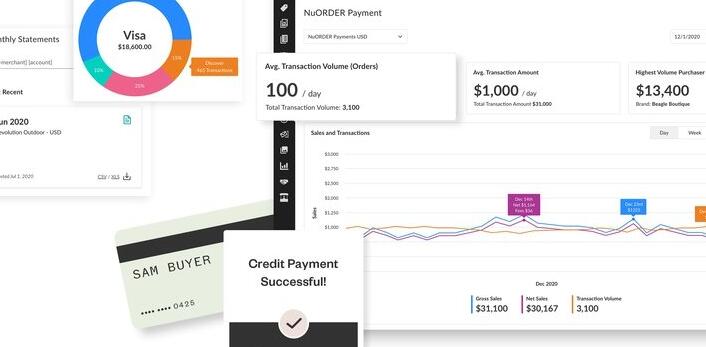

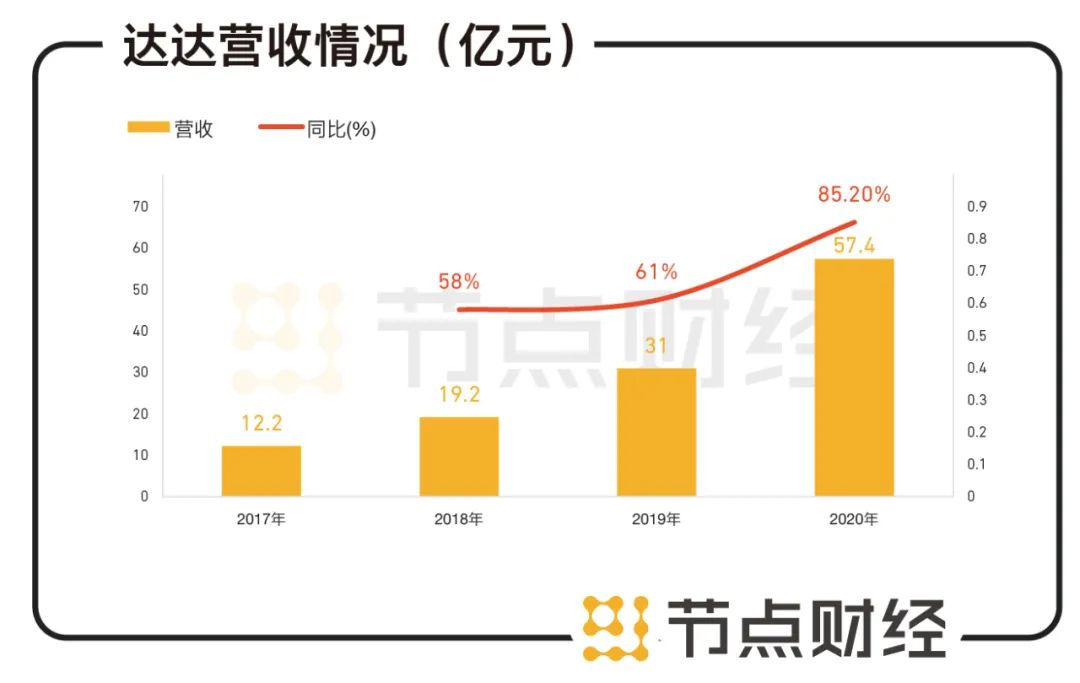

近日,即时配送三巨头之一的达达集团(达达快送+京东到家)发布了第四季度和2020全年业绩财报。这也是公司上市以来首份年报。财报显示,2020年公司整体营收为57.4亿元,同比增长85.2%。不过,公司的亏损依然严重。

在即时零售这条玩家众多的长赛道,目前各个竞争者仍处于烧钱以扩大用户量的阶段,而达达所要面临的竞争依然激烈。2020年,达达集团的营收虽然有所回暖,但业务模式较为单一、亏损依旧,且过于倚赖“大金主”京东和沃尔玛等,依然是其需要面对的重要问题。

钱从哪里来?

成立于2014年的达达,在2016年与京东到家合并成立了达达集团。2020年6月,达达集团以16美元/ADS登陆纳斯达克,被称为“即时零售第一股”。

2020年,得益于新冠肺炎疫情的利好,达达集团的活跃用户和GMV数据均迎来增长。财报显示,截至2020年底,达达的活跃用户为4.13亿,2019年年底为2.44亿;2020全年其订单量为11亿,相比2019年7.54亿的单量同比增长了约46%;同时,期间其来自京东到家平台的GMV(销售额)为253亿,同比去年翻番。

图片来源:申万宏源

图片来源:申万宏源从具体业务来看,达达集团目前主要的两大业务板块——达达即时配送平台和京东到家平台也均迎来不错增长。

2020年,得益于物流公司的配送订单和连锁商户的城市内配送服务订单增长等,达达即时配送的收入同比增长72%至约34.3亿元;期间,京东到家的收入约为23亿元,其中包括达达为京东到家平台零售商提供配送服务收入9.7亿元以及平台抽佣收入6.9亿元。

不过,虽然营收和GMV数据表现亮眼,但达达集团营收来源过于单一和客户过于集中等核心问题依然存在。

财报显示,达达的营收来源主要分两块,一是服务收入,包括点对点的跑腿服务,将消费者和零售商联系起来的市场服务,即B2C的配送服务及线上营销服务费和包装费;二是商品销售收入,主要是指向骑手出售配送设备等。这些业务主要由达达快送和京东到家两个平台承担。其中,达达快送主要提供同城配送服务,京东到家的收入向源于向商家收取配送服务费、商品销售佣金等。

其中,服务收入一直是达达最大的收入来源。2017年以来,这项收入在达达营收中的占比基本都超过九成,收入来源较为单一。

另外,达达集团依然存在客户过于集中的隐忧。

目前,京东集团对达达集团持股46.5%。而从营收占比可以看出,京东不仅是达达集团的大股东,还是其最大客户。财报显示,2017年、2018年、2019年和2020 年前三季度,达达集团营收中来自京东的部分分别为 6.9亿元、9.4亿元、15.7亿元和14.5 亿元,对营收的贡献比例分别高达 56.7%、49.1%、50.5%和39%;

数据来源:达达财报

数据来源:达达财报公司的另一个重要客户是沃尔玛。财报显示,2018 年 8-12 月、2019全年和2020Q1-Q3,达达营收中来自沃尔玛的营收分别为0.9亿元、4亿元和5.6 亿元,占总营收的比例分别为 4.6%、13%和15.1%。

可见,2019年,光是京东和沃尔玛两家客户就为达达贡献了接近63%的收入,到2020年前三季度这一占比虽然有所降低,但依然高达54%左右。过于依赖“金主”,让市场不免担忧达达的抗风险能力。

钱花到哪里了?

即时配送盈利难,再次体现在达达集团的新财报中。

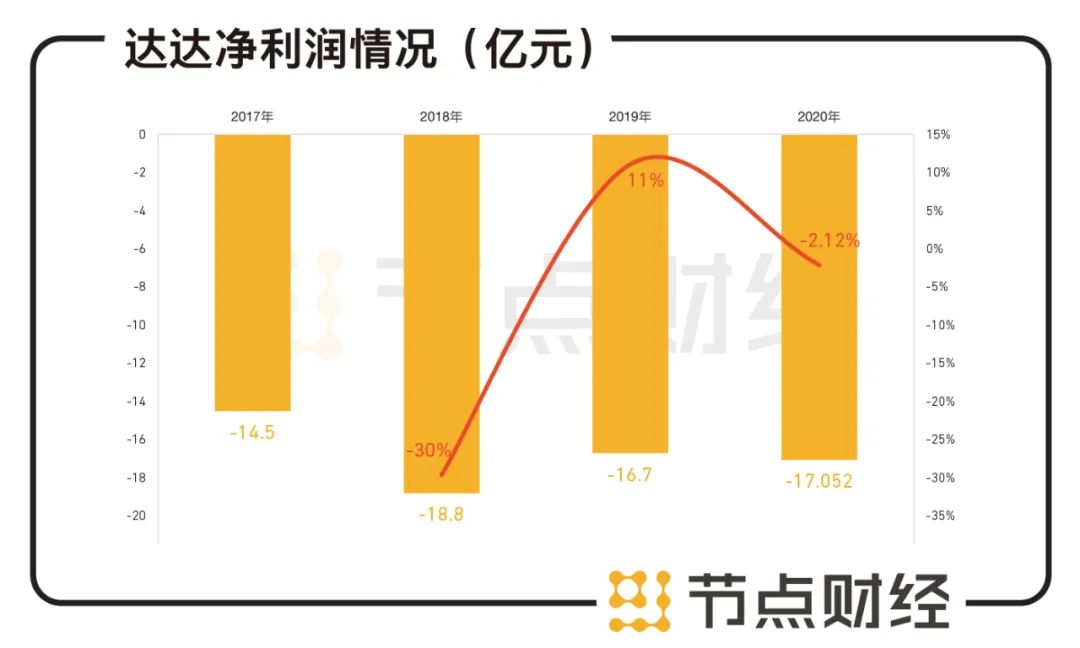

财报显示,去年四季度,非美国通用会计准则下(Non-GAAP),达达集团净亏损为4.196亿元,上年同期净亏损为4.781亿元,同比小幅收窄;2020财年,达达集团的净亏损为17.052亿元,相比之下2019财年净亏损为16.698亿元,小幅增长;非美国通用会计准则下(Non-GAAP),达达集团的净亏损虽然有所收窄,但依然高达11.68亿元,上年同期的亏损额为14.2亿元。亏损很大程度上是由于成本高企。

数据来源:达达财报

数据来源:达达财报那公司的钱都花到了什么地方?

从成本和费用结构上看,达达目前最主要的支出是运营成本和销售营销费用。2020年全年,达达的总成本支出达76亿元,上年同期则为49亿元,同比大增逾55%。

其中,养活骑手是一大支出。财报指出,支付给骑手的薪酬和激励措施是运营成本的最大组成部分。而且随着业务进一步拓展,这部分成本正持续增加。2020年,由于单量的增加,达达集团关于物流及众包骑手的运营成本支出由去年同期的28亿元增长至47.2亿元,这几乎是营收的八成。根据财报披露的总单量计算,2019年其平均每单成本为3.78元,而2020年同比上升约14%至4.3元。

另外,为了不断教育市场、吸引新用户,公司还需要不断进行补贴,包括给用户提供优惠劵或是折扣。比如,2017年-2019年间,为了争取到更多活跃用户,达达向京东到家投入的激励费用可以说是持续攀升,分别为3.621亿元、7.825亿元、9.377亿元。

到2020年,达达的销售和营销费用从2019年的14.1亿元增长至18.5亿元。这主要是由于员工拉新商户的奖励返佣支出、付给第三方地推公司的用户拉新费用等有所增加。

这意味着,在平台订单数量增加的情况下,骑手的成本将随之增加;平台的用户数量提高,其成本也将增加。几个因素叠加下,其亏损问题似乎难解。财报显示,2020年达达集团的销售和营销费用叠加运营成本,两项重要费用共计约为其全年营收的1.14倍。

不过,公司虽然成本攀升,但其他数据也并非没有亮点。比如,平台市场份额不断提高之下,全年经营利润率有显著提升:非美国通用会计准则下(Non-GAAP)其运营利润率为-21.3%,2019年同期经营利润率为-48.1%。

即时配送必有一战,

达达何去何从?

即时配送起于外卖,随后逐步延展至全品类到家配送。微距电商时代,即时配送网络正成为同城零售基础设施。这个垂直赛道已经发展了近十年,近三年来,其交易规模增长率基本保持在30%-40%之间,正处于高速发展期,这也是其受到不少巨头虎视眈眈的重要原因。

目前想要争夺这块蛋糕的巨头,除了蜂鸟即配、闪送、UU跑腿这些主做即时配送的企业,还有顺丰、韵达、圆通和中通等传统快递公司,美团、饿了么两大外卖巨头,以及新零售起家的盒马鲜生等,甚至就连滴滴也在2020年推出跑腿业务。

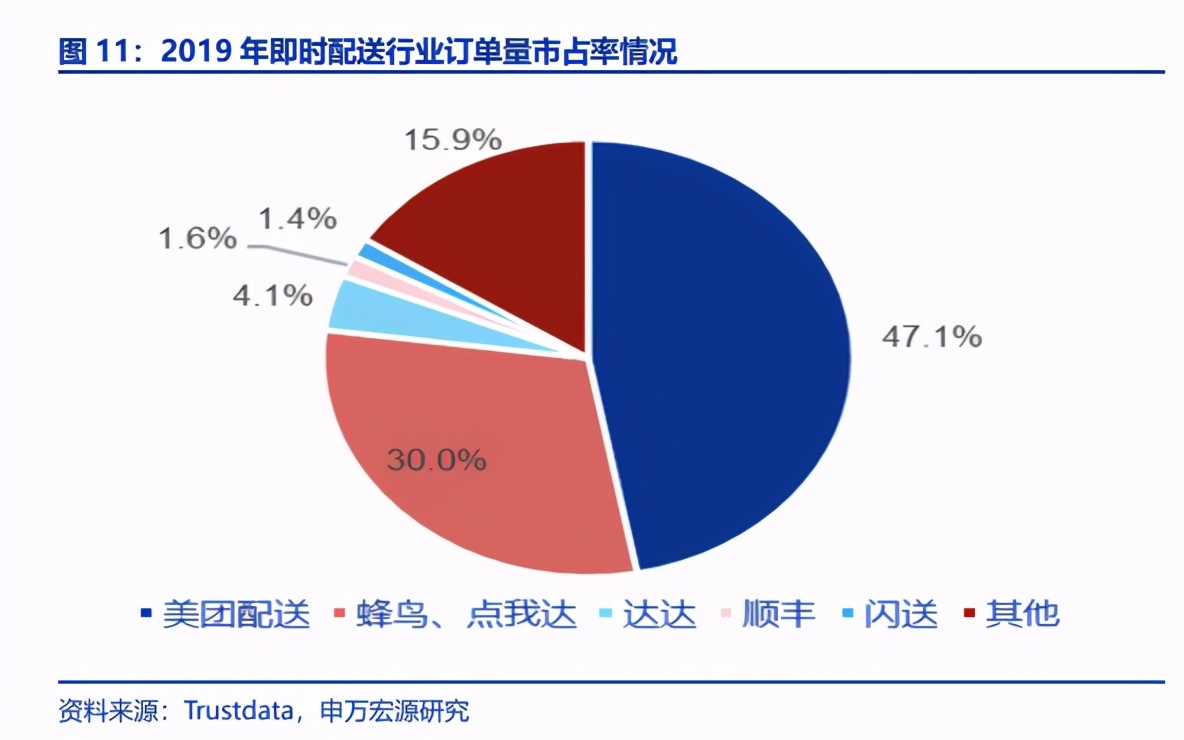

对达达来说,美团、阿里等几大互联网巨头都是其在即时配送市场中的重要竞争对手。申万宏源2020年7月发布的研报显示,2019年美团配送在即时配送行业市占率排名第一,占比近半,其次是蜂鸟、点我达,达达的市占率为4.1%位居第三。

图片来源:Trustdata、申万宏源

图片来源:Trustdata、申万宏源从过去几年的动作来看,美团对B2C同城配送市场几乎可以说是势在必得。2019年,美团推出新品牌“美团配送”,同时宣布开放配送平台,对便利店、传统商超、近场零售、写字楼等不同场景进行连接。

另一位巨头阿里已开始全面布局。2020年3月,阿里全资收购即时物流创始者“点我达”,旗下的即时物流品牌“蜂鸟”也已独立。除此之外,盒马鲜生也成为抢占即时配送生鲜赛道的主力军。

另外,在美团逐步向生态化布局介入包括打车等市场后,一直弱化生态外延的滴滴因为同城出行服务受到挤压,也开始试水跑腿、货运等业务,从“运人”走向“运货”。

可见,达达集团目前除了需要面临自身的商业模式困境,还不可避免地需要应对越来越激烈的市场竞争。如此激烈的竞争下,达达还有哪些砝码?

目前来看,背靠京东的达达,主要优势在于有超级流量入口,可以直接导入需求;同时,公司可以借助京东生态圈链接沃尔玛、国美等B端零售企业。

另外,据达达集团创始人蒯佳琪透露,目前,公司的主营品类是商超百货,这类商品在销量中占比约四分之三。为了进一步提高毛利率,下个阶段将尝试借力京东扩大产品品类,比如增加毛利率更高的3C品类;同时,将尝试从用户端收取“适度”的运费费率。这些措施能否在一定程度上助力公司止亏,还有待观望。

特别声明:本文为合作媒体授权DoNews专栏转载,文章版权归原作者及原出处所有。文章系作者个人观点,不代表DoNews专栏的立场,转载请联系原作者及原出处获取授权。