原标题:家族企业长青的秘密 来源:WEALTH财富管理

在家族企业治理过程中,家族企业本身的复杂性要求将家族成员和家族企业中涉及的不同角色进行区分,并平衡好各个角色的不同利益需求。本文在家族企业治理传统“三环模型”的基础上,将“控制权”作为第四环单独考虑,形成“四环模型”,进一步明确和细分家族企业治理中可能涉及的角色,助力企业家完善家族企业治理,实现家业长青。

01 治理模型的演变

作为世界上一种常见的企业形式,家族企业是将家庭和工作合二为一的组织机构。国内学者普遍认为家族持股比例达到一定程度,对企业有控制权或足够影响力时,该企业是家族企业。与普通企业治理相比,家族企业治理更为复杂,原因在于其成员可具有多重身份,对企业决策有着复杂影响,从而影响企业治理。

将家族企业作为系统进行研究始于20世纪六七十年代,最初的模型指出家族企业由两个相互重叠的子系统构成,即家族与企业(又称“两环模型”)。同一个体经常需要同时扮演家族成员和企业员工/管理者两种角色。20世纪80年代,学者将“企业环”进一步分为所有权和管理权两个子系统,将企业股东和企业雇员区分,形成企业、所有权、家族相互重叠的“三环模型”,生成7个区域,即家族企业成员可能的7种角色。具体如下:

·家族成员

· 外部投资者(非家族成员或企业雇员)

· 企业雇员(非家族成员或企业股东)

· 家族股东(既是家族成员又是企业股东)

· 员工持股者(既是企业雇员又是企业股东)

· 家族雇员(既是家族成员又是企业雇员)

· 既是家族成员又是企业股东还是企业雇员

然而,伴随法律、企业管理工具不断发展,在实践中出现了大量所有权(持有股份)和控制权(实际控制企业)分离的情形。如通过代持协议、投票权委托、同股不同权、合伙企业持股、金字塔持股等方式产生了许多隐名或间接股东。名义上隐名股东本身并不持有股份,不具有所有权,他们通常通过协议安排甚至自身家族影响力来控制企业,虽不具备股份所有权,但对企业重大事项有决策权,而间接股东通常用金字塔结构间接控制企业。事实上,企业普通股东和具有企业控制权的股东往往不是同一人且利益需求并不一致。同时,在三环模型的“企业环”中,企业雇员和企业控制者的角色并未区分,而现实中企业控制者和企业普通雇员通常不是同一人,利益需求亦不一致。

因此,在分析家族企业治理时,可以进一步细分“所有权环”和“企业环”角色,将企业实际控制人、企业股东、企业雇员区分。其原因在于上述三种角色在做出企业或家族经营决策时所考虑的因素并不一致,大多数企业股东注重企业分红(尤其是不参与企业经营的普通股东甚至考虑出售股权获取现金),企业控制者注重企业长期健康发展,企业普通雇员更看重企业短期利润及其对工资奖金的影响。

02 什么是“四环模型”

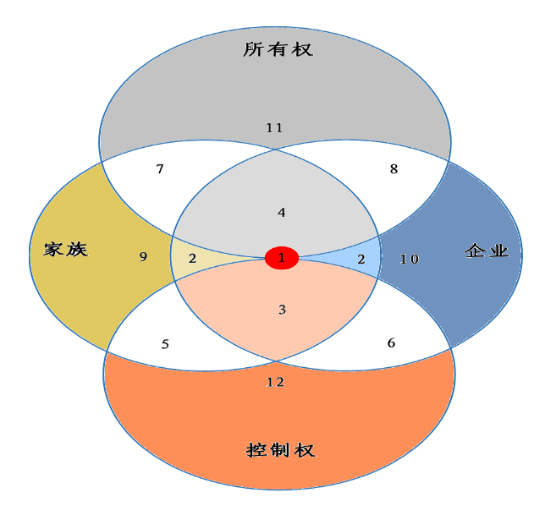

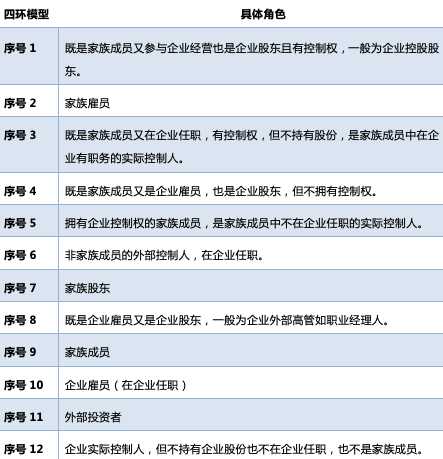

“四环模型”中,家族企业共由4个子系统组成,即家族、企业、所有权、控制权。4个区域相互重叠,形成12个区域。家族环代表家族成员,企业环代表企业雇员,所有权环代表企业股东,控制权环代表企业实际控制人。具体如下:

四环可对应四个象限,将“四环模型”中的12类角色与企业之间的关系分成四类:对企业的控制权(控制权环)、经营权(企业环)、所有权(所有权环)、受益权(家族环)。

基于不同家族成员的需求,可利用家族信托等财富管理工具对企业的经营权、受益权、控制权、所有权完全分离,实现不同目标。部分家族成员或企业雇员是信托受益人,通过信托受益权享受企业利益(如分红或将来可能分得的企业股份等),信托受托人享有企业所有权持有企业股份,企业高管(通常是外部职业经理人,可持有少量股份)经营企业,企业控股股东或实际控制人控制企业。

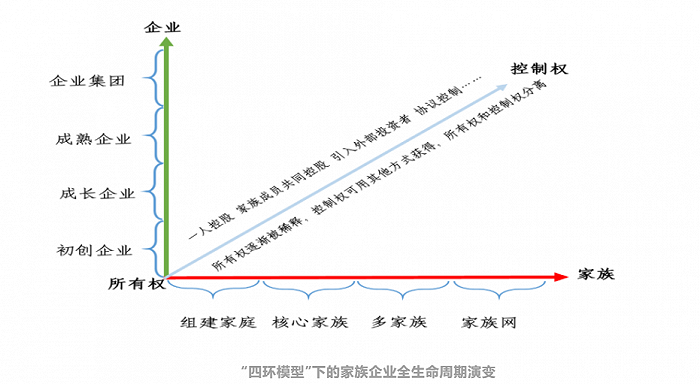

如上图所示,在“四环模型”中加入时间因素,将家族和企业生命分为四个时期,包括探索期(刚刚组建家庭,开始创业)、成长期(有孩子,形成核心家族,企业快速成长)、成熟期(形成多个家庭,企业逐渐成熟)、持续发展期(家族人脉、网络日益发达,家族价值观逐渐形成,企业进一步扩张、发展、转型,形成企业集团,并在后续发展过程中经历企业交接)。

随着时间移动,模型中的不同角色需求也在不断演变和相互影响,可能实现家族网络和大型企业集团,家族成为企业长期稳定发展的重要、特殊资产,为企业持续发展贡献重要的人脉资源和影响力,持续掌握对企业的控制权或在企业担当要职,决定着企业发展方向;也可能出现家族成员对企业发展出现负面影响,家族企业所有权被稀释,且失去控制权,经营权亦被外部经理人掌握,家族成员不再对企业拥有足够影响力,此时家族企业转为普通社会企业。

03 对延续家族企业的启发

在家族企业治理理论中把“控制权”因素单独考虑,将持有股份但不具备控制权、不持有股份但具有控制权、持有股份且具有控制权三种角色区分,将企业普通雇员和企业控制者区分,更全面细致深入地分析出家族企业成员可能扮演的多种角色及其对家族企业治理的复杂影响,有利于把握家族企业成员间的复杂关系,在治理过种中精准决策,提高家族企业整体治理水平,并为家族长久掌控企业清除障碍。

具体来说,企业治理的核心问题是通过股权架构设计来平衡企业中不同角色的利益关系。根据“四环模型”,可以将家族企业治理归纳为平衡“四环”之间的利益,即企业实际控制人、企业雇员、企业股东、家族成员四者的关系。与普通企业不同,家族企业多了“家族环”,家族成员在企业发展中扮演重要角色,因此家族企业治理更多考虑的是如何平衡上述四者关系达到家族持续控制企业或保持对企业的足够影响力,实现家族企业持续经营甚至代代相传,而不仅是平衡股东、董事、高管之间的关系。当四环发生交叉,便演变出12种角色,笔者认为其中最需要关注和平衡的是家族成员中实际控制人、控股股东和普通家族成员(家族股东、家族雇员)之间的关系,以及家族成员与外部职业经理人(CEO等)、外部投资者之间的关系。

除了极少数家族企业创始人由于家族成员缺乏有能力的接班人、企业发展资金需求等原因希望将家族企业社会化外,多数企业家还是希望自己一手创办的企业能代代相传。因此,在治理过中,就要注意平衡好上述关系,否则会危及家族企业延续:

有的家族企业创始人对企业经营热情不减,迟迟不愿意交出企业控制权,可能会引发家族矛盾,对企业发展造成负面影响,甚至导致企业被迫出售。

有的家族企业由于家族内部缺少具备企业经营能力的继承人,将企业委托给外部职业经理人经营。但所托非人,外部经理人利用股权稀释和董事会投票权等手段控制家族企业。

有的家族企业由于发展扩张,需要资金支持,选择上市。然而上市意味着家族成员持有的股票可交易性大幅提升,所有权被稀释和转让的可能性极大地提高,如果缺乏一套可行的家族企业治理机制,家族成员极有可能被恶意收购者说服将所持股份售出,导致家族股份不断被稀释。可见,若没有提前将股权架构设计到位,家族也可能失去对家族企业的控制权。

此外,伴随家族成员增长和股权继承,每个家庭或每个家族成员持有的股份不断被稀释,也可能会给外部投资人机会恶意收购、控制企业。例如爱马仕由于家族成员数量多、股权分散,遭遇LVMH在公开市场不断买进股票意图发起恶意收购。后来爱马仕家族成员团结一致设立可以优先购买家族成员股票的家族控股公司,才稳定了股权结构和公司经营。

综上所述,若不提前规划、平衡“四环”关系将会对家族、企业延续造成很大挑战。因此,企业家在进行家族内股权财产安排以及引入外部投资者时应提前做好股权架构设计,平衡“四环模型”当中本企业可能涉及的角色之间利益关系,包括家族成员内部关系和家族成员与外部经理人、投资者关系,才能更好地治理企业,让家族企业发展少一些不必要的障碍。例如,通过家族宪章约定培养家族成员形成将家族利益放在个人利益之上的优良习惯,助力家族价值观的形成和延续;通过家族办公室帮助家族进行财富架构顶层设计,打理财富和日常事务;通过金字塔持股结构、公司章程约定、股权协议约定等方式将所有权与控制权分离,虽然所有权被稀释,但家族仍保留控制权;通过家族信托将所有权、控制权、受益权、经营权分离,降低所有权在信托有效期内被稀释的风险同时可选拔胜任者管理企业。只有提前规划和平衡好“四环”关系才能有效助力家族延续、企业长青。